По рынку.

Всё новые рекорды за океаном на фоне хороших отчётов компаний.

Пятница, 27 января.

В мире.

На глобальных финансовых рынках продолжается выход из безрисковых активов в пользу акций. Почти всю текущую неделю мы наблюдаем продажи на рынке долга США, коррекцию по драгоценным металлам, при том, что сам индекс доллара пока стабилен вблизи отметки 100. Доходность 10-летних облигаций США уверенно держится выше отметки 2.5% и рано, или поздно мы увидим рост до 3%. Тогда и начнётся выход из акций за океаном.

Продолжает радовать сезон корпоративных отчётов в США, который и поддерживает мировые фондовые индексы. Показатели прибыли 78% из 120 компаний индекса S&P 500, опубликовавших отчетность за прошедший квартал к настоящему времени, превзошли ожидания экспертов в среднем на 5%, показатели выручки оказались лучше прогнозов в среднем на 3% в случае 57% компаний.

Биржи материкового Китая, Тайваня, Вьетнама, Южной Кореи закрыты в пятницу в связи с началом празднования Нового года по лунному календарю; сессии в Гонконге, Малайзии и Сингапуре укорочены. КНР будет отдыхать всю следующую неделю, Гонконг не будет проводить торги 30 и 31 января и вернется к работе с 1 февраля.

Фондовые рынки Азиатского региона.

Большинство фондовых индексов АТР растут в пятницу и завершают неделю в плюсе. Сводный фондовый индекс региона MSCI Asia Pacific прибавил сегодня 0,1%, положительная динамика наблюдается в 8 из 11 отраслей, входящих в расчет индикатора. За неделю MSCI Asia Pacific прибавил 1,7%.

Российский рынок и торговые идеи.

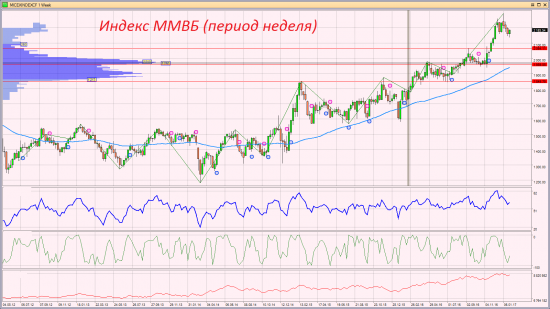

После трёх недель снижения, российский рублёвый индекс ММВБ вслед за мировым оптимизмом всю неделю восстанавливает свои позиции. Сегодня шансы на рост сохраняются, но фактор пятницы может привести к фиксации прибыли. Взгляд на февраль по российскому рынку пока остаётся негативный, впрочем, и январь, похоже, закроется в слабом минусе. Ближайшая цель коррекции по российскому индексу ММВБ находится вблизи отметки 2060 пунктов.

Новости по компаниям:

Intel немного сократил чистую прибыль в IV квартале, выручка превзошла прогнозы.

Валютный рынок:

Индекс доллара (DXY) достиг отметки 100 и пока балансирует вблизи этого рубежа. Программы Д.Трампа подразумевают наращивание дефицита бюджета и госдолга, поэтому шансы на дальнейшее снижение доллара пока весьма высоки. Коррекцию до отметки 95 по индексу доллара мы можем увидеть в ближайший квартал.

Ключевая валютная пара евро-доллар пока стремится к диапазону 1.07-1.08

Как только на фондовых рынках начнётся коррекция, так мы сразу увидим бегство в защитные активы и укрепление японской иены. Первая цель коррекции по паре доллар-иена будет лежать вблизи отметки 110.

После новостей от ЦБРФ и Минфина о готовности выйти на рынок с валютными интервенциями для пополнения ЗВР российский рубль получил явный сигнал о финале своего укрепления. Сразу после этих новостей начались продажи на рынке ОФЗ, что привело к 2% падению российской валюты. Покупки Минфином иностранной валюты начнутся с февраля и будут не значительными, поэтому к резкому ослаблению рубля они не приведут, но потенциал падения у рубля сейчас явно больше, чем возможный потенциал укрепления. В диапазоне 59-60 рублей за один американский доллар мы рекомендуем покупать валюту с целью 65 рублей.

Рынок сырья:

Нефть:

Котировки нефти накануне показали рост более 1%, но это всего лишь технические факторы, связанные с месячной экспирацией. Для рынка нефти долгосрочные перспективы пока становятся всё хуже и хуже. Среди сланцевых копаний в США наблюдается стабильное восстановление. Ливия планирует в 2017-м году увеличить производство еще на 70% — до 1,25 млн баррелей в день. Интересно будет посмотреть на данные по добычи нефти среди сран ОПЕК. Если цифры за январь не совпадут с ожиданиями, то провал в ценах обеспечен процентов на 10%. Ну и не стоит забывать, что новый президент США Дональд Трамп обещает увеличить внутреннее производство нефти, нарастить экспорт и отказаться от покупки нефти у стран ОПЕК.

Золото:

С горизонтом 2-3 месяца цели по золоту ждём в диапазоне 1250-1300$. Рост геополитических рисков, ухудшение ситуации на рынке труда США, рост дефицита бюджета США, рост инфляции в США, рост госдолга в США, разворот индекса доллара – вот такие ожидания должны стать драйверами для роста драгоценных металлов. Плюс, пересмотр долгосрочных ожиданий в плане монетарной политики ФРС. Также интригой является предстоящий “Брекзит”. Когда и в какой форме он случится, будет решаться в первых числах февраля.

Друзья, 17 февраля на Московской бирже я проведу свой авторский бесплатный мастер-класс. Подробности и регистрация по ссылке www.itinvest.ru/education/courses/master-class/

Drozdov.S27 января 2017, 09:54Здоров!)0

Drozdov.S27 января 2017, 09:54Здоров!)0 nick_ma27 января 2017, 09:57+++ Спасибо! Василий! Подскажите, какой биржевой программой Вы пользуетесь на планшете?0

nick_ma27 января 2017, 09:57+++ Спасибо! Василий! Подскажите, какой биржевой программой Вы пользуетесь на планшете?0 RastaPS27 января 2017, 10:11Василий, а семинар только для клиентов Ай Ти Инвест?(-1

RastaPS27 января 2017, 10:11Василий, а семинар только для клиентов Ай Ти Инвест?(-1 Kuritar27 января 2017, 10:15Много позитива в Васином рассказе для акций и фьючерсов на индексы. Буду шортить. Извини за прямой вопрос Вася: как обстоят дела с Вашим шортом по Сипи — закрыли или пересиживаете?0

Kuritar27 января 2017, 10:15Много позитива в Васином рассказе для акций и фьючерсов на индексы. Буду шортить. Извини за прямой вопрос Вася: как обстоят дела с Вашим шортом по Сипи — закрыли или пересиживаете?0