Суперинвесторы из деревни Грэма и Додда. Часть 2.

Я начну это исследование результатов с рассмотрения группы инвесторов, которые работали в Graham-Newman Corporation с 1954 по 1956 год. Их было только четверо — я не выбирал эта имена из тысяч. Я предложил свои услуга корпорации Graham-Newman бесплатно после того, как посетил занятие, проводимое Грэмом. но он отклонил мое предложение как переоцененное. Пришлось долго надоедать ему. прежде чем он все-таки нанял меня. Было трое партнеров и четверо нас — «пахарей». Все четверо ушли с 1955 по 1957 год. когда фирма была ликвидирована, и сейчас можно представить информацию о троих.

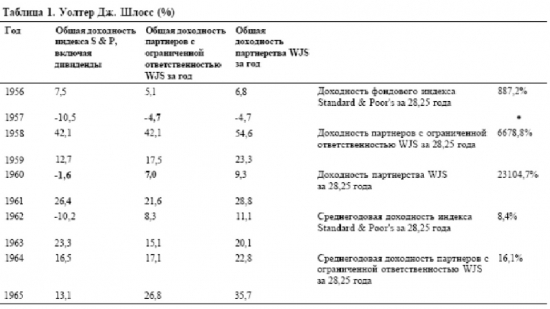

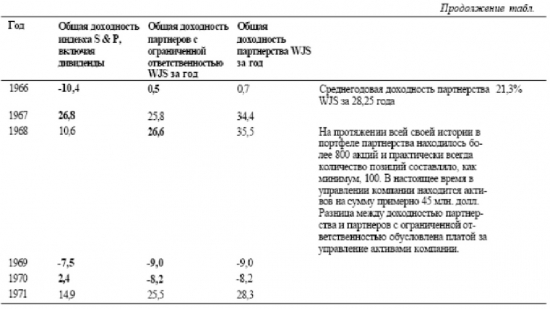

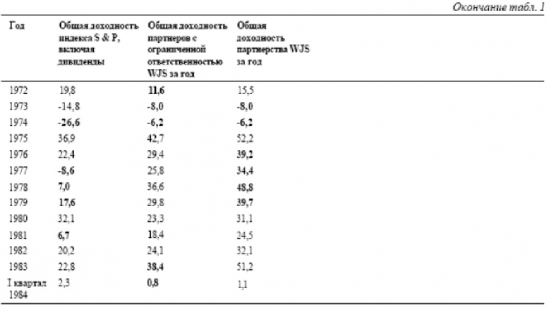

В качестве первого примера рассмотрим деятельность Уолтера Шлосса (см. табл. 1). Уолтер никогда не учился в колледже, но прослушал вечерние курсы Бена Грэма при Нью-йоркском институте финансов. Уолтер ушел из корпорации Graham-Newman в 1955 году и достиг показателей, которые представлены здесь, за 28 лет.

Вот что было написано об Уолтере в книге Supermoney (1972 год): «У него не было связей или доступа к полезной информации. Фактически никто на Уолл-стрит не знает его, и он не выдает никакие идеи. Он ищет цифры в сборниках и выписывает годовые отчеты, и это все.

Представляя мне его (Шлосса), Уоррен, как мне кажется, дал ему хорошую характеристику: „Он никогда не забывает о том. что имеет дело с деньгами других людей, и это усиливает его обычное сильное неприятие потерь Для него характерны абсолютная честность и реалистичное представление о себе. Деньги реальны для него и ценные бумаги также реальны — и из этого проистекает его приверженность принципу “маржи безопасности».

Уолтер придерживается чрезмерной диверсификации. поскольку постоянно владеет больше чем 100 акциями. Он знает, как выявить акции, которые продаются значительно ниже их реальной стоимости для частного собственника. И это все, что он делает. Он не беспокоится о том, январь ли сейчас, о том, какой день недели сегодня, равно как его не волнует то, будут ли выборы в текущем году. Он просто говорит, что если бизнес стоит один доллар, а он может купить его за 40 центов, значит, может получить от этого какую-то выгоду. И он делает это снова и снова. У него гораздо больше акций, чем у меня, и он намного меньше интересуется бизнесом компаний, акциями которых владеет. Видимо, мое влияние на Уолтера не очень значительно. Это одна из его сильных сторон — никто не может ощутимо повлиять на него.

1 сравнивать доходность с рефинансированием + дивами с индексом не лезет в никакие ворота

2 интервал 27лет… 8раз отставали от индекса… 3 раза на уровне индекса...

3 если учесть что в эти годы была двузначная инфляция и двузначные % дивов… в баксе… то выхлоп ниочем...