Дивидендные ловушки. Часть 2. Типы дивидендных ловушек.

В этой части мы рассмотрим два инструмента, которые будут помогать нам отсеивать проблемных дивидендных плательщиков и оставлять в нашем портфеле только стабильных.

Но прежде чем мы перейдем к рассмотрению этих инструментов я хотел бы немного поговорить о типах дивидендных ловушек. Разобравшись с ними вам будет более ясно назначение каждого инструмента их выявления. Первый пример дивидендной ловушки — чрезвычайные выплаты. Иногда бывает что компания платит дивиденд выше чем ее чистая прибыль. Такое случается в нескольких случаях: когда компания продает свои активы а деньги распределяет среди инвесторов, когда компания возвращает не инвестированную прибыль полученную в предыдущие годы и когда компания списала какие-либо активы и записывает их в убыток. Первые два случая являются дивидендной ловушкой. Мы же понимаем, что если компания отдает дивидендами больше чем зарабатывает, то это не может продолжаться долго. Скорее всего уже на следующий год дивиденды серьезно упадут. В этом году есть пример такого рода — компания ЭОН Россия. Она выплатила дивидендов больше чем прибыль за год. Компания решила пустить на дивиденды нераспределенную прибыль прошлых лет. Вероятно на следующий год акционеры ЭОН уже не получат столь щедрых дивидендов.

Второй пример дивидендной ловушки — банальное падение прибыли. Оно может произойти из-за конъюнктуры. Например если цены на нефть резко упадут то прибыли нефтяных компаний тоже снизятся. Иногда такое происходит из-за изменений в регулировании. Пример такого рода — энергосбытовые компании. Поменялось регулирование и их прибыли резко упали.

Третий пример дивидендной ловушки — слабое финансовое положение. Когда компания находится под давлением высокого долга даже небольшое ухудшение коньюнктуры рынка для нее может быть смертельно. Пример такой ловушки — компания Мечел.

Конечно это не все варианты дивидендных ловушек, но это наиболее часто встречающиеся.

В этой части мы разберем инструменты для выявления первых двух типов дивидендных ловушек.

Первый инструмент называется коэффициент дивидендных выплат. Коэффициент дивидендных выплат или коэффициент покрытия показывает на сколько процентов размер дивидендов занимает относительно прибыли компании. Формула коэффициента покрытия равна отношению дивиденда на акцию к чистой прибыли на акцию или по другому — отношению суммы дивидендов к чистой прибыли компании. Первую формулу удобно применять когда у эмитента только обыкновенные акции, вторую формулу нужно применять когда есть привилегированные акции.

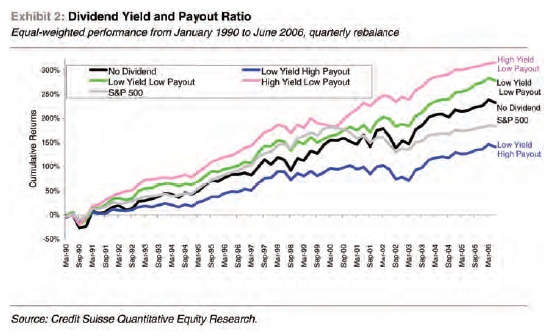

15 августа 2006 аналитики Credit Suisse Quantitative Equity Research опубликовали научно исследовательскую работу под названием High Yield, Low Payout. В ходе исследования они обнаружили, что прямую корреляцию между низким отношением выплат (отношение дивиденда к чистой прибыли) и более высокой доходностью. Они создали три корзины упорядоченные по дивидендной доходности: т.е. с высокой доходностью, средней и низкой доходностью. Равновзвешенные портфели из этих корзин были созданы на основе дивидендной доходности и коэффициента выплат по состоянию на каждый конец квартала за период с января 1990 по июнь 2006 года, т.е. высокая доходность, низкая выплата; низкая доходность, низкая выплата; низкая доходность, высокая выплата, и т.д. Использовались только акции из S&P500. Как вы можете видеть портфель с высокой доходностью и низким коэффициентом выплат показал наивысший результат.

Существует много споров какой должен быть коэффициент покрытия. Например у Газпрома он меньше 25%, то есть прибыль в более чем четыре раза выше дивидендов. У МТС коэффициент больше 70%. Мы не будем на этом останавливаться. Мы будем обращать внимание когда коэффициент будет больше 100%, то есть дивиденд будет выше чистой прибыли. Это всегда сильный сигнал того, что дивидендная доходность завышена и мы в следующий год скорее всего получим намного меньше.

Что же делать когда мы видим коэффициент дивидендных выплат больше 100%? Мы должны уменьшить дивиденд до нормального уровня и уже от этого рассчитывать дивидендную доходность. Давайте рассмотрим это на примере компании ЭОН Россия. Прибыль компании на акцию за 2013 год составила 23 копейки. Дивиденд на акцию почти 38 копеек. До этого компания собиралась платить дивиденды по 40-60% от чистой прибыли. Поэтому мы возьмем за нормальный уровень 60% от прибыли. 60% от 23 копеек это 13,8 копеек. Таким образом чтобы получать дивидендную доходность не ниже 5% цена акции ЭОН должна быть не выше 2 рублей 76 копеек.

Теперь давайте разберемся как выявлять дивидендные ловушки, связанные с падением прибыли. Чтобы минимизировать ущерб от таких ловушек мы должны следить за размером чистой прибыли компании. Если она сильно снижается то это сигнал тревоги. Давайте разберем несколько примеров. Первый пример Лукойл. В первом квартале 2014 года Лукойл отчитался о снижении чистой прибыли 32,9%. Здесь мы должны понять почему это произошло и угрожает ли это нашим дивидендам. Если внимательно посмотреть отчетность то снижение прибыли произошло из-за списаний по зарубежным инвестициям. Говоря проще это разовое падение и уже в следующих кварталах прибыль вернется к своим нормальным показателям и мы делаем вывод что нашей дивидендной доходности ничего не угрожает.

Второй пример ЭОН Россия. В первом квартале 2014 года прибыль компании упала 31,1% здесь не все так просто как в примере с Лукойлом. У компании произошел рост операционных затрат. Но уже в следующем году компания должна запустить новый энергоблок и улучшить финансовые показатели. Акции компании следует оставить но внимательно отслеживать ее отчетность.

И третий пример Мосэнергосбыт. Начиная с второго полугодия 2012 года резко ухудшил результаты по чистой прибыли. Это произошло из-за изменений в регулировании рынка. Надежд на улучшение ситуации не было поэтому нужно было продавать эти акции.

Понимание того, что стоит за падением прибыли приходит с опытом. Следите за новостями, аналитикой и сообщениями менеджмента по интересующим вас компаниям и со временем вам станет понятно, как реагировать в каждом случае.

В следующем посте мы поговорим о проблеме слабого баланса.

Про Юнипро каждый год пишут, что будет 10 к, и все равно платит 20. Надо держать и Юнипро, и Лукойл, потому что мажоры хотят платить дивы и будут.

имхо лучше облигации купить, чем вкладываться в компашки ради дивов