Дивидендные ловушки. Часть 1. Проблемы и решения.

Эту серию статей я впервые опубликовал в июле 2014 года на форуме вокруг да около. Статьи представляли собой попытку улучшить инвестстратегию Олега Клоченка. Надеюсь эта информация будет полезна для инвесторской части сообщества смартлаба.

В последнее время у нас все популярнее становится тема инвестирования в дивидендные акции. Индекс уже несколько лет топчется на одном месте и единственная возможность заработать на акциях — это получать дивиденды. Обычно охотники за дивидендами смотрят в основном на дивидендную доходность. Давайте посмотрим имеет ли право на жизнь такая стратегия.

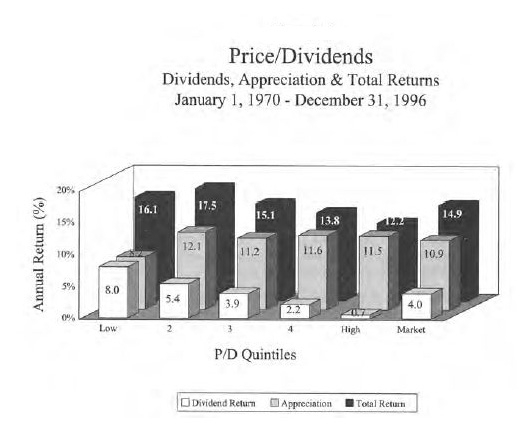

Посмотрите на график.

На нем вы видите результаты исследования Дэвида Дримана. Он разделил 1500 крупнейших американских компаний на пять групп по коэффициенту цена к дивиденду. Это обратный показатель дивидендной доходности, если коэффициент цена/дивиденд низкий то дивидендная доходность высокая и наоборот, если коэффициент высокий значит дивидендная доходность низкая. Акции ранжировались по группам на 1 января каждого года на периоде с 1970 по 1996 годы. Как видите две группы с наивысшей дивидендной доходностью обогнали рынок и группу с самой низкой доходностью. Группа же с самой низкой доходностью уступила общерыночной доходности. Есть множество других исследований подтверждающих результаты этого. Можно с уверенностью сказать что акции с высокой дивидендной доходностью позволяют переигрывать рынок на длительных периодах.

Давайте еще раз взглянем на исследование Дэвида Дримана. Как вы можете видеть на графике акции группы с самой высокой дивидендной доходность уступают по общей доходности следующей группе. Такие же результаты показали еще несколько исследований. Исходя из этого можно смело утверждать, что акции с самой высокой дивидендной доходностью на рынке не являются наилучшим выбором для получения максимальной общей доходности.

Почему же так происходит? Давайте разберемся. Причиной тому наличие в группе с самой высокой дивидендной доходностью так называемых акций — дивидендных ловушек. Дивидендные ловушки возникают тогда, когда акция раньше платила приличные дивиденды а затем по каким либо причинам уже не может этого делать. Цена на акцию падает а мы смотрим еще на старый высокий дивиденд и думаем что дивидендная доходность очень большая и таким образом попадаем в ловушку. Давайте разберем это на примере. Компания Мосэнергосбыт 20 июня 2012 года утвердила дивиденд на уровне 13,4 копейки на акцию. Акция на тот момент торговалась в районе 39-40 копеек. Проведя нехитрые расчеты мы видим что дивидендная доходность более 30%. Просто отлично! Теперь посмотрим что произошло дальше. Через год компания объявляет дивиденд на акцию в размере 1,7 копейки. То есть наша дивидендная доходность составляет менее 5% вместо 30% ожидавшихся. Посмотрим на цену акции, она составляла 31-32 копейки. То есть мы еще и потеряли 20% от вложенного капитала. Вот это и есть дивидендная ловушка. Одна или две таких акции могут уничтожить всю доходность вашего портфеля. Многие дивидендные инвесторы уже испытали на себе негативное воздействие дивидендных ловушек не один раз.

Что делать?

На этот извечный вопрос есть два ответа — простой и сложный. Простое решение — широкая диверсификация от 50 акций и более. Проблема в том, что на нашем фондовом рынке ее сложно достичь из-за малого количества эмитентов. Другая проблема в том, что такое решение требует существенного капитала, которым многие не обладают.

Сложное решение — классифицировать дивидендные ловушки и найти способы их выявления.

В следующем посте мы познакомимся с типами дивидендных ловушек.

и интересно что будет если добавить ещё такое измерение как стабильность дивидендных выплат. грубо говоря — дисперсию дивидендов, бету.

причём тут уже смотреть можно на прошлые периоды.

плюс видимо надо добавлять к оценке такой критерий как фаза кредитного цикла.

по идее сейчас у нас дно кредитного цикла. можно брать, как ни странно.

т.к высокие единовременные дивидендные выплаты могут говорить не о хорошем бизнесе, а просто о какой-то продажи, либо о выплате дивидендов на заемные средства, т.е. дивидендам заманивают неопытных инвесторов (разводят их).