Золото внизу не засидится

Падение 4 октября котировок золота на 3,3% стало громом среди ясного неба для его поклонников. Котировки фьючерсов вернулись к уровням, достигнутым накануне референдума о членстве Британии в ЕС, что позволило говорить о якобы отыгранном факторе Brexit. Действительно, опасения по поводу возможной турбулентности финансовых рынков в ответ на расставание Соединенного Королевства с Евросоюзом так и не воплотились в жизнь, так что драгметаллу пора возвращаться на исходные позиции. На самом деле сценарий жесткого Brexit по-прежнему на столе, а заявление Терезы Мэй о намерении установить контроль над иммиграцией опустило фунт к 31-летнему дну против доллара США. Можно ли говорить о том, что результаты референдума отыграны? Сомневаюсь.

Причины обвала пытались найти и в низком падении спроса на физический актив, и в повышении вероятности ужесточения до конца год денежно-кредитной политики ФРС до 63% на фоне «ястребиных» комментариев президентов ФРБ Кливленда и Ричмонда. Указывалось на то, что китайский импорт в августе замедлился до минимальных отметок с января, а индийский в сентябре обвалился на 43%. Продажи монет в Штатах упали на 40-50% в 3-м квартале. На мой взгляд, физический рынок золота идет за ценами, а не формирует их. Рост котировок XAU/USD на 25% за истекший период нынешнего года привел к увеличению инвестиционного спроса, одновременно оказав давление на потребителей. В этом отношении показательна дивергенция между драгметаллом и запасами ETF.

Динамика золота и запасов ETF

Источник: Bloomberg.

В чем же дело? Что произошло на торгах 4 октября? Обвал котировок фьючерсов поразительным образом совпал с сообщением Bloomberg о готовности ЕЦБ свернуть QE. Связанный с ним рост доходности облигаций по всему миру в очередной раз подтвердил спекулятивный характер динамики золота и тот факт, что цены на него тесто связаны с переливом капитала в целом и с изменениями ставок долгового рынка в частности. Драгметалл не может выдержать конкуренции с доходными активами, когда реальные ставки идут вверх.

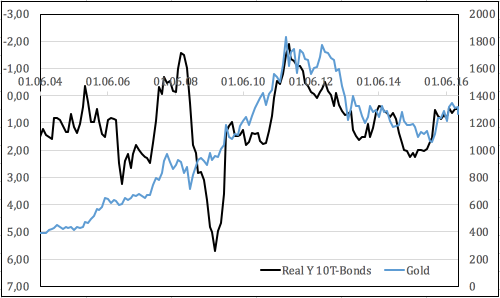

Динамика золота и реальной доходности казначейских бондов США

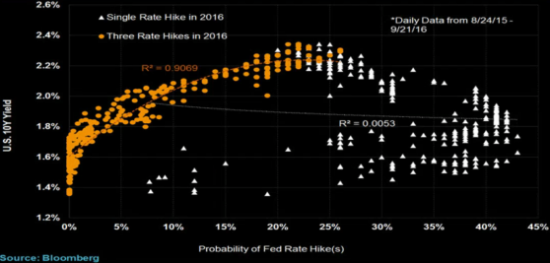

В этом отношении показательны исследования аналитиков Bloomberg, в соответствии с которыми, во-первых, существует тесная корреляция между 10-летними казначейскими облигациями США и котировками XAU/USD, а во-вторых, золото реагирует лишь на цикл повышения ставки по федеральным фондам, в то время как к перерывам в нем безразлично. Отсюда становится понятной пониженная чувствительность анализируемого актива к последним релизам данным по рынку труда США.

Корреляция золота с монетарной политикой ФРС

На мой взгляд, реакция рынка на сообщение о сворачивании QE выглядит чересчур эмоциональной. Когда европейский CPI находится на уровне 0,4%, никто не будет думать про завершение программы. Напротив, ЕЦБ наверняка еще и продлит ее сроки. Ставки долговых рынков остаются низкими, так что интерес к золоту не должен гаснуть. В таких условиях рост XAU/USD выше $1280 за унцию следует использовать для покупок.