Золото делает ставку на рецессию

Нежелание ЕЦБ расширять пакет стимулирующих мер привело к распродажам на рынках облигаций, толкнуло вверх доходность и больно ударило по золоту. Драгметалл чутко реагирует на динамику ставок долгового рынка, так как в условиях стабильных цен не позволяет получить такую отдачу, как бонды. Если бы Европейский центробанк продлил сроки программы количественного смягчения до сентября 2017-го, то дополнительные 500 млрд евро стали бы катализатором дальнейшего падения доходности облигаций по всему миру. В стороне не остались бы и казначейские бонды США.

При прогнозировании дальнейшей динамики котировок фьючерсов на золото принципиально важное значение имеют такие факторы, как желание ФРС повысить ставку по федеральным фондам, инфляция и вероятность рецессии американской экономики. Рынок физического металла, как правило, идет за ценами, а не определяет их. Так, например, запасы ETF 5-6 сентября выросли на 13,8 тонны на фоне недавнего ралли, хотя до публикации отчета по рынку труда США прошли серьезные распродажи. Вместе с тем отсутствие веры в продолжение восходящего движения заставляет производителей активизировать операции хеджирования (их объем во 2-м квартале составил 295 тонн, что почти в четыре раза больше, чем в начале 2014-го) и способствует снижению котировок XAU/USD.

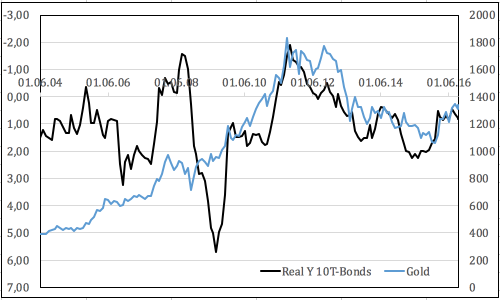

Из опрошенного Wall Street Journal 61 эксперта 13,1% полагают, что ФРС повысит ставку по федеральным фондам в сентябре. В августовском опросе этот прогноз поддерживали 11%, то есть надежды все еще теплятся. Обычно по мере приближения нового заседания FOMC сроки монетарной рестрикции сдвигались на более поздний период, Сейчас этого не происходит, что заставляет «быков» по драгметаллу с опаской смотреть в сторону Вашингтона, хотя вероятность повышения ставки по федеральным фондам, согласно фьючерсам CME, составляет всего 18%. Если Федеральный резерв все же решится на такой шаг, то доходность облигаций продолжит увеличиваться. Вопрос: будут ли темпы этого роста превышать скорость инфляции? Если да, то ралли реальных ставок долгового рынка обвалит цены на золото.

Динамика золота и реальной доходности американских бондов

Источник: Reuters.

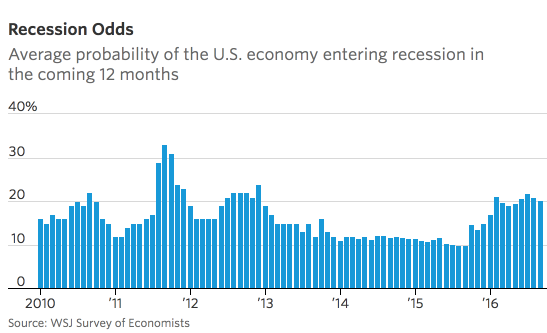

Конъюнктура рынка труда США говорит об обратном. Рост числа вакансий до нового исторического максимума в 5,87 млн на фоне замедления темпов найма в августе должен привести к повышению заработной платы и ускорить CPI и PCE. Палки в колеса росту доходности облигаций способна поставить политика. Несмотря на ряд позитивных отчетов, эксперты Wall Street Journal по-прежнему оценивают вероятность рецессии в 20%. Основная причина заключается в неопределенности итога президентских выборов. История показывает, что спад экономики в первый год после них происходил в два раза чаще, чем в другие периоды. Пять из последних 11 рецессий пришлись именно на первые 12 месяцев пребывания на посту нового президента.

Вероятность рецессии в США

На мой взгляд, ожидать подвигов от реальной доходности казначейских бондов не стоит, поэтому основной стратегией должны стать покупки золота на снижении котировок со среднесрочным (3-4 месяца) таргетом $1400-1425 за унцию.

Дмитрий Демиденко, аналитик Инвесткафе