Государство гарантирует! 5.000.000 под ставку 9,54% годовых на 1,5 года. Выше и надежней, чем у Сбербанка.

Государство гарантирует! 5.000.000 под ставку 9,54% годовых на 1,5 года. Выше и надежней, чем у Сбербанка.

Тонкости инвестирования в ОФЗ.

В этой статье я расскажу о привлекательности облигаций федерального займа для частного инвестора (ОФЗ).

Что такое ОФЗ?

ОФЗ – облигация, выпускаемая Министерством финансов РФ. Покупка облигации федерального займа означает, что вы даете деньги в долг государству. Государство, в свою очередь, дает обязательство не только выплатить долг держателю облигации, но и процентные выплаты по купонам.

Почему стоит инвестировать в ОФЗ?

- Облигации федерального займа приносят предсказуемый и стабильный доход;

- Низкие риски — погашение облигаций и купонные выплаты гарантированы государством;

- Накопленные проценты(купоны) сохраняются, даже если выходим досрочно – облигацию можно продать.

Купон выплачивается как правило раз в полгода и фиксирован на весь срок обращения.

В конце периода обращения облигации ее держателю выплачивается номинальная стоимость облигации и купонная выплата.

На сайте rusbonds.ru представлена подробная информация о российских облигациях. Сайт очень удобен в использовании. Регистрация на нем необязательна, но позволяет получить более расширенный доступ к информации о любом типе облигаций, включая расписание купонных выплат. Процесс регистрации достаточно простой и не займет больше трех минут.

Рассмотрим, например, ОФЗ-25081-ПД. ПД – обозначение облигаций с постоянным доходом, то есть фиксированной купонной выплатой.

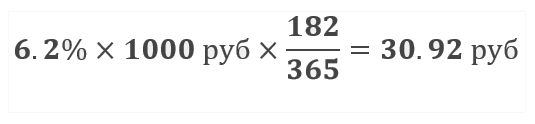

Ближайшая выплата по купонам состоится 3 августа 2016 года. Период купонных выплат 182 дня, то есть купоны выплачиваются каждые полгода. Ставка 6,2% означает годовую процентную ставку по купонам. Иными словами, за целый год по купонам будет выплачено 6,2 % от номинальной стоимости облигации. Номинальная стоимость облигаций в России как правило составляет 1000 рублей за 1 облигацию. Так как купонные выплаты производятся каждые 182 дня, то получаем соответствующий размер купона в рублях:

Допустим, что объем располагаемых средств инвестора равен 5 млн. руб. и его инвестиционный горизонт равен 1,5 года. Инвестор крайне консервативен и хочет получить максимальную безрисковую доходность, полностью гарантированную государством. Конечно, можно разбить эту сумму на несколько, покрываемых АСВ (1,4 млн) и отнести в депозиты банков. Но покупка ОФЗ – гораздо более технологичное решение.

Показатели – текущая стоимость облигации, НКД и эффективная доходность доступны на сайте.

Стоит пояснить, что такое НКД. НКД – накопленный купонный доход: часть купонного дохода по облигации, рассчитываемая пропорционально количеству дней, прошедших от даты выплаты предшествующего купона.

Купон известен заранее, поэтому всегда можно легко подсчитать, сколько денег уже «накопилось» на облигации, если знать, сколько времени прошло от предыдущей выплаты.

Текущая стоимость облигации – чистая цена облигации, без учета НКД. Текущая стоимость обычно указывается в процентах от номинала, поэтому в рублях в нашем примере она будет составлять:

1000 руб * 95,59% = 959,9 руб за одну облигацию

Сколько мы должны будем заплатить за покупку облигации?

По сути, НКД – это то, что должен получить предыдущий держатель облигации. Так как будущий купон будет выплачен нам, то затраты на выплату НКД предыдущему держателю будут нам возмещены.

Итак, цена по которой мы сможем купить облигацию:

Объем средств, которыми владеет наш инвестор, равен 5 000 000 руб. Значит, он сможет приобрести на эти деньги 5092 облигации.

Инвестору выгоднее реинвестировать полученные купонные выплаты, то есть класть их в банк на депозитный счет под проценты. Уже сейчас можно открыть пополняемый вклад со сроком до погашения нашей ОФЗ (25081) – т.е. до 31.01.2018 и зафиксировать ставку, под которую будем размещать получаемые купонные выплаты. В рассматриваемом примере, мы кладем деньги в банк под ставку 10% с начислением процентов раз в месяц, в годовом выражении это будет 10,47% годовых.

В конце строка погашения облигации нам выплатят номинал. Как видно из таблицы выше, реинвестирование купонов очень важно, так как оно позволяет нам заработать больше. Таким образом через 1,5 года 5 млн. руб. мы превратим 5,77 млн. руб. с доходностью 9,54%. Объем депозитного счета на момент последней купонной выплаты буде равным 679 524,59 руб. Государственное страхование вкладов составляет 1 400 000 руб., даже в случае закрытия банка, нам будет возмещен вклад в полном объеме.

Сравним полученный вариант с альтернативой – причем с такой же надежностью:

- Вклад в Сбербанке на эту же сумму и на этом же сроке принесет 7,55%. Вклад можно изъять досрочно, но тогда потеряем все проценты. В ОФЗ же все полученные купоны всегда остаются у Вас.

- Сберегательный сертификат от Сбербанка – 8,45%. Досрочно деньги получить нельзя.

Получается, что на облигациях федерального займа можно зарабатывать неплохие деньги, причем с минимальными рисками – гарантом выступает само государство.

Кидок всего населения, книжки в жопу.

Где сбережения?

Что сейчас, сбережения+проценты=в жопу.

Уже власть пожирающией незнают как отжать бабло, по старым схемам пошли.