Инвестиционность фондовых рынков.

Приветствую коллеги.

Все мы много раз читали в умных книгах о разумности инвестирования в акции. Независимые эксперты и просто успешные инвесторы склоняют толпу к пассивному лонгу в бугагах. Брокерам выгодна активная торговля, потому о пассивных инвестициях селзы молчат.

Но я бы хотел поговорить не о целесообразности пассивных инвестиций, а о фондовых рынках, на которых целесообразнее это делать. Ведь в разных странах уровень развития рынка капитала отличается по целому букету факторов, значит и инвестирование будет отличатся.

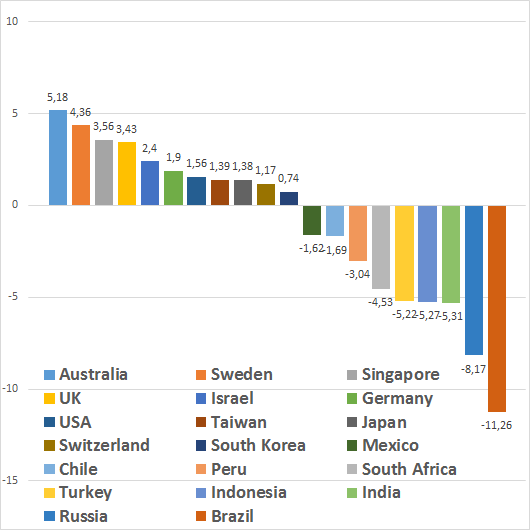

Я предлагаю достаточно простой признак, по которому можно измерить «инвестиционность фондовых рынков». Суть его заключается в превышении дивидендной доходности индекса акций над ставкой рефинансирования местного Центробанка. То есть, насколько эффективно работают публичные компании.

Ниже гистограмма из 20 ключевых рынков (чем выше показатель – тем лучше). В список не включены Франция, Италия, Испания, так как они находятся в рамках одного ЦБ с Германией.

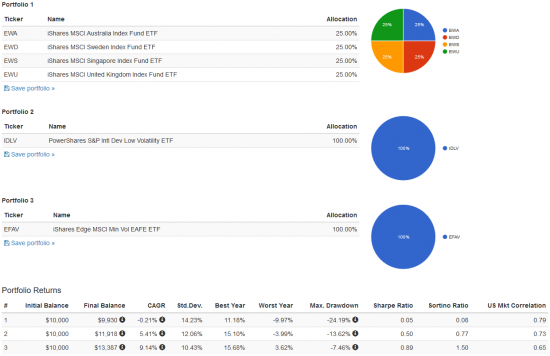

Исходя из этого ранжирования составлю портфель из 4 лучших рынков (Australia, Sweden, Singapore, UK) при помощи etf на них (EWA, EWD, EWS, EWU). С начала этот портфель показывает +3,6%.

Успехов в инвестировании!

sortarray sortarray26 мая 2016, 22:16А китай Вы почему проигнорировали? Он хуже Бразилии по этому показателю?0

sortarray sortarray26 мая 2016, 22:16А китай Вы почему проигнорировали? Он хуже Бразилии по этому показателю?0 m5826 мая 2016, 22:26Комиссии 0.49% в этих etf довольно большие, не лучше ли взять вот эти два с 0.20-0.25% (да я знаю, что там не только эти страны или не весь набор, но доходность-то неплохая):

m5826 мая 2016, 22:26Комиссии 0.49% в этих etf довольно большие, не лучше ли взять вот эти два с 0.20-0.25% (да я знаю, что там не только эти страны или не весь набор, но доходность-то неплохая): 0

0 athlant6426 мая 2016, 22:32А где эти ETF торгуются?0

athlant6426 мая 2016, 22:32А где эти ETF торгуются?0 Look De26 мая 2016, 23:40интересно0

Look De26 мая 2016, 23:40интересно0