Текущее состояние FEES (ФСК ЕЭС)

Когда заходить в бумагу — каждый сам решит — либо после отсечки 16.07.2016, либо прямо сейчас… либо, вообще, осенью.

ДИВИДЕНДЫ — На текущих уровнях = 6,52 % (годовых)

В соответствии с дивидендной политикой, ФСК ЕЭС «Совет директоров общества стремится при определении рекомендуемого размера дивидендов исходить из того, что сумма средств, направляемая на выплату дивидендов, должна составлять не менее 10% чистой прибыли по РСБУ после обязательных отчислений в резервный фонд, уменьшенной на сумму дохода от переоценки финансовых вложений и единовременной прибили от продажи ценных бумаг и другого имущества.» Общество может выплачивать дополнительные дивиденды в размере от 0 до 100% остатка чистой прибыли с учетом инвестиционных программ.

ЭФФЕКТИВНОСТЬ — положительная динамика

EPV (генерация прибыли)

EPV отрицательная динамика

ARV положительная динамика, оценка стоимости акции на уровне 0,70 руб.

СТОИМОСТЬ БРЕНДА — отрицательная динамика

ПОТЕНЦИАЛ РОСТА котировок — средневзвешанное значение = 0,31 руб.

По фин. моделям = рост до 0,31 коп.

По графику = рост с целями 0,35 (возврат к уровню размещения).

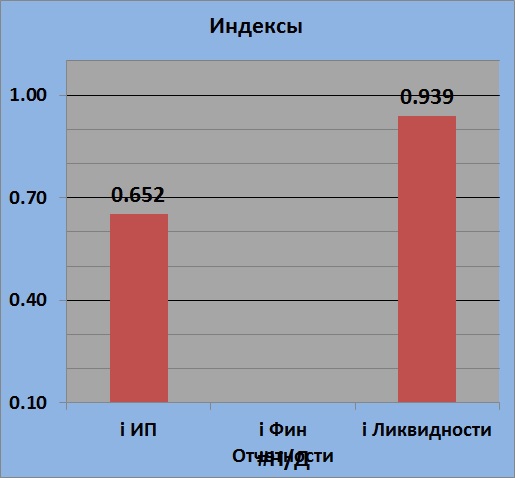

ИНДЕКСЫ – уверенно лучше рынка

СРАВНЕНИЕ С СЕКТОРОМ (фунд. коэффициенты)— уверенно лучше среднего значения по сектору

КОРПОРАТИВНОЕ УПРАВЛЕНИЕ (справочно) — хуже среднего значения по сектору ( -38%)

(валюта баланса — млн. руб.)

Данные без накопления, относятся только к периоду оценки.

Представляю Вашему вниманию сводные показатели финансовой отчетности компании «ФСК ЕЭС», которая отчиталась за 4-й квартал 2015 года. Данные представлены в таком формате, чтобы максимально сфокусировать внимание на основных изменениях состояния компании. Данные за последние три периода отчетности соответствуют дате выхода финансовой отчетности.Текущая цена отличается от цены в анализе.

=============

Параметры из блока ЭФФЕКТИВНОСТЬ оценивают всем известные метрики: ROE, ROS и прочее.

Также добавлена Cash Conversion Cycle — это метрика, показывающая сколько компании требуется дней для того, чтобы пройти этап производства (если имеется) и продажи превратив их в деньги. Является отличной метрикой для того, чтобы проанализировать эффективность компании в управлении денежными средствами для генерации продаж.

Цикл конверсии наличности является метрикой здоровья компании и эффективности работы менеджмента.

При увеличении данного показателя можно говорить о кризисе ликвидности внутри компании. Проводить сделки акцентируя внимание, только на этом показателе не стоит; требуется взглянуть на другие метрики здоровья компании.

Различные розничные сети имеют возможность платить своим поставщикам после того, как им заплатит клиент. Это приводит к отрицательному показателю CCC.

=================

Параметры из блока ПРОГНОЗ оценивают изменения состояния компании в определенном разрезе анализа (дисконтированные ден. потоки, общее изменение показателей компании).

=================

Параметры из блока EPV (генерация прибыли) дают оценку стоимости цены акции в сравнении с внутренней стоимостью цены акции ARV (стоимость воспроизведения активами). Если EPV > ARV, менеджеры компании действуют эффективно, создавая дополнительную внутреннюю стоимость компании. Также цена акции стремится к ARV.

Формула расчета EPV: http://provalue.club/wiki/epv-earnings-power-value-sila-generirovaniya-pribyli.html

Формула расчета ARV: http://provalue.club/wiki/arv-asset-reproduction-value-stoimost-vosproizvedeniya-aktivov.html

================

Блок СТОИМОСТЬ БРЕНДА оценивает стоимость компании, и стоимость бренда компании.

================

Блок РАСЧЕТНЫЕ ОРИЕНТИРЫ ЦЕНЫ оценивает стоимость акции несколькими моделями.

Справедливая цена — взвешанное значение всех моделей (веса у моделей разные).

================

Блок ДОСТОВЕРНОСТЬ ОТЧЕТНОСТИ проверяет адекватность представленной отчетности на простом примере:

1) EPS на акцию не может быть более, чем Результат Опер. Деят-ти на акцию. Если соотношение не соблюдается — появляются вопросы по адекватности данных.

2) Также оценивается Sloan Ratio Неденежная Прибыль, кот. должна находится в рамках "± 10 %".

Формула расчета Sloan Ratio: (в списке #33) http://www.suredividend.com/ratios-metrics/

— положительное значение Sloan ratio означает, что начислений в учете (это касается не только выручки) было сделано больше, чем получено денег. В динамике это может говорить о том, что компания «рисует» доходы и прибыль, которая не превращается потом в деньги. Либо превращается, но потом, а прибыль нужна сейчас;

— отрицательное значение говорит об обратном: за период было получено денег больше, чем отражено начислений. Такая ситуация в динамике может говорить о том, что денежные потоки компании могут быть не связаны с операционной деятельностью. Потому что начислений нет, а деньги есть.

3) Также оценивается Beneish M-Score - это математическая модель, показывающая степень манипулирования компанией своими отчетами

Формула расчета Beneish M-Score: (в списке #36) http://www.suredividend.com/ratios-metrics/

При M-score менее минус 2,22 считается, что компания не манипулирует с отчетами.

При M-score более минус 2,22 считается, что компания манипулирует с отчетами.

=============

Блок ИНДЕКСЫ оценивает основные фундаментальные индексы:

Параметр i ИП (инвест привлекательность) оценивает основные фундаментальные коэффициенты компании с применением нечетких множеств (pe, ps, pb, roe, debt и прочее). Показатель более 0,5 говорит о состоянии компании лучше рынка. Параметр вида 0…1

Показатель от 0,45 можно рассценивать как сигнал к отслеживанию тикера.

Параметр i ФИН ОТЧЕТНОСТИ оценивает ключевые параметры финансовой отчетности компании с применением нечетких множеств.Показатель более 0,5 говорит о состоянии компании лучше рынка. Параметр вида 0…1

Показатель от 0,45 можно рассценивать как сигнал к отслеживанию тикера.

Параметр i ЛИКВИДНОСТИ оценивает ликвидность актива. Учитывает объемы сделок, волатильность актива, частично капитализацию компании (показатель возможно спорный, но позволяет примерно оценить актив).Показатель менее 0,3 говорит о наличии интереса со стороны долгосрочных инвесторов (якорные инвесторы). Показатель от 0,3 до 0,5 говорит о наличии интереса со стороны среднесрочных инвесторов. Показатель от 0,5 до 0,7 говорит о наличии интереса со стороны краткосрочных инвесторов / позиционных спекулянтов. Показатель более 0,7 говорит о наличии интереса со стороны основной массы спекулянтов. Параметр вида 0…1 (иногда более 1)

============

Добавлен блок КОРПОРАТИВНОЕ УПРАВЛЕНИЕ для доп. оценки менеджмента компании.

Данный блок экспериментальный, носит скорее справочную информацию. Данные брались из ежеквартальной отчетности по РСБУ.

Сводный показатель «Корпоративного управления» — процент от среднего значения данных сравнения по Сектору. В формате — лучше / хуже (на сколько процентов).

===========

Блок ПРОЧЕЕ отражает справочную информацию. Также сравниваются коэффициенты тикера со взвешанными по капитализации коэффициентами сектора. Параметр «Лучше / Хуже» отражает справочную информацию!!! сравнения с сектором.

Недельный график

График: Недельный / Дневной / 2 часа / 30 минут

Визуально данная идея

www.fsk-ees.ru/upload/docs/Forma_2_OOFR_31032016.pdf

От себя добавлю: когда 4 мая был импульсный рост на 6 %, а по итогам дня +7%(бумага росла против рынка).Бумагу переставили в новый диапазон на 6% за 30 мин.т.е. в бумаге есть крупный стратегический покупатель который формирует рост- кукл проще говоря.Приятно когда за твоей бумагой «присматривают»серьёзные люди.