ЦБ: хотели, как лучше – получилось, как всегда!

Вчера в Коммерсанте вышла статья - ЦБ снимает ограничения для инвестфондов

Банк России предложил для публичного обсуждения документ, вводящий новые требования к составу и структуре активов инвестиционных фондов. Он расширяет возможности по инвестированию средств, но вводит нормативы ликвидности и требования к названиям, не вводящим в заблуждение инвесторов. Нововведения упрощают процесс инвестирования управляющим компаниям, но затруднят процесс выбора для частного инвестора.

Вот тут на сайте ЦБ можно найти - Проект указания Банка России «О составе и структуре активов акционерных инвестиционных фондов и активов паевых инвестиционных фондов». Ищите через раздел «Публичное обсуждение».

Кажется, что ничего страшного не происходит, ЦБ хочет что-то сделать с ПИФами, навести так, сказать порядок в данной сфере, всё на благо пайщиков.

Но по факту, как раз ограничения и вводятся, но не те, которые необходимы — разрешается играть на срочном рынке, а инвестировать в акции дальних эшелонов запрещают! Абсурд!

А в дальних эшелонах встречаются очень хорошие инвестиции. Например, у государственного оборонного предприятия ДНПП при выплате на дивиденды 25% от чистой прибыли, может быть выплачен дивиденд около 7 тыс. руб., при текущей цене 15 тыс. руб.

Жаль, что деловые СМИ так и не умеют анализировать такого рода документы. Но сейчас не про них. ЦБ то понимает, что он делает?

Есть в данном Указании Банка России моменты, которые затрагивают лично меня, как пайщика паевых инвестиционных фондов. Изменения, которые делают жизнь хуже, и я думаю не только мне, но и многим другим!

Во-первых, согласно этому указанию ПИФы будут разделены на две группы:

— фонды только для квалифицированных инвесторов;

— фонды не для квалифицированных инвесторов.

По второй группе возможны фонды двух категорий: фонд недвижимости и фонд рыночных финансовых инструментов. Вся старая градация: фонд облигаций, фонд акций, смешанный фонд, индексный фонд и т.д. – отменяются. Зачем? Зачем такого рода изменения именно сейчас. Несколько надуманный предлог, якобы устарела система.

Как пишет Коммерсант:

В результате, по оценке представителей управляющих компаний (УК), документ стал революционным, так как меняет ставшую неактуальной систему.

Да точно, революционным, скорее даже реакционным.

Страшно то, что в состав фонда рыночных финансовых инструментов могут входить только активы, допущенные к торгам на биржах Российской Федерации (тут конечно, они зря во множественном числе пишут – у нас только одна биржа, где можно купить акции – Московская биржа), и биржах, расположенных в иностранных государствах по списку. Еще паи открытых фондов, производные финансовые инструменты (на фондовый индекс, на ставку, курс валют), инструменты денежного рынка.

ЦБ хочет снизить риски, запрещая акции дальних эшелонов в составе портфелей ПИФов, но с другой стороны разрешает откровенную игру деньгами пайщиков – производные финансовые инструменты (по сути сделки пари, Карл!).

Проблема в том, что фонд рыночных финансовых инструментов – это по факту наследник розничных фондов для простых людей, не сможет иметь в составе активы, которые не торгуются на бирже. То есть все бордовые бумаги – МЗиК, ДНПП, облгазы, маленькие нефтяники и банки.

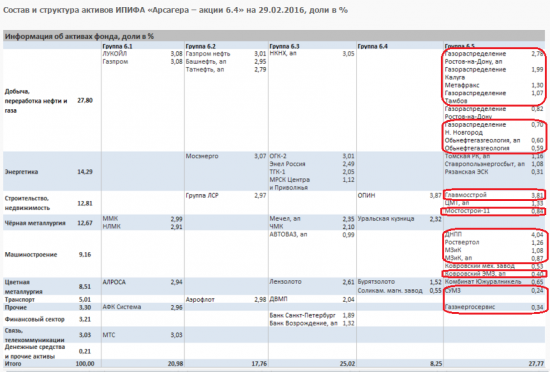

Я являюсь пайщиком подобного рода фонда – это ИПИФА «Арсагера – акции 6.4», в его составе сейчас около 20% таких бумаг.

Я и покупаю паи этого фонда по причине, что не смогу сделать это самостоятельно, не смогу сформировать портфель на Борде (RTS Board) при наличии малой суммы. УК помогает мне в этом. А сейчас получается, ЦБ лишает меня такой возможности.

ЦБ было бы разумным разрешить приобретать бумаги, не торгующиеся на бирже, только интервальным фондам и ограничить долю таких бумаг в пределах 20-30% от портфеля, а также ввести дополнительный контроль за оценкой бумаг и за соблюдением прав акционеров в таких акционерных обществах. Такое ощущение складывается, что ЦБ просто не хочет работать и исполнять функции, которые закреплены за ним законодательно.

Мегарегулятор не может справиться не только с манипуляторами на рынке и прочими аферистами, которых порой сложно найти, но и с вполне известными компаниями, такими как Газпром, которые не исполняют предписания ЦБ, как раз в акциях дальних эшелонов (облгазы)!

То есть, ЦБ не справляясь со своими прямыми обязанностями, вместо решения проблемы хочет просто запретить простым инвесторам инвестировать через ПИФы в активы, которые не торгуются на бирже. Да и вообще в принципе не инвестировать в такие активы, так как самостоятельно им выйти туда очень сложно.

И почему под эту волну попадают добросовестные управляющие? Почему должны пострадать обычные пайщики?

Нельзя все проблемы решать запретами.

Это то же самое, что запретить автомобили, так как происходят ДТП.

И еще, ЦБ по факту вводит имущественный ценз для обычных инвесторов, теперь смогут инвестировать в такого рода активы, да более рисковые, но и более доходные – только инвесторы, с крупными капиталами через ИДУ и фонды для квалифицированных инвесторов (более 5-6 млн. руб.).

А ведь именно УК через ПИФ нивелировала риски инвестиций в далекие эшелоны, через диверсификацию и защиту интересов всех пайщиков благодаря единой позиции и юридической поддержке со стороны профессионального управляющего.

ИПИФА «Арсагера – акции 6.4» — классная идея, фонд, инвестирующий в перспективные идеи. И меня этого хочет ЦБ лишить.

Вот такое стимулирование инвестиций в России?

Считаю, неправильно принимать такого рода изменения. Они не продуманы и не полезны. В данной сфере нельзя так действовать (как слон в посудной лавке), ведь и так нет доверия среди населения к индустрии коллективных инвестиций, что лишает наших граждан такого важного инструмента для сбережений, как акции.

Я очень зол!

И самое главное: рынок не для инвестиций в прямом понимании, т.е. не для того чтобы получать часть дохода от коммерческой деятельности компании!

А исключительно для извлечения дохода от изменения курсовой стоимости бумаги! От курсовой разницы цены покупки и продажи!

И только для этого!!! Понимаешь! Вот суть финансового рынка! И ты этого не изменишь!

Так и в америке и европе, везде!

При использовании производных управляющий наоборот сможет захэджировать портфель, а то рынок в пике управляющий сиди и смотри.

По 3му эшелону: а как по Вашему в случае чего управляющему выходить из таких бумаг? Там 10 млн.р можно обрушить котировки, а если надо 50-100млн скинуть?

А по 3-му эшелону управляющий должен правильно определить лимиты на бумагу, да и ликвидная часть (ЛУКойл, Сбербанк, Газпром) для этого всего присутствует в фонде, на жестокий неликвид приходится 20-30%. Я только это прошу, оставить как есть.

Мне необходим этот сервис. Меняют законы люди, которые ни разу ни одной акции не купили, вот и получается всякая ерунда.

www.cbr.ru/Reception/

А Вы считаете, что ЦБ и госорганы должны отстаивать лично Ваши интересы?

Как раз такие запреты наносят прямой ущерб нашей стране, финансовой системе, развитию рынка…

Во-первых предлагать инвестировать в нелеквид физ лицу в акции «десятого эшелона» это откровенное мошенничество.

Во-вторых производные будут скорее всего только для хеджирования, а не для спекуляций.

В-третьих забавно читать, о том что «подумайте о простых людях, как им теперь деньги вкладывать». Не ну правда, кого тут обмануть пытаются?)

по поводу производных инструментов — про хэдж быстро забывают и пускаются во все тяжкие. Вот тут гораздо большая опасность для пайщиков, что их деньги потеряют в игре.

Шадрин возмущается только потому, что уровень конкуренции повысится, а это ему и всем тем управляющим, которые привыкли «Ынвестировать» по шаблонам столетней давности — нож острый.

Запрет — это не повышение конкуренции.

что делать остальным 30% обеспеченных неликвидом?

Есть же лимиты.

Оно и заметно.

По оставшемуся разъясняю.

Чтобы разобраться в правилах Вашего фонда, в качестве его активов, пайщик должен иметь достаточно высокую квалификацию. Как-то, уметь читать документы, в том числе мелким шрифтом. Знать, что такое акции, какие они бывают, где торгуются, что такое ликвидность. По сравнению с кредитом или депозитом Ваш продукт очень сложный. Но общий глас народный в нашей стране полагает, что даже кредит-депозит есть слишком сложный продукт для массового потребителя и его надо страховать, разъяснять и даже компенсировать.

До этого реально не понимал. Зачем квалифицированому инвестору брать акции фонда ( пусть и весьма продвинутого)

Ведь я так же без проблем могу взять те же бумаги, что и Арса, но по более привлекательным ценам. Но сейчас увидел бумаги глубокой эшелонов, которые не возьму по простой причине — отсутствия их на мамбе. А на борде их брать не с моими капиталами да и неудобно. В общем именно в покупке таких бумажек у Арсы реальное преимущество.

Правда из за таких бумажек реально стоимость портфеля арсы оценить трудней ( где брать текущую стоимость бумаг не с мамбы)

но смысл вы правильно уловили — через такой фонд инвестировать проще и выгоднее человеку, чем самому рыскать по борду, плюс выгода по налогам, плюс новые идеи, плюс альфа к индексу… одни плюсы, и сейчас это запретят.

как так? после таких новостей жить в России не хочется. чиновники реально портят нам жизнь…

Просто ещё несколько лет назад можно было брать дивидендные неликвиды например и даже если бумагу никто не брал то я всё равно имел выгоду. А теперь найти хорошую бумагу стало сложней. Так как на дивидендные бумаги много претендентов.

Так и с неликвидами. Сейчас вся притягательность многих неликвидов в том, что они дешевы именно из за того что они неликвиды. А если в них будут фонды сидеть, то они не будут столь дёшевы.

В общем решение может не самое хорошее, но по мне вроде не особо бьёт.

А то, что у Арсы более четверти активов в полном неликвиде не ожидал., хотя возможно именно этот неликвид и сделает основную прибыль ( и именно из за него я бы мог купить бумаги арсы) В общем не смотря на то, что я часто смотрю ваши топики я почему то не был в курсе этой части портфеля. А теперь покупать уже поздно. Читал Арса здорово выросла.

хер знает, может я чего не понял, но по мне правильно сделали. ДАльний эшелон за частую мало ликвиден. ПИфам там делать точно не чего. А учитывая что они ворочают огромным объемам акций, каждую отдельную акцию, они не очень хорошо разбирают и знают. По этому эти активы отдали квалифицированным частным инвесторам, у которых денег не много, но в виду необходимости зарабатывать сотни %, они рыночными методами выведут такие акции в верхние эшелоны и пифам будут доступны уже проверенные компании. Собственно классная ниша открывается для профессиональных частных инвесторов!

частных управляющих у нас нет в России такого понятия — для управления средствами нужна лицензия УК.

да и я бы никогда не дал деньги в управление физику, большей глупости придумать нельзя.

Александр Шадрин, ну нахера сувать в 333 эшелон, тех кто в пифах и не чего не понимает? Ну ты на 1000 человек один, кто в рынке понимает и в пифах. А ведь 333 эшелон, открывает большой фронд ля перекачки денег.

А че ТЫ сам на борде не можешь эти активы купить, че тебе мешает?/

На счет инветоров, думаю просто не плохая ниша образовалась, через пару лет ее просекут.

Убирать возможность для простых людей — это плохо. Нужно убирать «плохих проф.участников», а не полностью направление для инвестиций!

Можно увеличивать эту долю допустим до 12 -15 %, но при условии, если фонд стабильно в прибыли причём и в общем и по неликвидам в частности. Просто не думаю, что ЦБ охота будет за всем этим следить.

И в 11 не было просадки?

pif.investfunds.ru/funds/rate.phtml?free_ranking=0&funds_types=1&year=2008&month=12&date_from=29.01.2016&date_to=29.02.2016&year1=2015&month1=1&year2=2016&month2=2&min_nav=10&funds_values=1&specs%5B1%5D=0&specs%5B2%5D=0&specs%5B4%5D=0&specs%5B5%5D=0&period=year&sort=1&page_num=2&get_xls=0&ajax=1

У Арсагеры 76 место с результатом -70%.

Это в рублях!

А шортить было нельзя, покупать опционы — нельзя, выйти нахрен из акций — нельзя, купить валюту — нельзя.

И все эти «нельзя» Шадрин горячо одобряет и поддерживает.

Вот подвиснуть в неликвиде — это запросто лзя!

Например сейчас у меня 13,9 % ТНС большинство скажет, что это полный отстой. Так как полный неликвид.

Но я уже один раз неплохо на нём взял. Скупил бумаги сбытов а потом конвертировал это в бумаги ТНС и продал. Прибыль была очень неплохая наверное процентов 70 .( точно уже не скажу) Но и продал я значительно выше чем брал и пока держал дивы получил неплохие .

И самое главное я сознательно пошёл на покупку, зная, что бумага уходит на время с биржи. Процентов 95 из посетителей смарта думаю не стали бы брать бумажку снимаемую с биржи.

В общем неликвид это нормально. Я оставлял бумаги, которые на биржу не вернулись, но отыграл их покупку дивами.

Конечно нельзя сидеть в одной неликвидной бумаге, а когда их много то просадка не страшна..

Сегодня например Мой Морион сдулся на 14,29 %, но ужаса по этому не испытываю, так как общая просадка депо всего 1,64, хотя для кого то и эта цифра будет ужасной. Да и средний вход в Морион 3,36 и это после сегодняшнего добавления.

У управляющего всегда есть реальная проблема при приходе свежих денег и уходе пайщиков. Чтобы понимать это «нутром» нужно повариться в этой кухне.

Прикиньте, что будет, если крупный пайщик подает заявку на выход.

Управляющий продает шит по рынку с дисконтом в 40% потому что срочно? И может еще под шумок порадовать себя — любимого?

Или он скидывает весь ликвид и ставит оставшихся к стенке?

Подумайте об этом.

Сейчас посмотрел куча ПИФов на мамбе а среди первых 20 по алфавиту стаканов (по алфавиту) только в 3 есть заявки, не сделки причём в одном из этих 3 только одна на покупку.

В общем думаю дискуссия не столь актуальна, народ в ПИФы не идёт.

А так да, будут, но решаемые.

Но почему Вы меня лишаете такого права? Точнее ЦБ лишить хочет.

ЦБ может мониторить и контролировать ПИФы, есть спецдеп, введите лимит 25% на группу акций и 5% на одну акцию. Просто мошенники даже не смогут ничего сделать.

Но ведь мошенники могут это сделать с акциями, которые торгуются на бирже — ТКСМ, Медиахолдинг, GTL и т.д. Тут запрета нет.

А компании, которые имеют мощный фундаментал — ДНПП, МЗиК, облгазы — нет, нельзя. Логики не вижу.

Арсагера, 31 место среди открытых фондов акций с результатом -12,6%.

Но если Вы думаете, что получить скромную рублевую доходность за 10 лет при просадках в 70% — это «стабильность», то я с Вами не соглашусь.

Ну и просадки внутри разных лет, ну очень стабильные :)

Человек написал, что ЕСЛИ фонд стабильно получает прибыль, то он МОЖЕТ инвестировать в неликвид. В ответ он получает, что Арсагера (компания, на минуточку) в 2008 была в минусе на 70%. Теперь ещё и в 11 году был убыток!

Смысл разговора в другом. Есть правила фонда, в нём всё прописано: куда можно инвестировать, сколько, для кого данный фонд. Не согласен с правилами — не лезь! Согласен — разделяешь риск, и только потом — прибыль. Для отдельных видов фондов регулятор мог бы прописать конкретные ограничения или дополнения, обязательные ко внесению в правила, как в данном случае предложил комментатор. Смысла рушить всю отрасль нет. Наоборот, хвалились, что у нас самый объективный контроль и самый лучший механизм, потому что мы пришли в коллективные инвестиции самыми последними и взяли весь опыт мира — и теперь, фигак-с!, давайте всё отменим и переменим! Это перевод времени и замена лампочек, а не регулирование!

Убирают десятки глупых, формальных или избыточных ограничений. Вводят ограничение разумное. Смысл простой — менее ликвидный продукт можно продавать более квалифицированному инвестору.

Я не знаю, кто чем у Вас там хвалился, но ФСФР, как регулятор, никакой критики не выдерживал.

Если раньше все ограничения по инвестированию прописывались в правилах, то теперь можно играть в рулетку деньгами пайщиков. Это как?

это по сути ограничение квалифай/неквалифай

хочешь заниматься неликвидом и ОСОЗНАННО принимать на себя риски невозможности выйти из позиции

Если, как Баффет, открывать фонд раз в год, да еще заявки на выход собирать сильно-сильно заранее, тогда можно.

признавайся квалифаем и инвестируй в фонды финансовых инструментов

ОСОЗНОВАЯ риски неликвидности

обидно, нашел отличный фонд, а чиновник мешает жить, просто жить. :(

И при чем тут Арсагера?

И почему он против покупки валюты или переливов акции-облигации, или против хеджирования опционами?

Он ради своей любимой мелкой фишечки готов подосрать всем на свете, так получается?

Прикиньте, для общего развития, емкость рынка облигаций, ликвидных акций, валют против ёмкости говноакций. Вы легко обнаружите, что речь идет о сугубо нишевом, не массовом продукте. Так ЦБ и предлагает сделать его не массовым.

А в дивидендной бумаге и на это ограничение можно забить, объёмы появятся. Ведь недооценка неликвида идёт именно из за невозможности выйти. Если недооценка неликвида будет мала, то на кой он мне нужен я тогда возьму маржинальную бумагу.

и НЕКВАЛИФИЦИРОВАННЫЙ пайщик зачастую не отдает себе отчета в том, во что его сажает управляющий

Но при выборе фонда чел обычно частично представляет чем фонд занимается .

Я не примкнул ни к одному лагерю. Считаю, что неликвид имеет право на жизнь и, что ЦБ должен как то оградить пайщиков от, возможного сильного пролёта при вложении средств.

квалики это любо богатые или спекулянты. так что не надо что так просто все могут получить квалика. у простого человека у которого 100 -200 тыс. должна быть возможность.

Реальный опыт показывает, что не выходит по писанному-то. И что большинство НЕ ГЛЯДЯ подписывает всякую фигню, а потом возникают бунты обманутых вкладчиков, дольщиков и валютных ипотечников.

Собственно, из-за этого пришлось создавать АСВ. Ни мне, ни Сберу, ни ЦБ нахрен это не сдалось. Это нужно нашему неквалифицированному депозитчику. Ровно то же нужно и обычному пайщику. При росте рынка он же, как баран, попрет во все, что дает на копейку бОльшую доходность за последние 3 месяца.

И выйдет все как всегда. А виноваты будут ЦБ, Правительство и лично товарищ Президент.

Точно, что не Шадрин.

Все равно не начнут думать, пример более продвинутых наций нам об этом не говорит, а кричит. Поэтому я, в душе против всех этих «защит», всех этих ограничений, вынужден соглашаться с тем, что социальный мир дороже. И какие-то защитные механизмы «от дураков», которые страхуют их от самих себя необходимы.

На мой взгляд пример продвинутых наций как раз говорит об обратном. мир не идеален и всегда будут громкие истории, но иначе нет прогресса.

Жаль, что понимание людей и сотрудников ЦБ на таком уровне.

АСВ — ещё один пример. Сейчас это узаконенное обналичивание бюджета. Создаёшь банк, регистрируешь в АСВ, призываешь вкладчиков — смываешься с криком «Профит!». А бюджет расплачивается. А депозитчик как не понимал, что банковская система имеет риски и если все сразу упадут или все сразу потребуют, то ничего работать не будет, так и не понимает. Только раньше бюджет за это не отвечал.

Начальник всегда виноват в том, что произошло или происходит или произойдёт в его епархии. И Щадрин, как маленький начальник, будет вздрючен в случае чего и своим начальником, и регулятором, и пайщиком, который его найдёт — по делу или по аналогии. Управляющий фондом является лицом ответственным. Сотрудник фонда тоже.

Но лучше всего каждому пользоваться головой, помогать товарищу и требовать с ответственных.

Должна быть однозначность в правилах и направлении движения! Если этого нет, то уж точно соваться не следует. Так что, для меня, вся эта тема интересна как для стороннего наблюдателя — отрасль не жизнеспособна. Правительство — лохи. ЦБ вообще какой-то бандит. Население — …

Про рабочих. Настолько должно быть элементарно и безвариативно, чтобы работяга мог об этом рассуждать! А у нас правила меняются каждый год. И перспективы не видно, что устаканится, наконец, и можно начинать жить всерьёз.

Тут уже все написали: в неликвид должен вкладываться только тот человек, который научился зарабатывать деньги и без таких вложений, т. е. квалифицированный инвестор.

Хотя я бы поступил, как в новом постановлении ИДУ: для неквалифицированных инвесторов устанавливается лимит просадки за превышение которой управляющий отвечает собственными средствами. Нет средств на компенсацию превышения? Добро пожаловать под статью УК — мошенничество. И пусть у управляющего «голова болит» как вернуть деньги инвестору, если он их потребует назад.

А никто и не предлагает гарантировать доходность, предлагают ограничивать убытки в виде четкой нормы в договоре, в виде простой и понятной для вкладчика одной цифры.

% просадки — предлагает управляющий. Он может предложить хоть 100%, если инвестор на это согласится. Может 0%, если готов отвечать своими деньгами за любые просадки. Риск управляющего — либо риск потерять свое, либо сесть на скамь подсудимых. И это уже проблема управляющего.

Именно так и должны работать профессиональные управляющие с неквалифицированными инвесторами. Потому что управляющий, не умеющий спрогнозировать риск — непрофессионал.

"Комментарии по проекту нормативного акта ожидаются по 31 марта 2016 года и могут быть направлены на E-mail: [email protected]