Выступление Йеллен инвесторам не поможет

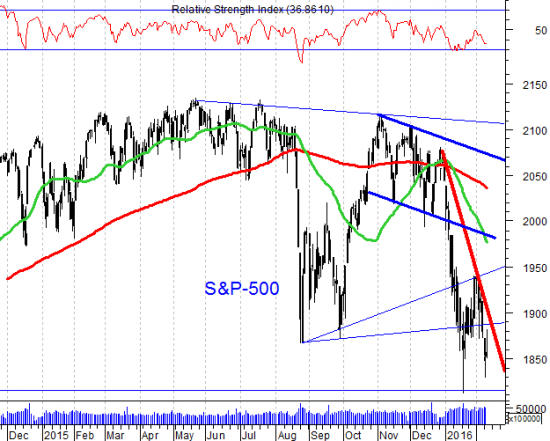

С формальной точки зрения, наиболее важным событием вчерашнего дня было выступление главы ФРС США. Из него инвесторы узнали, что экономика США сталкивается с встречными ветрами замедления глобального экономического роста. ФРС США может отсрочить дальнейшее повышение ставки на июнь. Если подойти к делу без формализма, подойти с точки зрения «живого трейдинга», выступление Йеллен абсолютно бесполезно. ФРС США проводит адаптивную политику, реагируя на текущие экономические вызовы. Поэтому, долгосрочным инвесторам выступление Йеллен не поможет. В случае необходимости ФРС введет отрицательную процентную ставку или запустит очередную программу количественного смягчения. Все будет зависеть от экономической ситуации… До «исторического выступления» главы ФРС на графике индекса S&P-500 был «крест смерти» в виде пересечения пятидесятидневной и двухсотдневной средней и сейчас ничего не изменилось. Тот же «крест смерти» и тот же агрессивный понижательный тренд, начало которому было положено 30 декабря (в данный момент 1900).

На ФРС США все клином не сошлось. Есть еще нефть, проблема приватизации и нестабильная ситуация с европейскими банками. В данный момент цены на нефть находятся выше отметки 30 долларов. Выше отметки 30 долларов у нас один фондовый рынок, ниже это отметки совершенно другой. Доказано экспериментальным путем, что когда цены на нефть опускаются ниже это отметки, инвесторы испытывают повышенную нервозность.

Вчера ОПЕК вслед за МЭА снизил прогноз спроса на нефть (рынок остается перенасыщен на 2 млн баррелей в день). При этом общий объем производства нефти странами ОПЕК вырос до 32,3 млн в день. В США, по данным EIA, добыча сланцевой нефти упала с прошлогоднего пика 9,7 млн баррелей в день до примерно 9,2 млн. Саудовцы ждут пока она упадет до 8,5 млн баррелей в день, а по времени это может занять три или четыре квартала. Поэтому в данный момент достижение договоренностей между станами ОПЕК и независимыми производителями по снижению нефтедобычи маловероятно.

Европейские рынки вчера выросли. Deutsche Bank рассматривает возможность выкупа собственных долгов на несколько миллиардов евро. Крупнейший банк Германии прилагает все усилия, чтобы приостановить падение котировок своих активов на фоне общего обвала фондового рынка. Ожидается, что главной целью срочного выкупа собственных облигаций Deutsche Bank станут облигации с преимущественным правом требования собственности. Таких облигаций банк выпустил на сумму в примерно 50 млрд евро, по сообщениям представителей банка. Министр финансов Германии Вольфганг Шойбле и главный исполнительный директор банка Джон Краен пытаются успокоить инвесторов. Шойбле говорит, что у него «нет опасений» по поводу этого банка. Краен заверяет, что положение банка «абсолютно стабильное». У инвесторов много вопросов по поводу здоровья финансового сектора в целом, хотя резерв ликвидности у Deutsche Bank составляет 220 млрд евро.

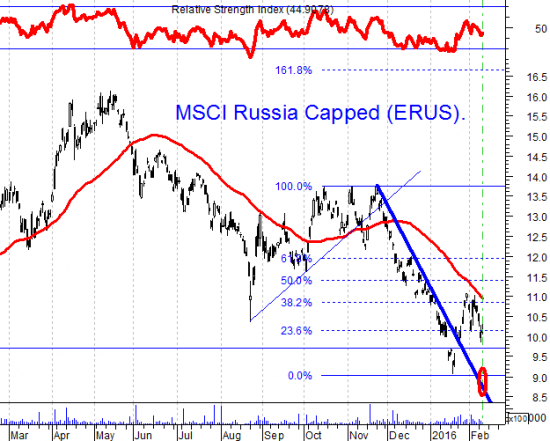

Отечественные биржевые индексы остаются слабыми. Я вообще сомневаюсь, что грядущая приватизация может стать драйвером роста рынка. Права собственности в нашей стране дело условное. Сегодня у тебя есть магазин, а завтра его снесут бульдозером и еще нотацию прочитают: «Нельзя прикрываться бумажками о собственности». Нефтяные активы будут пытаться продать стратегическим покупателям из Индии и Китая. Но они не дураки и после пересмотра соглашений по «Сахалину-1» и «Сахалину-2» понимают что «отжать» назад собственность государству ничего не стоит. Когда цены на нефть поднимутся, надо будет только провести дополнительные проверки на эффективность использования месторождений и соблюдение экологических стандартов.

Какие мудрые. Выдурили за взятки бумажку о собственности, втихаря подождали окончания срока давности — 3 года и вуаля — был арендатором, а стал собственником и требует защиты священного права собственности.

Зато мы делаем ракеты.

И перекрыли Енисей… ©

...

По эффективности манагеров

Мы впереди планеты всей…