American Funds: лучшие управляющие - это совладельцы

Интересная статья в журнале Financial One

Первый вопрос, который должен задать инвестор портфельному менеджеру, – имеет ли он долю в фонде, которым управляет. Аналитик MarketWatch убежден, что ответ будет крайне важен для принятия решения о вложении средств.

Наличие у менеджера собственной доли в управляемом им фонде действительно может способствовать повышению уровня доходности. Эта простая мысль подкрепляется недавним исследованием компании American Funds, которое показало, что, ориентируясь на долю управляющего в фонде, можно на самом деле часто сделать достаточно выгодную инвестицию.

Также очень важно учесть, какие суммы тратятся на обслуживание фонда и вознаграждение менеджмента. Чем больше доля управленца в фонде, тем меньше он будет заинтересован в снижении затрат на его текущую работу. В долгосрочной перспективе это может заметно добавить доходности.

В исследовании American Funds приводятся конкретные примеры того, как, стартовав с одинаковыми показателями, один фонд превзошел по доходности другой на длительном инвестиционном горизонте. Например, два портфеля с одной и той же стартовой суммой, замеры по которым проводились в этом году, на самом деле показали разность в доходности за 20 лет более чем на 30%. Причем, первый состоял из пассивных ETF, а второй – из паев фондов, менеджмент которых сам имел в них значительную долю. Оба фонда базировались на одном и том же наборе акций. Кроме того, был случай, когда два портфеля из инструментов с фиксированной доходностью показали разницу в 60% за тот же период.

Мне стало интересно, а раскрывают ли наши УК такую информацию? Я нашел только у одной управляющей компании такую информацию. И как ни странно — это ОАО «УК „Арсагера“. Если кто-то найдет у других УК эту информацию — присылайте, интересно.

В ПИФах УК Арсагера доля сотрудников и акционеров, в зависимости от фонда варьируется в пределах 40-80% от СЧА (суммы чистых активов).

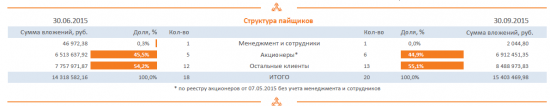

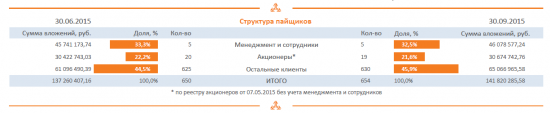

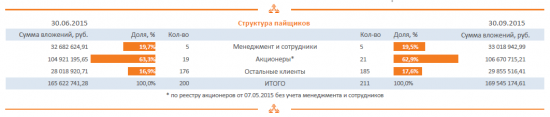

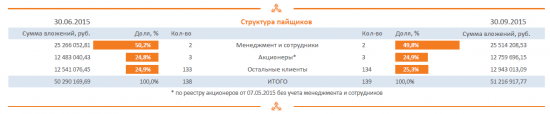

Информация из квартальных отчетов ПИФов Арсагеры...

Арсагера — фонд акций

Арсагера – акции 6.4

Арсагера – фонд смешанных инвестиций

Арсагера — фонд облигаций КР 1.55

Большая доля «своих» в ПИФах Арсагера — это отличная возможность присоединится к ним, и можно быть уверенным, что результат инвестирования будет таким же, как и у них, так как инструмент ПИФ не предусматривает каких либо отдельных условий для кого-либо.

Хороший знак, что сотрудники, менеджмент и акционеры размещают личные средства в продуктах компании. Это вселяет уверенность в том, что они будут прилагать максимум усилий для получения качественного результата.

Успешных инвестиций!

P.S. Желаю найти хорошего управляющего.

да кто-бы сомневался...