Рынок vs модель

Для начала рассмотрим рыночное распределение вероятности (сразу обозначим его как Q). Получать его будем из биржевой улыбки волатильности. Как это делать -рассказывал и Андрей Агапов, и Владимир Твардовский в этом видео. Поскольку это распределение соответствует рыночным ценам, можно считать, что распределение Q — это усредненный прогноз рынка на экспирацию. Имея потиковую историю улыбок волатильности, можно построить потиковую историю распределения вероятности; и зная цену экспирации — можно вычислить в любой момент времени, с какой точностью рынок (распределение Q) угадывал, где произойдет экспирация. Рассмотрим, например, историю RTS-6.14:

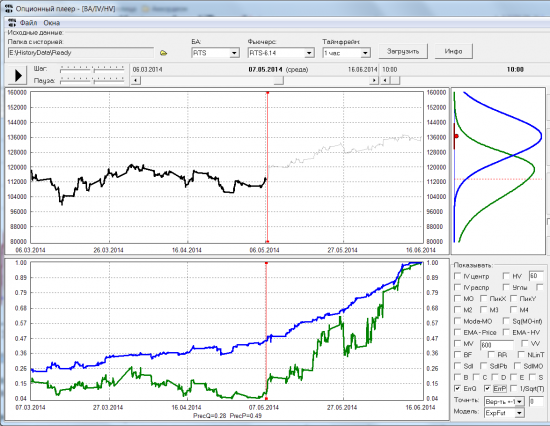

Верхний график здесь — это история цены RTS-6.14. Справа — плотность распределения Q в некоторый момент времени. Матожидание этого распределения равно текущей цене БА (горизонтальная красная пунктирная линия). Красный шарик — это где реально произошла экспирация. Если взять некоторый диапазон от цены экспирации (например, +-5%), то по распределению можно посчитать вероятность попадания в этот диапазон (площадь серой области распределения). Эта величина, в какой-то мере, является точностью, с которой рынок угадал, где произойдет экспирация. На нижнем графике — история того, как изменялась эта точность. Если статичная картинка не совсем ясна — вот анимашка.

Видно, что рынок на начальном этапе давал примерно 15% тому, что экспирация произойдет в указанном диапазоне. И только к экспирации эта вероятность стала почти 100%. На первый взгляд, кажется, что рынок совсем не идеально прогнозировал будущую цену. И можно попытаться построить модель, которая будет точнее, чем рынок, предсказывать, где произойдет экспирация. Что хорошо — 100% точность тут совсем не нужна. Достаточно, если модель будет хоть чуть-чуть, но устойчиво точнее, чем рынок.

Рассмотрим для начала «нечестную» модель. Т.е. будем заглядывать в будущее (на истории). Используем нормальное распределение N(A, S), где А — матожидание, а S^2 — дисперсия. Возьмем A равное цене экспирации, а S возьмем с текущего распределения Q. Т.е. моделируем ситуацию, когда умеем идеально точно прогнозировать сигнал (в среднем), а шум берем с рынка. Распределение, построенное моделью, обозначим как P. Рассмотрим графики точности рынка и модели:

Зеленая линия соответствует рынку (распределение Q), синяя линия — модели (распределение P). Видно, что такая модель, конечно, обыгрывает рынок. Жаль только, что в реале так хорошо угадывать матожидание будущей цены вряд ли получится.

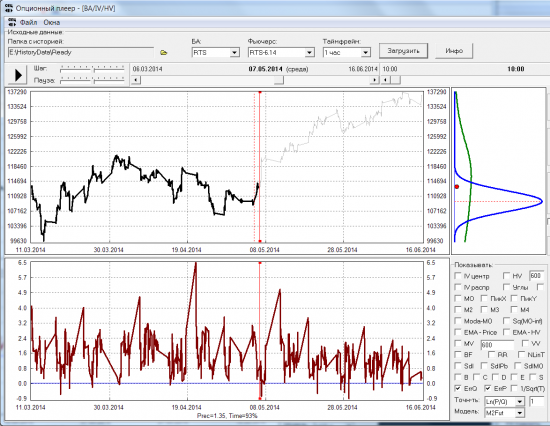

Рассмотрим теперь другую модель, тоже «нечестную», но, возможно, уже более достижимую. В качестве матожидания берем текущую цену БА, а для S будем заглядывать в «будущее» и смотреть, какая там была волатильность. Т.е. как будто умеем прогнозировать будущую волатильность БА. Вот как выглядят графики точности такой модели и рынка:

Теперь уже сложнее сказать, что лучше — модель или рынок. Чтобы лучше была видна разница в точности, решил строить другой график: ln(p/q), где p — вероятность цены экспирации, которую давала модель, и q — вероятность этой же цены, которую давал рынок (см. картинку из прошлого поста). Получается вот такой график:

Там, где модель была лучше (прогнозировала точнее) — график положительный (p > q). Там, где рынок лучше — график отрицательный. Видно, что модель неустойчива: то лучше (45% всего времени), то хуже рынка. Разве что, ближе к экспирации стала точнее рынка. Т.е. умение хорошо предсказывать только будущую волатильность само по себе преимущества не дает (при условии, что открываем статичную позу и без хеджа доводим ее до экспирации). Если же прогнозировать цену БА не на экспирацию, а только на несколько дней вперед, то модель становится точнее. И чем меньше интервал прогноза, тем точнее такая модель. Вот график точности для прогноза на один день вперед:

Здесь уже модель точнее рынка 93% времени. Интересно, что с первой моделью (когда умеем хорошо прогнозировать цену на экспу и не умеем шум) — все наоборот. Чем меньше берем интервал прогноза, тем хуже становится модель. Отсюда, наверное, можно сделать такие выводы:

- Если умеем прогнозировать только сигнал — нужно высиживать позицию.

- Если умеем прогнозировать только шум — нужно почаще пересматривать позицию (дельтахедж/роллирование).

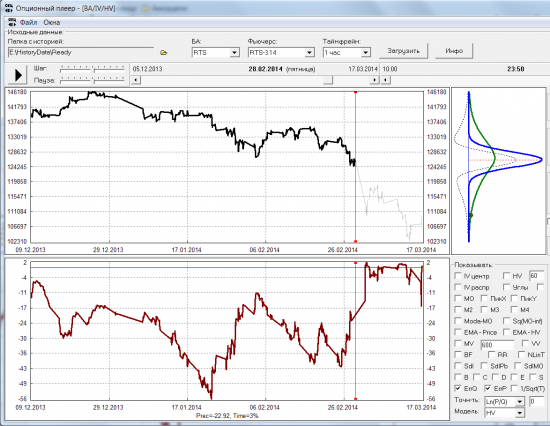

Рассмотрим теперь уже честную модель, в будущее заглядывать не будем. В качестве матожидания берем текущую цену БА, а шум берем из HV. Т.е. считаем, что цена, начиная с текущего значения, будет просто случайно блуждать с той же волатильностью, что и до этого. Никаких трендов или гэпов в модель не закладываем. Как ни странно, на некоторых спокойных кварталах модель показывает лучшую точность, чем рынок. Но на квартале с гэпом, например RTS-3.14, получается такая картина:

Видно, что до 03.03.2014 модель была ужасающе неправа (по сравнению с рынком).

В общем, вот такой механизм для сравнения модели с рынком. На рассмотренных примерах, имхо, выдало вполне адекватные оценки. Попробовал некоторые идеи посложнее, но пока результаты отрицательные — все модели в среднем проигрывают рынку. Ну, буду еще копать. Хотя уже засомневался — не обречены ли все эти попытки. Может, права гипотеза об эффективном рынке, и в среднем на долгосроке рынок не обыграть? А если неэффективности и есть, то только краткосрочные, т.е. это HFT, ММ-котирование, погоня за микро/миллисекундами и т.д. Интересно — кто что думает по этому поводу?

да

а тут снова какие-то графики :(((