Этот тепловоз с вагонами?

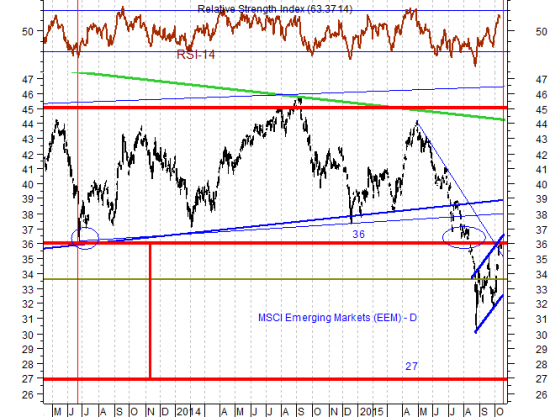

Вчерашний день прошел под флагом коррекции. Биржевики закрывали «длинные» позиции, опасаясь, что индекс развивающихся рынков MSCI Emerging Markets (EEM) не сможет с первого раза перепрыгнуть через сильное сопротивление 36. Со второго раза индекс возможно и перепрыгнет этот уровень, но «быкам» надо «расчехлить дополнительные аргументы». Почему надо покупать акции на развивающихся рынках после их роста от минимумов сентября на 14%?

Пока снижение укладывается в рамки коррекции к предыдущему росту. Для нашего рынка есть свой нервирующий фактор — совет безопасности Нидерландов во вторник опубликует итоговый отчет о причинах катастрофы «Боинга-777» под Донецком. Сам по себе этот отчет рынку не страшен – он не содержит ответа на вопрос: кто может быть виновен в гибели рейса МН17? Отчет это тепловоз без вагонов. Мы стоим на закрытом шлагбаумом переезде, и ждем когда проедет поезд. Видим, что едет тепловоз без вагонов и радуемся. Скоро шлагбаум откроется и рынок сможет расти (если сырьевая конъюнктура позволит). Но проблема в том, что к этому тепловозу можно подцепить вагоны с информационной войной и ожиданием ужесточения санкций Запада. Тогда поезд получится длинным — шлагбаум откроется нескоро. Впрочем, интуиция подсказывает мне, что на этот раз тепловоз проедет без вагонов и шлагбаум скоро откроется.

А вот с сырьевой конъюнктурой дело обстоит хуже – нефтяные цены откатились вниз на 4%. На прошлой неделе мы писали «на графике нефти марки Brent есть сильное техническое сопротивление: $ 53,2. От него котировки могут снизиться в район $ 50,2». На этой неделе реализовался этот сценарий – нефтяные цены снизились в моменте до 50,16. В детстве я любил подкладывать пятаки под колеса поезда – получались симпатичные «блинчики». Сейчас нельзя сказать, что нефтяные цены попали под колеса суровой реальности слабого спроса и надежды на их восстановление отсутствуют. Нефтяные цены это «пятаки», а не «блинчики». Необратимых процессов не произошло – надежды на дальнейший рост не потеряны. Среднесрочные и долгосрочные цели роста находятся на отметках $62, $69 и $96. В нефтяных ценах произошла техническая коррекция после того как Китай выпустил торговые данные, показывающие ухудшение экономики (импорт в сентябре снизился на 17%). Статистика показала, что ОПЕК продолжает наращивать производство нефти. К слову, почему бы ОПЕК не наращивать производство, если ее эксперты предсказывают существенное увеличение спроса на нефть в 2016 году? Венесуэла в октябре представит другим членам ОПЕК свои предложения направленные на повышение цен на «черное золото». Но вероятно эти предложения будут положены «под сукно».

На графике российского индекса MSCI Russia Capped (ERUS) мы видим пробитый «быками» в минувшую среду четырехмесячный понижательный тренд. Вчерашнее снижение рынка связано с его «перегретостью» и отсутствием свежих драйверов роста, но рекомендовать развертывать активную игру на понижение мы не можем. Графики показывают коррекционный характер снижения рынка — в августе был сформирован восходящий канал границами для индекса ERUS 11,9 (нижняя) и 14,4 (верхняя). При этом большинство экспертов рынка настроены оптимистично. Опрос агентства РИА Новости приказывает, что по закрытию недели аналитики ждут индекс ММВБ на отметке 1713,89, а нефтяные цены на уровне $55,5. Прогноз по американскому рынку так же радует. Консенсус-прогноз американских аналитиков по индексу S&P & 500 оптимистичен. До конца года они ждут его на отметке 2317,68, что оставляет потенциал роста порядка 15% к уровням пятничного закрытия (максимальный прогноз), консервативные аналитики считают, что потенциал роста индекса S&P-500 составляет 8%.

Может ещё можно понять горизонтальные линии, проведённые по каким паттернам на графике за 5 дней, может там действительно есть какое-то скопление стоп ордеров, но когда рисуют наклонные каналы с дневными свечами, это же вообще бред, мы, получается сами себе в уме пытаемся упорядочить беспорядочное движение… Что-то типа самообмана, но который работает, если в него в текущий момент поверит больше 50 процентов трейдеров.