Введение во фрактальность рынка и Теорию Хаоса. Предыстория.

Введение во фрактальность рынка и Теорию Хаоса. Предыстория.

Предисловие

1. “Неподготовленный разум может не справиться с непосильной нагрузкой”.

(из к/ф “Рукопись, найденная в Сарагосе”).

2. Sapienti sat.

3.”Сдадим наши посредственные знания на “хорошо” и “отлично””

Новичкам читать обязательно. Им еще нечего терять. Возможно, мозги сразу начнут работать не по стереотипам.

То, что я собираюсь рассказать об исследовании устройства рынка (по состоянию на два года назад), представляется мне несколько необычным, но простым и естественным, и должно быть понятно многим. Все же определенное преимущество в понимании излагаемого будут иметь трейдеры с математическим и физическим уклоном. Буду придерживаться уровня изложения, ниже которого опускаться не могу, ибо рискую быть непонятым. Постараюсь быть кратким, насколько это возможно без ущерба для понимания сути, хотя мог бы изложить более строго и убедительно, но тогда объем излагаемого вырос бы многократно. Буду прибегать к использованию аналогий для облегчения восприятия, хотя аналогия – это не доказательство.

Вполне допускаю, что повторно изобретаю велосипед, но в доступной части Интернета находил только некоторые пересечения по второстепенным моментам. Одновременно наблюдал, что некоторые исследования, близкие моей начальной стадии, уходили в защищенную область.

Инструментарий. Теория Хаоса (математическая, на уровне понятий и определений). Для понимания достаточно знаний математики и физики в объеме школьной программы пятидесятилетней давности (подобие, равновесие, сила, импульс, колебания, резонанс,…).

Основной источник. Эрик Найман. “Путь к финансовой свободе. Глава 6. В поисках Грааля. 6.2.Теория Хаоса на службе у трейдера”. Несколько абзацев. Вспомогательный – Википедия.

Исследование шло с перерывами (около года чистого времени, включая внедрение и использование) — трейдинг не самое приоритетное мое хобби. На первоначальные наблюдения за разными инструментами (Forex, ММВБ (спот и ФОРТС)) и основную идеологию ушло около квартала. Было много вычислительной математики, алгоритмизации идей и программирования (Excel, MT4-MQL, QUIK-QPILE-LUA), реализовано около сотни исследовательских индикаторов.

В сухом остатке – 5 индикаторов, три из которых хорошо ограничивают рыночные движения, включая коррекции, сверху и снизу. Два оставшихся индикатора выявляют фрактальную структуру рынка и позволяют чувствовать момент выхода рынка на точки экстремумов именно в момент выхода, а не спустя несколько свечек, как бы это невероятно ни звучало.

Общее у всех индикаторов то, что у них нет существенных параметров, кроме точек приложения. Алгоритмы есть, есть точки приложения, есть цвет и толщина линий – и все.

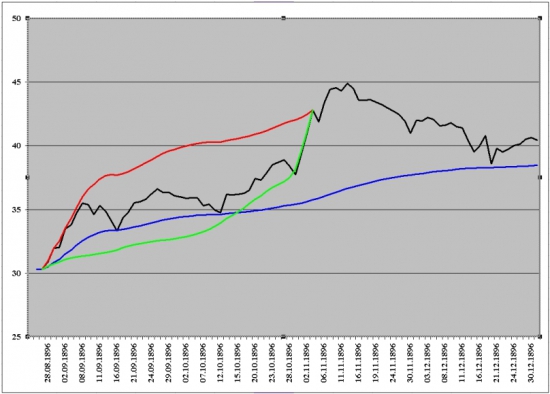

Одно время меня очень занимал вопрос, не является ли то, что я нашел, результатом современной компьютеризации рынка.Мне подогнали данные промышленного индекса Доу-Джонса за 1896 год. Это были самые первые опубликованные данные этого индекса. Я решил посмотреть через свои индикаторы, как рынок вел себя давным-давно. Естественно, делать построения пришлось в Excel, но формулы и алгоритмы были те же, что и в боевых индикаторах. Индикаторы дали такую же картину, как и на современных данных. Для меня рынок пока не изменился.

Несмотря на хорошее математическое образование, я шел к решению, в основном, не со стороны фрактальной геометрии, а со стороны школьной математики и физики (имею склонность к простым решениям, по Оккаму), что и обеспечило относительно быстрый результат. Не раз переходил от идеальных моделей к дискретным и приближенным (и наоборот). Пользовался основными понятиями математической Теории Хаоса. Доверял своей интуиции. Экономил силы по закону Парето, из-за чего в отходы производства пошли несколько недоисследованных хороших направлений по нелинейным преобразованиям и идеям виртуализации прерванных движений.

Полученные результаты допускают, даже предполагают, дальнейшее развитие.

Предыстория.

Что послужило поводом к проведению исследования?

Несколько лет назад во мне взбунтовался математик. Он наотрез отказался пользоваться многими направлениями технического анализа, которые в изобилии поставляются околорыночной индустрией. Попробую вспомнить, чем я был тогда возмущен или недоволен.

1. Скользящие средние и все индикаторы и стратегии, их использующие, отбросил сразу. Дьявольское изобретение – скользящее окно, изначально ставит вас в положение вечно отстающего от рынка. Да, еще и обилие вариантов “машек” и их параметров создают иллюзию возможности выбрать “правильный” набор настроек. Imho, от скользящих средних погибло больше трейдеров, чем от усреднения позиции против рынка.

2. Нормирование осцилляторов – еще одно такое же изобретение. И хотел бы осциллятор подрасти еще немного, да некуда, формула не пускает. И продолжает рынок идти в прежнем направлении, а нормированный осциллятор изводит вас дивергенциями. Есть, правда, условно пригодные ненормированные осцилляторы: CCI, что-то у Билла Вильямса, у трейдера Джо (условность в том, что надо сверить с предыдущим пунктом и тоже отбросить).

3. Ориентация на объемы. Объем не сосредоточен в одном инструменте. Акции, фьючерсы, опционы, арбитраж, хеджирование, “темный пул”, айсберг-заявки могут существенно размыть объем, исказить реальную картину. На Forex объемы и вовсе имеют свою уникальность, как по единице измерения, так и по брокеру. Ориентация на крупного игрока, которого пытаются вычислить по объемам, тоже чревата. Она привязывает вас к определенным таймфреймам, что может вас ограничить. Да, и, набор позы крупный игрок может вести в зонах на разных уровнях, усредняясь против рынка, чего вы можете не выдержать.

4. Уровни Фибоначчи. У меня и к ним есть претензии, точнее, к их дискретности. Есть стандартный минимальный набор, но некоторые трейдеры пользуются и дополнительными уровнями. А как быть с остальными промежуточными значениями, ведь они тоже иногда встречаются? Возникает естественное желание расширить дискретность до непрерывности, да еще и чтоб выбор не надо было делать.

5. Для продвинутых. Использование в индикаторах, да и вообще в рынке, стандартных отклонений нормального распределения, например, в индикаторе Боллинджера или отчасти в рыночных профилях. Фрактальность рынка предполагает другое распределение (Лоренца), так что, требуется определенная аккуратность в этом вопросе.

6. Отдельно упомяну средства формирования и тестирования стратегий, типа Wealth-Lab.

У вас должно быть математическое чутье или владение математическим аппаратом, чтобы отделить хорошую стратегию от красивой подгонки параметров под исторические данные с непредсказуемыми последствиями при их использовании.

Список неполный. Позже я откажусь еще и от нескольких базовых понятий. Урезать, так урезать! Буду максималистом.

Была ли польза для меня от Wealth-Lab и собственных средств тестирования. Была. Меня одно время занимал формальный вопрос, почему в ТА есть точки, линии, объемы, но нет площади. Я взял какой-то осциллятор и стал смотреть на заметаемую им площадь. Результаты были приличные. Но я воспринял этот намек правильно – интеграл от производной возвращал меня к цене. А площади я потом существенно использовал при исследовании. Я отказался от Wealth-Lab, разом закрыл свой портфель из 35 разных инструментов (ранее я плавно сократил его с 55 до 35), сохранив депо (оно вернулось к этому моменту практически в начальное состояние — проводил над ним много экспериментов, в том числе и глупых), и приступил к изучению рынка непосредственно, без кривого зеркала ТА.

Диалектика. Три года и огромный объем работы мне потребовались, чтобы внезапно осознать, что ТА и вся околорыночная индустрия просто опасны. Что именно они в значительной степени виновны в разорении большинства трейдеров. А переход количества в качество я испытал на себе еще несколько раз.

Начинался сознательный период освоения рынка. На разрушение навязываемых стереотипов я сработал нормально, но можно было бы и пораньше. Увяз в объеме информации.

Теперь предстояло созидать. А вот это уже было привычное занятие. Детское увлечение – разгадывание загадок и головоломок когда-то постепенно переросло в увлечение математикой, но пристрастие к интересным нестандартным задачам осталось и по сей день. У меня были некоторые олимпиадные задачи, к которым я периодически возвращался даже десятки лет спустя в поисках лучшего решения. Они безусловно развивали меня. Но и трейдинг способствовал тому, что для одной из задач я нашел, наконец, устраивающее меня трейдерское решение. Я и рынок стал рассматривать как задачу на сообразительность.

Я остался один на один против рынка, против графика. И не было надежды на помощь со стороны – ТА я уже отбросил, но у меня была одна хорошая подсказка по устройству рынка – рынок нелинеен.

Сознательное исследование рынка я начал с выявления базовых свойств, принимая которые за постулаты, мог выводить следствия, строить здание. Список определился не сразу, процесс был итеративным. Я начинал с минимума, выжимал все, что мог, затем оглядывался по сторонам, искал новые свойства и заново все перерабатывал. Каждое новое свойство приводило к серьезному улучшению понимания. Два года назад список выглядел так.

0. Цена учитывает все

1. Рынок фрактален

2. У рынка есть память

3. Имеет место суперпозиция движений

4. ----------------------------------

5. ----------------------------------

6. ----------------------------------

Меня не беспокоило, что некоторые свойства предполагались или могли выводиться из более ранних. У них была и самостоятельная ценность. Мне было естественно иметь их в определенном порядке и таком количестве. Я работал последовательно, но правильнее надо было именно держать все свойства на весу одновременно и сразу. Хотите почувствовать, что я испытывал при этом? Посмотрите упомянутый выше фильм “Рукопись, найденная в Сарагосе”. Заодно получите некоторое ощущение нахождения в динамике фрактальной структуры и почувствуете сложность разложения этой структуры в последовательность, более привычную для человеческого восприятия.

Фрактальность рынка была по хронологии первой. Я еще совершенно ничего не знал о рынке и даже не предполагал им заниматься. Но как только увидел на сайте РБК несколько графиков разных масштабов, интуитивно почувствовал потенциальные возможности и вскоре уже покупал первые акции.

Потом я легко принял, что цена учитывает все (включая объемы!). Это избавляло меня от необходимости освоения фундаментального анализа. Некоторые постулаты внешне конфликтовали друг с другом. Я удачно разрешил эти коллизии. Постулат 0 вывел за скобку и более к нему не возвращался.

Память рынка – очень сильный постулат. Это не банальная память трейдеров о каком-то уровне. Она сродни генетической памяти живых организмов. Можно и сильнее – поведение рынка особым образом зависит от предыстории. Информация из прошлого передается в настоящее. Система с обратной связью. В природе и обществе есть память – ДНК, образование, история, …. Скользящие средние и рыночные индикаторы классического ТА, построенные на скользящих средних, своим периодом грубо рубят эту память, усугубляя свою дефективность.

Аналогично, суперпозиция движений – не банальные “три экрана”. В каждый конкретный момент рынок находится в большом количестве разномасштабных движений со своими закономерностями. От места нахождения в динамических структурах существенно зависят ваши практические действия.

Есть еще некоторые базовые свойства рынка, которые я не упоминаю. Это темы для отдельных постов. Для Введения они несущественны.

Я надеялся, что все, что удастся логически, а иногда и математически вывести из этих постулатов, будет иметь тоже общий характер. Я не исследовал какой-то частный случай, типа линейных каналов или фигур, соответственно вправе был ожидать более универсальных закономерностей и встречаться они должны были гораздо чаще.

P.S. Одно время я по инерции продолжал искать новые базовые свойства рынка, но не находил. Возможно, исчерпал. Кто-нибудь занимался подобным?

P.P.S. По формальным основаниям мне не дали создать все посты, что я хотел. Ладно, мне же легче будет. Остановлюсь на Введении.

______________

Да, на СЛ, есть товарищ, который ретранслирует теорию рынков здесь, в надежде продать код своего робота за 10 тысяч.