02 августа 2015, 21:28

25 дней результат

Мне удивительно, как люди, не умеющие совершать простые арифметические действия, позиционируют себя в качестве трейдеров. Фьючерсная торговля ясна, «как простая гамма». Для участия во фьючерсной сделке по контракту на стороне покупателя или продавца требуется внести сумму в размере первоначальной маржи (Initial margin). Для участия во фьючерсной сделке по одному контракту E-mini S&P500 эта сумма равна $5 060.

Чтобы иметь возможность дважды усредниться, когда цена двинется против позиции по фьючерсу, нужно иметь тройной размер первоначальной маржи. А чтобы иметь возможность ждать возвратного движения индекса, нужно иметь дополнительно страховую сумму. Все. У меня в случае двойного усреднения на контракт ES резервируется $20 240. Тогда я могу чувствовать себя спокойно в рамках нормальной текущей рыночной ситуации.

Поскольку постоянно возникает вопрос, как влияет усреднение на результат, я решила расширить отчет и показать, как же усреднения влияют на результат и заодно показать доходность не в пунктах на один контракт, а в процентах и в долларах на рабочую сумму, на капитал, который резервируется при работе по моему методу.

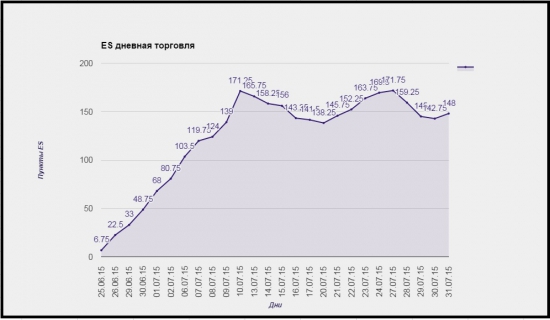

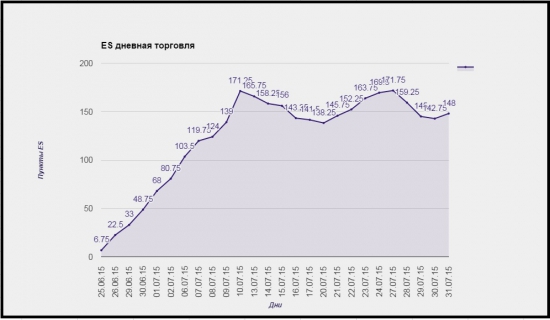

Для этого пришлось все пересчитать и препроверить с утра на свежую голову. Привожу проверенный и исправленный график, который показывает прибыль в пунктах на контракт. Оказывается, я указывала заниженную доходность)):

Этот график не учитывает усреднений. Пересчитаем, какой результат был получен с учетом усреднений. За период с 25 июня по 31 июля было сделаны следующие усреднения:

29 июня — прибыль от усреднения 10.25 пункта или на удвоенное количество контарктов 10.25 х 2 = 20.5

30 июня — прибыль от двойного усреднения 5.25 пункта или на тройное количество контрактов 5.25 х 3 = 15.75

7 июля — прибыль от двойного усреднения 9.25 или на тройное количество контрактов 9.25 х 3 = 27.75

8 июля — прибыль от усреднения 4.25 или на двойное количество контрактов 4.25 х 2 = 8.5

10 июля — прибыль от усреднения 4.5 или на двойное количество контрактов 4.5 х 2 = 9; прибыль от усреднения 17.5 или на двойное количество контрактов 17.5 х 2 = 35.

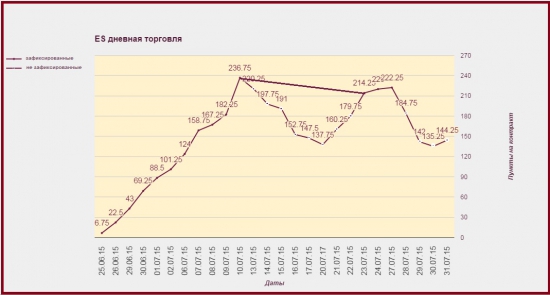

Без учета усреднений результат за эти дни в пунктах на контракт составил 51, а если учитывать усреднения, то результат на 65.5 пункта больше и составляет за эти дни 116.5.

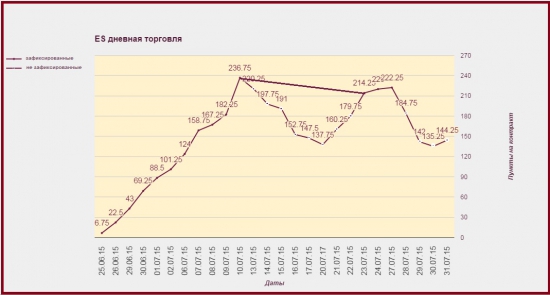

На графике показаны не зафиксированные результаты с 13 июля по 23 июля, а линия между 236.75 (10 июля) и 214.25 (23 июля) соединяет зафиксированный результат с учетом двух усреднений: я зафиксировала единственный убыток 7.5 пунктов при двойном усреднении (минус 22.5). Сейчас рынок показывает явное намерение к снижению, и я буду фиксировать прибыль ниже 2070, а возможно, ближе к 2060.

Теперь о том, как это выражается в капитализации.

Первое, что должны усвоить читатели, это то, что меня не волнует проблема маржи: капитал на один контракт достаточен, чтобы выдержать движение более чем на 30 пунктов против моей позиции при условии тройного усреднения (это без учета накопленной прибыли более чем в 140 пунктов). Поэтому не нужно тратить слова на рассуждения о проблемах с маржой.

Второе, что накопленная чистая прибыль составляет сейчас, на момент движения против моей позиции на 25 пунктов, больше $7000 на один контракт.

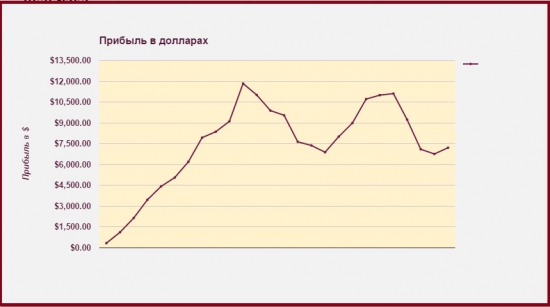

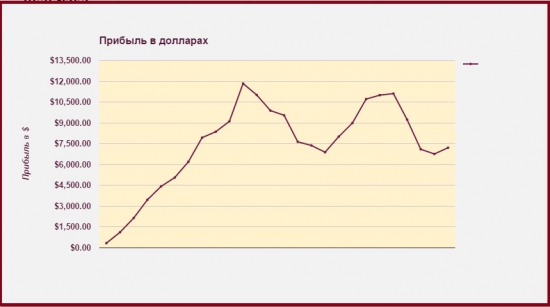

В долларах это выглядит так:

Максимальная прибыль составила $11 837.5 или +58% на зарезервированный капитал.

Повторяю, позиция находится в динамике и я не считаю нужным фиксировать убытки просто так без каких-либо оснований, только на том, что рынок в безумии выскочил вверх: как выскочил, так и и упадет.

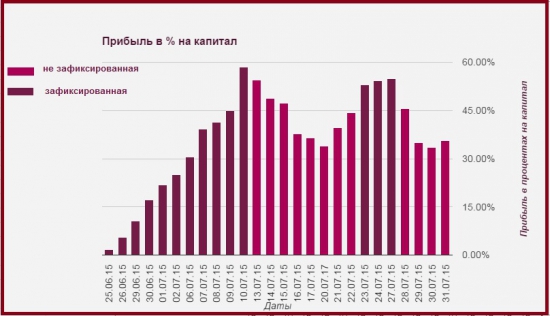

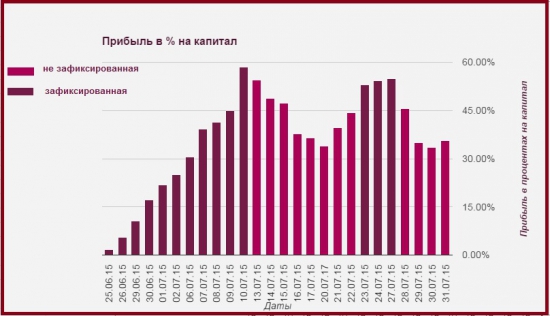

Процент чистого дохода на используемый в позиции капитал представлен на этой диаграмме:

Отмечены зафиксированные и не зафиксированные позиции. Прибыль больше 30% в месяц я считаю вполне достаточной. Если учесть, что прибыль совсем не на 10-20 тысяч долларов, то этот метод можно использовать для работы со средним капиталом в 200-500 тысяч.

Чтобы иметь возможность дважды усредниться, когда цена двинется против позиции по фьючерсу, нужно иметь тройной размер первоначальной маржи. А чтобы иметь возможность ждать возвратного движения индекса, нужно иметь дополнительно страховую сумму. Все. У меня в случае двойного усреднения на контракт ES резервируется $20 240. Тогда я могу чувствовать себя спокойно в рамках нормальной текущей рыночной ситуации.

Поскольку постоянно возникает вопрос, как влияет усреднение на результат, я решила расширить отчет и показать, как же усреднения влияют на результат и заодно показать доходность не в пунктах на один контракт, а в процентах и в долларах на рабочую сумму, на капитал, который резервируется при работе по моему методу.

Для этого пришлось все пересчитать и препроверить с утра на свежую голову. Привожу проверенный и исправленный график, который показывает прибыль в пунктах на контракт. Оказывается, я указывала заниженную доходность)):

Этот график не учитывает усреднений. Пересчитаем, какой результат был получен с учетом усреднений. За период с 25 июня по 31 июля было сделаны следующие усреднения:

29 июня — прибыль от усреднения 10.25 пункта или на удвоенное количество контарктов 10.25 х 2 = 20.5

30 июня — прибыль от двойного усреднения 5.25 пункта или на тройное количество контрактов 5.25 х 3 = 15.75

7 июля — прибыль от двойного усреднения 9.25 или на тройное количество контрактов 9.25 х 3 = 27.75

8 июля — прибыль от усреднения 4.25 или на двойное количество контрактов 4.25 х 2 = 8.5

10 июля — прибыль от усреднения 4.5 или на двойное количество контрактов 4.5 х 2 = 9; прибыль от усреднения 17.5 или на двойное количество контрактов 17.5 х 2 = 35.

Без учета усреднений результат за эти дни в пунктах на контракт составил 51, а если учитывать усреднения, то результат на 65.5 пункта больше и составляет за эти дни 116.5.

На графике показаны не зафиксированные результаты с 13 июля по 23 июля, а линия между 236.75 (10 июля) и 214.25 (23 июля) соединяет зафиксированный результат с учетом двух усреднений: я зафиксировала единственный убыток 7.5 пунктов при двойном усреднении (минус 22.5). Сейчас рынок показывает явное намерение к снижению, и я буду фиксировать прибыль ниже 2070, а возможно, ближе к 2060.

Теперь о том, как это выражается в капитализации.

Первое, что должны усвоить читатели, это то, что меня не волнует проблема маржи: капитал на один контракт достаточен, чтобы выдержать движение более чем на 30 пунктов против моей позиции при условии тройного усреднения (это без учета накопленной прибыли более чем в 140 пунктов). Поэтому не нужно тратить слова на рассуждения о проблемах с маржой.

Второе, что накопленная чистая прибыль составляет сейчас, на момент движения против моей позиции на 25 пунктов, больше $7000 на один контракт.

В долларах это выглядит так:

Максимальная прибыль составила $11 837.5 или +58% на зарезервированный капитал.

Повторяю, позиция находится в динамике и я не считаю нужным фиксировать убытки просто так без каких-либо оснований, только на том, что рынок в безумии выскочил вверх: как выскочил, так и и упадет.

Процент чистого дохода на используемый в позиции капитал представлен на этой диаграмме:

Отмечены зафиксированные и не зафиксированные позиции. Прибыль больше 30% в месяц я считаю вполне достаточной. Если учесть, что прибыль совсем не на 10-20 тысяч долларов, то этот метод можно использовать для работы со средним капиталом в 200-500 тысяч.

0 Комментариев

Читайте на SMART-LAB:

Дивидендная доходность «голубых фишек». Какой она будет

На российском рынке в разгаре сезон отчётности: компании подводят результаты 2025 года, а значит, можно оценить и потенциальные дивиденды. Традиционно «голубые фишки» ассоциируются у инвесторов...

20:47

Рынок облигаций: новые размещения от крупных российских компаний

Рассмотрим параметры двойного размещения АФК «Система» со значительной премией к рыночной доходности, а также условия нового валютного размещения «ФосАгро» с высоким юаневым купоном. ⚙️ АФК...

18:44