Корреляционный сигнал

Использование корелляции широко распространено в финансовой теории и практике, от создания портфелей до стратегий статистического арбитража.

Основная сложность в применении корелляции это ее изменчивость: активы, которые в один момент времени кажутся практически некоррелироваными для целей хеджирования, могут стать высококореллироваными в другие моменты времени, например, при высокой активности рынка. Напротив, акции, кажущиеся подходящими для парной торговли, в связи с высокой корелляцией их приращений цены, могут позднее показать разнонаправленную динамику, приводящую к значительным потерям.

Нестабильность уровня еще усугубляется эмпирическими выводами о том, что волатильность корреляции сама по себе зависит от времени: в одно время корреляция между активами может плавно меняться в узком диапазоне, в другое время мы можем наблюдать изменения знака коэффициента корелляции в течении нескольких дней.

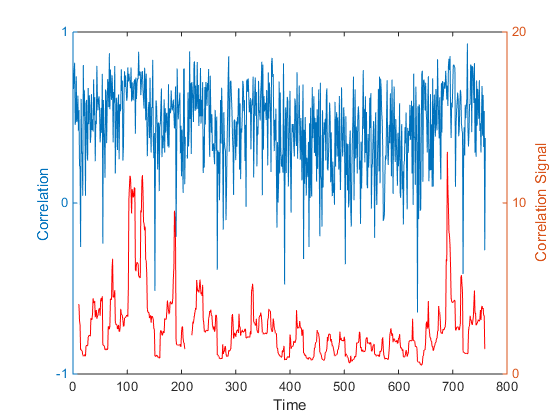

Представим инструмент, который может оказаться полезным в указанном контексте — корреляционный сигнал. Определим его как среднюю корреляцию, деленную на стандартное отклонение коэффициента корреляции. График в заглавии показывает типичный паттерн для пары активов из нефтегазового сектора. Синия линия — это дневная средняя корреляция между активами, измеренная по 5-минутным интервалам. Красная линия — это корреляционный сигнал — средняя дневная корреляция, деленная на стандартное отклонение внутридневной корреляции. Стохастическая природа как корреляционного коэффициента, так и корреляционного сигнала, очевидна. Отметим, что корреляционный сигнал, в отличие от коэффициента, не ограничен уровнями ±1. В моменты времени, когда дисперсия корреляции низка, сигнал легко превышает эти уровни, в соответствии со значением коэффициента корреляции.

Корреляционный сигнал является мерой силы корреляции, относительно уровня шума корреляционного процесса. Он может быть использован для определения ситуации, в которой взаимоотношения между активами — неважно отрицательно или положительно коррелированные — носят стабильный или нестабильный характер, и сделать выводы о применимости парного трейдинга на таких активах.

По мотивам блога Dr Jonathan Kinlay — QUANTITATIVE RESEARCH AND TRADING .

Стратегии, алгоритмы и программы автоматической торговли смотрите на моем сайте — www.quantalgos.ru

Василий Силкин31 июля 2015, 09:17хорошая задумка+1

Василий Силкин31 июля 2015, 09:17хорошая задумка+1