Акции — Часть 4: Про Большое Ужасное Событие, Дефляцию и немного про Инфляцию

Дефляционные депрессии и Гиперинфляция

Итак, мы увидели, что фондовый рынок акций – это замечательный инструмент по созданию богатства, который неустанно идет вверх. Индексный фонд Vanguard Total Stock Market (VTSAX) – это единственный инструмент, через который мы можем получить к нему доступ.

Но из-за чрезвычайной волатильности и регулярных крахов большинство людей теряют деньги в силу своих психологических склонностей. Однако, если мы затянем пояс, проедем сквозь турбулентность и проявим немного смирения и инвестиционной проницательности, то это несомненно является дорогой к богатству.

За исключением……

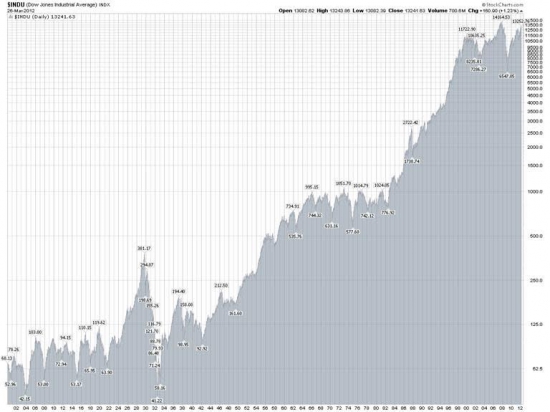

Фондовый рынок 1900 – 2012

Тогда в 1929-м году произошло Большое Ужасное Событие. Мать всех крахов Фондового рынка и начало Великой Депрессии. За два года акции рухнули с 391 до 41, потеряв 90% своей стоимости. Если бы тебе не посчастливилось настолько, что ты инвестировал тогда на самом пике, то твой портфель так и не восстановился бы до середины 1950-х годов. 26 лет. Ой. Этого достаточно, чтобы поколебать самого стойкого инвестора.

Конечно, если бы ты покупал акции с плечом (на заемные деньги), тебя бы стерло в порошок. Так и случилось со многими спекулянтами. Целые состояния испарились за одну ночь.

Урок #1: Никогда не покупай акции с плечом.

Урок #2: Если наступит то время, когда ты начнешь читать и слышать о людях, которые без особого труда зарабатывают состояния на агрессивно растущем рынке при помощи маржинальной торговли, то значит кое-что плохое притаилось прямо за поворотом. (Джозеф Кеннеди однажды сказал, что он понял, что пора уходить с рынка в начале 1929-го года, когда начал получать советы про акции от чистильщиков обуви).

Урок #3: Если ты видишь, что начал формироваться Урок #2, значит пора уносить свои фишки со стола. Это очень трудно сделать, когда все вокруг делают «легкие» деньги.

Урок #4: Когда наступает крах, уже слишком поздно.

Так что же делать?

Является ли возможность другого Большого Ужасного События достаточным основанием, чтобы пробить брешь в идее «затяни пояс и плыви сквозь шторм» и сделать её бесполезной? Ответ полностью зависит от твоей терпимости к риску и твоего желания построить богатство. Конечно, есть способы уменьшить риск и мы поговорим об этом в следующий раз.

А сейчас давай отступим на шаг в сторону и рассмотрим несколько вещей касательно этого Большого Ужасного:

1. Инвестор должен был быть исключительно неудачлив, чтобы принять на себя всю тяжесть произошедшего краха. Ты должен был купить точно на пике 1929-го года.

Вместо этого предположим, что ты начал инвестировать в 1926-27-м. Согласно графику это примерно на пол пути к вершине. Многие и многие люди входили в рынок в эти годы. Разумеется, их ждала судьба потерять весь свой доход, однако, если бы они продержались ещё 10 следующих лет, то уже вернулись бы обратно на положительную территорию. Хотя, затем последовала бы еще одна грубая встряска.

Предположим, что ты начал покупки с более раннего пика 1920-го. Ты бы тут же попал под удар и восстановился бы только пять лет спустя. А после коллапса ’29-го, ты был бы в плюсе уже к 1936-му. Спустя семь лет.

Смысл заключается в том, что при старте из любой другой точки результат скорее всего получился бы другим и не таким тяжелым как упомянутый 90% убыток от пика до дна.

2. Предположим, что в 1929-м ты только что закончил школу и начал свою трудовую карьеру. Допустим, что ты был один из 75% американцев, которым удалось сохранить свои рабочие места, тогда у тебя было бы целое десятилетие возможностей купить акции по бросовым ценам. По иронии, крах в самом начале твоей инвестиционной жизни — это настоящий подарок судьбы.

3. Предположим, что ты, наоборот, только что ушел на пенсию с состоянием миллион долларов в акциях в пересчете на сегодняшние деньги. К 1932-му году твой загашник сократился бы на 90% — до 100 тысяч. Это означает, что цены резко упали. Это также означает, что твои $100 000, хотя уже и не являются миллионом, теперь обладают намного большей покупательской силой, чем $100 000 до краха. Плюс, с этого дна они начинают довольно резко расти.

4. Большое Ужасное Событие произошло только однажды за последние 112 лет. На самом деле, за более длинный промежуток времени, но у нас есть данные по DJIA только до тех времен. Ничего подобного не случалось в последующие 83 года. Это довольно редкое событие.

5. После 1929-го года в экономическую политику внесли много изменений, которые пока что продолжают работать. В 2008-м мы подошли к самому краю пропасти. Ближе, чем, я думаю, многие люди полностью себе представляют. Но мы не упали в нее. Мне кажется это обнадеживающий факт.

В поисках равновесия

Менее обнадеживает тот факт, что Дефляционная Депрессия наподобие ’29 – это только одна из двух экономических катастроф, которые могут уничтожить богатство в крупных масштабах.

Вторая – это Гиперинфляция.

Здесь в США нам не приходилось иметь дело с этим монстром со времен Революционной войны 1776-го года. Но не так давно, в 2008-м она уничтожила экономику Зимбабве. Венгрия тоже проходила через худшую инфляцию в истории и многие винят немецкую гиперинфляцию 1920-х в приходе нацистов к власти в 1930-х.

Гиперинфляция – это очень плохо, настолько же разрушительно как дефляция, и она означает то, чем называется: Инфляцию, вышедшую из-под контроля.

Зимбабвийский меняльщик денег

Небольшая инфляция может быть очень полезна для экономики. Она служит смазкой колесам для ровной езды. Это противоядие для надвигающихся дефляционных депрессий. Вот почему все последние несколько лет Федеральный Резерв неустанно накачивал систему деньгами. Нам очень нужна небольшая инфляция. Но не слишком большая. Очень непросто удерживать равновесие и как только начинается движение, может быть очень сложно изменить его направление.

При дефляции выгодно откладывать покупки на потом. Например, если ты задумываешься о покупке дома, то можешь заметить, что цены продолжают снижаться, а также и ставки по ипотеке. Поэтому ты ждешь. Ты ведь можешь получить более выгодную цену и ставку чуть позже. Если достаточно много потенциальных покупателей присоединяются к тебе, то цены и ставки продолжают падать. Отсрочки вознаграждаются, а действия наказываются. Если таких дел слишком много, то рынок начинает закручиваться в смертельном пике падающих цен.

Однако, когда инфляция находится на высоком уровне и растет, ты предпочтешь купить сегодня, потому что завтра будет дороже.

(продолжение через сутки)

Автор: jlcollinsnh, перевод мой

Как люди когда-то освоили электричество и свет у них стал в домах всегда.

1 состав индекса постоянно меняется… поэтому то он и всегда растет… падающие бумажки выкидывают заменяя растущими...

2 в 1900 г было примерно 100 бирж… только 5 из них обогнали инфляцию… сша в том числе… остальные стухлись сдохли ибо войны и революции…