05 июня 2015, 21:45

две системы для торговли акциями.

Обе системы без стоп заявок. Оставим «стопы» семинаристам, брокерам и адептам разметки графиков случайной цены чёрточками.

Кто категорически не согласен — дальше не читаем))

Торгуем только ликвидными акциями первого эшелона, только в лонг и только без плеча!!! Плечо (если кто не понимает это кредит от брокера) слопает значительную часть профита.

Система 1. Условно назовём её «LIFO».

Делим депо, выделенное одной бумаге, на некоторое количество частей. Количество определяем самостоятельно путём математических рассчётов комфорта в торговли (влияние количество частей на результат расскажу в конце).

Заходим одной частью в лонг (про шорты речь вообще не ведём) на падении и не выходим вплоть до приемлемого профита данного входа (который может случиться ой как не скоро)))

Если цена продолжает падать, ждём достаточного снижения относительно первого входа и открываемся второй частью. С выходом аналогично.

И так со всем частями.

Важно! выход только по профиту конкретного входа!

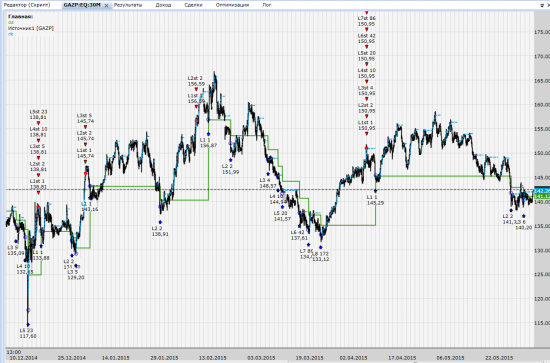

Выглядит это примерно так:

Но может выглядеть и совершенно иначе, в зависимости от выбранной вами шага девиации цены.

Теперь о количестве входов, как посчитать и выбрать нужное:

Смотрим график цены за продолжительный период. Выбираем наибольшие колебания и внутри больших колебаний выбираем комфортные малые.

Количество понравившихся малых колебаний внутри одного глобального и есть число наших входов. А амплитуда малого колебания это шаг, отделяющий входы при снижении цены (если непонятно, перечитайте, разжёвывать не буду).

Слишком большое деление депо на части приводит к увеличению профитных сделок, но одновременно к снижению значимости профита по ним, а так же к увеличению комиссии брокера и биржи. Слишком малое количество приведёт к «зависанию» позиций в минусе на продолжительное время.

На мой взгляд, это число должно быть в пределах от минимум 10 до максимум 30.

Система2. Назовём её просто: «Усреднение».

Система много раз обсуждалась, но всё же.

Аналогично первой системе делим депо, выделенное на конкретную бумагу на некоторое количество частей.

Но в этом случае логичнее части сделать неравные, с нарастанием. Коэффициент нарастания расчитываем самостоятельно.

Анализируем среднюю цену входа, как среднюю арифметическую от всех осуществлённых входов и кроем все позиции одновременно по привлекательному профиту от средней цены.

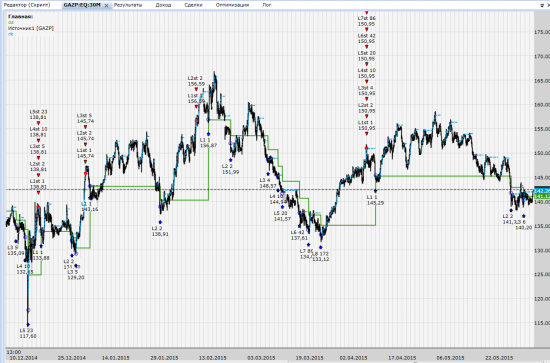

Выглядеть это может так:

А может и иначе, в зависимости от выбранных параметров. (зелёная линия — средняя цена входа)

Про коэффициент увеличения размера последующих входов:

Слишком большой коэффициент даст мизерный профит в положительном тренде и в запиле (каковой, например, сейчас наблюдается в сбере). Но в случае хорошего падения бумаги перед некоторым ростом, даст ощутимый профит.

Докупка совсем без нарастания (коэффициент 1) будет хороша при низкой девиации цены. Но в случае сильных движений замучаетесь ожидать профит))

Всё))))

Графиков доходности и прочей ерунды с тестирования не будет. Могу сказать, что однозначно лучше банковского депозита.

И напоминаю, что акция это реальный актив, собственность на долю выбранного эмитента, независимо от того, дорого вы их покупали или дёшево.

Интрадейщикам и пипсовщикам на тиках: Уважаю ваш подвиг на ниве трейдинга, восхищаюсь вашими огромными доходами, но мнения вашего в этом топике не ожидаю и не одобряю)))))

Кто категорически не согласен — дальше не читаем))

Торгуем только ликвидными акциями первого эшелона, только в лонг и только без плеча!!! Плечо (если кто не понимает это кредит от брокера) слопает значительную часть профита.

Система 1. Условно назовём её «LIFO».

Делим депо, выделенное одной бумаге, на некоторое количество частей. Количество определяем самостоятельно путём математических рассчётов комфорта в торговли (влияние количество частей на результат расскажу в конце).

Заходим одной частью в лонг (про шорты речь вообще не ведём) на падении и не выходим вплоть до приемлемого профита данного входа (который может случиться ой как не скоро)))

Если цена продолжает падать, ждём достаточного снижения относительно первого входа и открываемся второй частью. С выходом аналогично.

И так со всем частями.

Важно! выход только по профиту конкретного входа!

Выглядит это примерно так:

Но может выглядеть и совершенно иначе, в зависимости от выбранной вами шага девиации цены.

Теперь о количестве входов, как посчитать и выбрать нужное:

Смотрим график цены за продолжительный период. Выбираем наибольшие колебания и внутри больших колебаний выбираем комфортные малые.

Количество понравившихся малых колебаний внутри одного глобального и есть число наших входов. А амплитуда малого колебания это шаг, отделяющий входы при снижении цены (если непонятно, перечитайте, разжёвывать не буду).

Слишком большое деление депо на части приводит к увеличению профитных сделок, но одновременно к снижению значимости профита по ним, а так же к увеличению комиссии брокера и биржи. Слишком малое количество приведёт к «зависанию» позиций в минусе на продолжительное время.

На мой взгляд, это число должно быть в пределах от минимум 10 до максимум 30.

Система2. Назовём её просто: «Усреднение».

Система много раз обсуждалась, но всё же.

Аналогично первой системе делим депо, выделенное на конкретную бумагу на некоторое количество частей.

Но в этом случае логичнее части сделать неравные, с нарастанием. Коэффициент нарастания расчитываем самостоятельно.

Анализируем среднюю цену входа, как среднюю арифметическую от всех осуществлённых входов и кроем все позиции одновременно по привлекательному профиту от средней цены.

Выглядеть это может так:

А может и иначе, в зависимости от выбранных параметров. (зелёная линия — средняя цена входа)

Про коэффициент увеличения размера последующих входов:

Слишком большой коэффициент даст мизерный профит в положительном тренде и в запиле (каковой, например, сейчас наблюдается в сбере). Но в случае хорошего падения бумаги перед некоторым ростом, даст ощутимый профит.

Докупка совсем без нарастания (коэффициент 1) будет хороша при низкой девиации цены. Но в случае сильных движений замучаетесь ожидать профит))

Всё))))

Графиков доходности и прочей ерунды с тестирования не будет. Могу сказать, что однозначно лучше банковского депозита.

И напоминаю, что акция это реальный актив, собственность на долю выбранного эмитента, независимо от того, дорого вы их покупали или дёшево.

Интрадейщикам и пипсовщикам на тиках: Уважаю ваш подвиг на ниве трейдинга, восхищаюсь вашими огромными доходами, но мнения вашего в этом топике не ожидаю и не одобряю)))))

Читайте на SMART-LAB:

МГКЛ: мероприятия недели

На этой неделе МГКЛ примет участие сразу в двух профильных мероприятиях, посвященных рынку капитала. 📍 26 февраля — Конференция IPO – 2026

Площадка объединит профессиональных участников...

10:00

Berkshire Hathaway наращивает вложения в страхование

Инвестиционный фонд, основанный Уорреном Баффетом, Berkshire Hathaway увеличил в 4 кв. 25 года долю в американской страховой фирме Chubb до 8,7%, став в ней вторым по размеру акционером. Фонд...

11:50

Как вариант: делим депо на некоторое количество бумаг и далее- по тексту :)