03 апреля 2015, 21:15

Гуру нефтяного трейдинга ставит против сланцевого бума

Эндрю Холл, один из самых успешных нефтяных трейдеров, заработавший на торговле черным золотом сотни миллионов долларов, убежден, что в ближайшие 5 лет сланцевый бум в США сойдет на нет, а цена на сырье поднимется до $150 за баррель.

Эндрю Холл, один из самых успешных нефтяных трейдеров, заработавший на торговле черным золотом сотни миллионов долларов, убежден, что в ближайшие 5 лет сланцевый бум в США сойдет на нет, а цена на сырье поднимется до $150 за баррель.Эндрю Холл был одним из тех, кто предсказал стремительный взлет цен на нефть в предкризисные годы и их последующих крах. Холл был настолько хорош, что его вознаграждение в качестве главы компании Phibro составляло $100 млн в 2008 и 2009 годах, когда он заработал для своей компании миллиарды. Правда, как стало недавно известно Bloomberg, он так и не получил своего бонуса из-за выделения правительством гигантской помощи для спасения Citigroup (в то время — ее собственник) и запрета регуляторов на выплаты менеджерам таких больших бонусов.

Трейдер настолько убежден в своей правоте насчет будущей стоимости черного сырья, что он не прочь поиздеваться над всеми, кто думает иначе. Особенно — если человек считает добычу сланцевой нефти настолько перспективной, что это сможет держать цены на энергоносители на низком уровне длительное время. «Если ты очень хочешь во что-то верить, то очевидные факты становятся для тебя лишь неудобным препятствием», — отвечал Холл на заявления одного аналитика Citigroup, который в марте утверждал, что сланцевый бум опустит цены на нефть до $75 за баррель в ближайшие 5 лет. Сам он делает ставку на то, что сланцевый «ренессанс» закончется гораздо раньше, чем полагают многие, и в течение 5 лет мы увидим нефть по $150.

По словам обозревателя Bloomberg Брэдли Олсона, контраргументы Холла являются довольно убедительными: «Он глубоко копает и вникает во все до мельчайших деталей: как устроены технологии добычи сланцевой нефти, какие есть тенденции на этом рынке. Холл обращает пристальное внимание на то, насколько бум соотносится с растущей долговой нагрузкой компаний этой отрасли, а также как быстро сланцевые залежи истощаются. Один из его простейших аргументов сводится к тому, что многие из самых удобных месторождений уже разработаны. Он предсказывает, что своего пика текущий сланцевый ажиотаж достигнет в 2016 году, после чего придется разрабатывать более сложные и затратные месторождения».

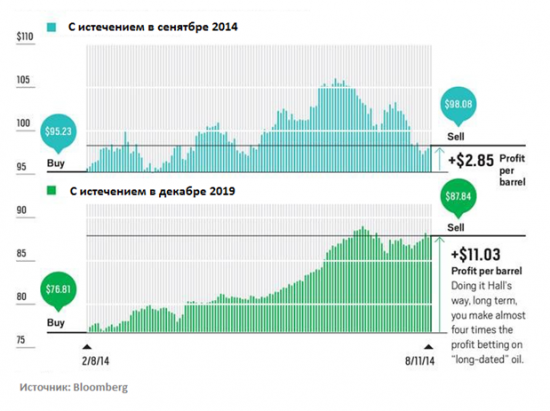

Люди из окружения Холла говорят, что он покупает долгосрочные 5-летние фьючерсы на нефть по заниженной цене у увязших в долгах сланцевых компаний, которым надо финансировать разработку новых месторождений. При этом такая стратегия уже начинает показывать некоторые признаки успешности. Так, в феврале контракты на фьючерсы на нефть марки WTI с поставкой в декабре 2019 года торговались по цене $76, но уже в июле цена на них поднялась до $88. Таким образом, Холл мог уже получить 16% прибыли, но неизвестно, продавал ли он ранее приобретенные контракты. В то же время сентябрьский контракт 2014 года вырос всего на 3%.

Напомним, что Эндрю Холл с 1993 возглавляет компанию Phibro, занимающуюся торговлей на сырьевых рынках, которая до октября 2009 принадлежала Citigroup, а затем была куплена нефтяной компанией Occidental Petroleum. Также он управляет собственным хедж-фондом Astenbeck Capital Management (80% владеет Холл, 20% — Occidental Petroleum). Компания Phirbo приносит прибыль каждый год, начиная с 1997, и 80% кварталов за этот период являются для нее успешными. У Astenbeck дела идут хуже: активы под управлением сократились до $3,8 млрд в мае с $4,8 млрд в январе 2013 года.

Динамика цен фьючерса на нефть марки WTI и возможные позиции Холла

Читайте на SMART-LAB:

Технологии как новый драйвер: ключевые идеи инвестиционного форума ВТБ «РОССИЯ ЗОВЕТ!»

🧮 Главный тренд 2026 года — стабилизация и технологический поворот

Руководитель департамента по работе с клиентами рыночных отраслей ВТБ Дмитрий Средин:

Снижение ключевой ставки...

20.02.2026

Электромобили Umo для такси начали собирать на заводе “Москвич”

На заводе “Москвич” запущено производство электромобилей Umo в сотрудничестве с компанией EVM. Технологическим партнером проекта выступает “Яндекс”. Первой моделью стал электрокроссовер Umo 5,...

20.02.2026

Инвестиции без спешки: торгуем в выходные

Рынок часто движется импульсами, и тем важнее оценивать активы без спешки, не отвлекаясь на инфошум. Для этого отлично подходят выходные дни. В конце недели разбираем самые заметные события и...

20.02.2026

Россети Центр. Отчет об исполнении инвестпрограммы за Q4 2025г. Ожидаемо снизилась дивидендная база по РСБУ.

Компания Россети Центр опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно за целый год): 👉Выручка...

19.02.2026

Так что ошибочка у товарища выйдет.