25 мая 2014, 18:31

Дивидендные новости недели 19-23.05.14

В прошлое воскресенье, 18.05.14, я опубликовала таблицу дивитикеров, по которым согласно рекомендованным СД дивидендам, получилась дивидендная доходность свыше 5% smart-lab.ru/blog/184005.php

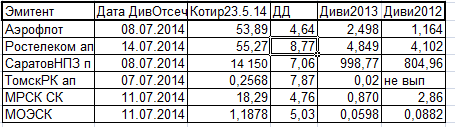

В течение этой недели, с 19 по 25 мая 2014 года, продолжали проходить СД эмитентов, на которых принимались решения о размерах дивидендов.

Смотрим таблицу.

Аэрофлот.

Дивиденд за 2013 год более чем в два раза больше, чем дивиденд за 2012 год. Котировки — на уровне отсечек в прошлом году.

Ростелеком ап

Дивиденд тоже больше, а котировки на 30% ниже, чем в прошлом году.

Саратовский НПЗ ап

Дивиденд больше не на много, а котировки задрали безбожно!

Томская распределительная компания (ТРК ап)

С 28.02.2012гкомпания передана под управление французской «Электрисите Резо Дистрибюсьон Франс ВОСТОК» и по итогам 2012 года показала убыток.

Соответственно, дивидендов по итогам 2012 года не выплачивали.

По итогам 2013 года у ТРК есть ЧП и СД рекомендовал выплатить дивиденды.

МРСК Северного Кавказа.

Выплата дивидендов по итогам 2012 года была для многих полной неожиданностью. Моя ДД была 15%. К середине июля 2013 года котировки по бумаге превысили уровень моей покупки и я полностью продала пакет.

В этом году в МРСК СК прошла доп эмиссия и ЧП у компании ниже, соответственно, ниже и ДД

Удачной вам дивидендной охоты!

Дивиденды forever!

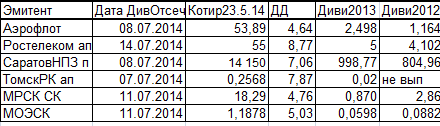

В течение этой недели, с 19 по 25 мая 2014 года, продолжали проходить СД эмитентов, на которых принимались решения о размерах дивидендов.

Смотрим таблицу.

Аэрофлот.

Дивиденд за 2013 год более чем в два раза больше, чем дивиденд за 2012 год. Котировки — на уровне отсечек в прошлом году.

Ростелеком ап

Дивиденд тоже больше, а котировки на 30% ниже, чем в прошлом году.

Саратовский НПЗ ап

Дивиденд больше не на много, а котировки задрали безбожно!

Томская распределительная компания (ТРК ап)

С 28.02.2012гкомпания передана под управление французской «Электрисите Резо Дистрибюсьон Франс ВОСТОК» и по итогам 2012 года показала убыток.

Соответственно, дивидендов по итогам 2012 года не выплачивали.

По итогам 2013 года у ТРК есть ЧП и СД рекомендовал выплатить дивиденды.

МРСК Северного Кавказа.

Выплата дивидендов по итогам 2012 года была для многих полной неожиданностью. Моя ДД была 15%. К середине июля 2013 года котировки по бумаге превысили уровень моей покупки и я полностью продала пакет.

В этом году в МРСК СК прошла доп эмиссия и ЧП у компании ниже, соответственно, ниже и ДД

Удачной вам дивидендной охоты!

Дивиденды forever!

Читайте на SMART-LAB:

Скидка 15% на нашу аналитику — только 72 часа!

Увеличь доходность своего портфеля с профессиональной командой аналитиков. Наши идеи уже принесли клиентам прибыль с начала года. Ты мог и можешь быть среди них. Почему нас выбирают?...

21.02.2026

Еду с утра читаю ведомости и там палят размер дивов. Это было вроде 19.05, бумага в тот день вообще не шелохнулась.

Реакции рынка никакой, а я по своим правилам не покупаю даун-тренд. Хотя 9% див. доха на дороге в ликвидной фишке не валяется.

К чему это я? Иногда жалею, что в портфеле нет вообще свободного кеша, так как бывают ситуации и стоит полудоманить.