16 мая 2014, 15:51

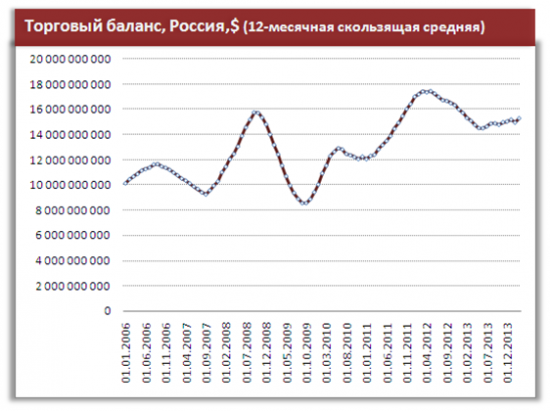

Сальдо торгового баланса России должно способствовать укреплению рубля, что позволит ЦБ вернуть низкие ставки

- Валюты стран с относительно стабильным торговым балансом укрепляются гораздо активнее после повышения ставок

- Повышение процентных ставок в стране с сокращающимся сальдо торгового баланса имеет слабый эффект на валютный рынок

- Торговый баланс России позволяет рассчитывать на укрепление рубля в случае отсутствия политических шоков и возврата к более низким ключевым ставкам на осенних заседаниях ЦБ

Реакцией некоторых банковских регуляторов неожиданно стала непопулярная мера повышения процентных ставок. В действительности, количество инструментов ЦБ для стабилизации курса ограничено. Наиболее известный и широко применяемый метод – использование золотовалютных резервов для интервенций на внутреннем рынке. Ограничением такой политики может стать объем накопленных резервов, поэтому падение их уровня ниже рекомендаций МВФ (резервы должны соответствовать трехмесячному объему импорта) иногда может вынудить регулятора прибегнуть к повышению краткосрочных процентных ставок.

Источник: ThomsonReutersEikon

Основная идея заключается в том, что более высокая доходность по финансовым инструментам должна заставить иностранных инвесторов вкладываться в национальные активы, тем самым увеличивая спрос на отечественную валюту. Негативным последствием может стать соответственное увеличение долгосрочных процентных ставок, что ведет к увеличению стоимости заимствования для бизнеса и населения, сокращению темпов кредитования спаду в деловой активности. Одновременно, потенциальное замедление темпов роста денежной массы ведет к замедлению инфляции, что может являться отдельной целью увеличения процентных ставок. Во время спекулятивных атак и резкого оттока капитала Центральный Банк может совмещать целевые интервенции и рост процентных ставок.

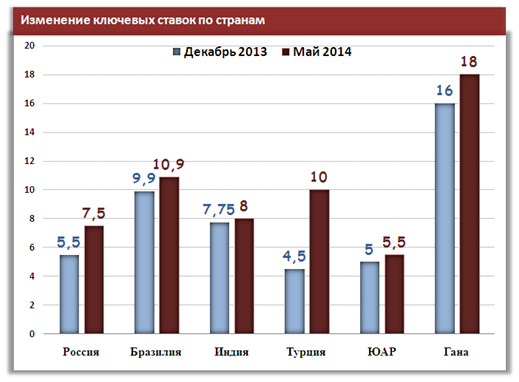

В начале 2014 года процентные ставки были повышены Центральными Банками Бразилии, Индии, Турции, ЮАР, Ганы, России и некоторыми другими. Для большинства из них это стало вынужденной мерой для поддержки курса национальных валют. Далее мы попытаемся определить, насколько сильно повышение ставок позволило сдержать падение стоимости валюты, и как исторически валютный рынок реагировал на изменения денежной политики в этих странах.

Россия

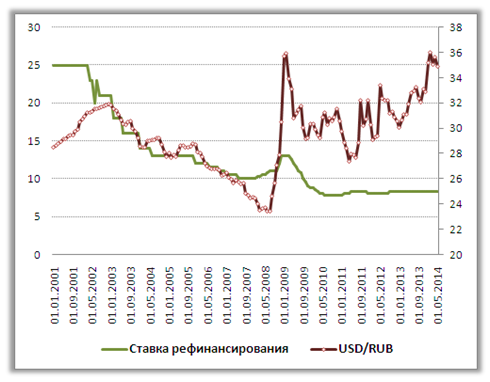

Банк России, в последние несколько лет, обозначивший курс на либерализацию курса рубля крайне неохотно вмешивался в ценообразование на валютном рынке в январе 2014 года, даже за счет использования резервов. Наиболее вероятно, что если бы российские власти не осуществили операцию по присоединению Крыма, повышения ключевой ставки с 5,5% до 7% не понадобилось. Мартовское ужесточение денежной политики привело к уменьшению давления на рубль и в сочетании с обширными интервенциями позволило стабилизировать курс. Заметим, что обладая резервами в 6-7 раз превосходящими трехмесячный объем импорта, регулятор мог позволить себе обойтись валютными интервенциями.

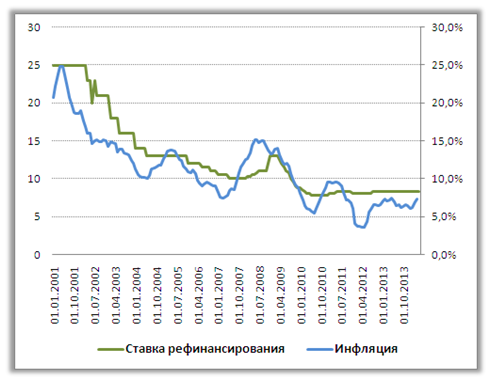

Повышение ставок сигнализирует о том, что основной целью ЦБ, по-видимому, была борьба не со слабым рублем, а с его следствием – ростом цен на импорт и соответственным ускорением инфляции. Напомним, что по итогам года ориентир инфляции для регулятора находился на уровне 5%, тогда как в марте рост потребительских цен превысил 7%.

Ставка рефинансирования – левая ось

Источник: ThomsonReutersEikon

Исторический анализ говорит о том, что долгосрочного влияния процентная ставка на курс валюты не имеет. Начало нулевых годов снижение на тот момент ключевого инструмента денежной политики – ставки рефинансирования, сопровождалось укреплением рубля (сильное влияние платежного баланса). Увеличение же ставок в 2008 году не помогло сдержать курс на фоне сильного оттока капитала и ухудшения торгового баланса. Незначительное увеличение ставок в конце 2011 года привело к краткосрочным флуктуациям на валютном рынке без влияния на долгосрочный курс рубля.

Исходя из этого, можно сделать промежуточный вывод, что повышение процентных ставок эффективно поддерживает валюту в краткосрочном периоде, когда её ослабление связано с оттоком капитала, но не способно в должной мере повлиять на ситуацию при ухудшении торгового баланса.

Источник: ThomsonReutersEikon

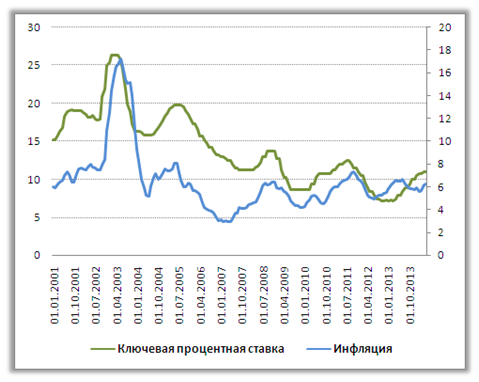

Бразилия

В отличие от России в Бразилии рост процентных ставок начался еще в начале 2013 года, поэтому очередное их повышение в январе сюрпризом не стало. Курс бразильского реала при этом испытывает давление продолжительный период времени и нельзя сказать, что ужесточение денежной политики привело к перелому тенденции. Инфляция при этом остается на более или менее стабильном уровне.

Ключевая ставка – левая ось

Источник: ThomsonReutersEikon

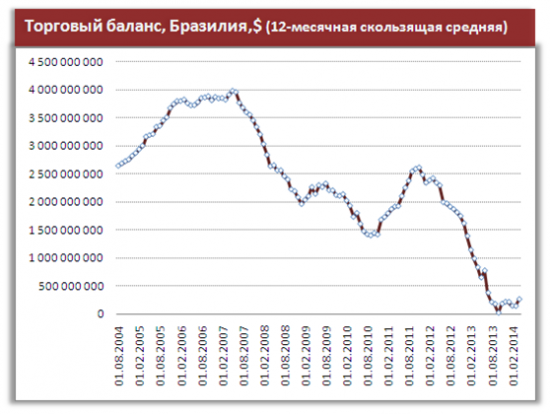

По-видимому, слабость бразильской валюты объясняется не операциями с финансовыми активами, а ухудшением торгового баланса, который с 2,5 млрд. долларов в начале 2012 года сократился до нуля к началу 2014 года, поэтому ужесточение денежной политики не помогает в укреплении валюты. Отметим, что рост ставок в Бразилии на протяжении последних 10 лет к падению цен не приводил, а даже наоборот, сопровождался ускорением инфляции за счет прочих факторов.

Источник: ThomsonReutersEikon

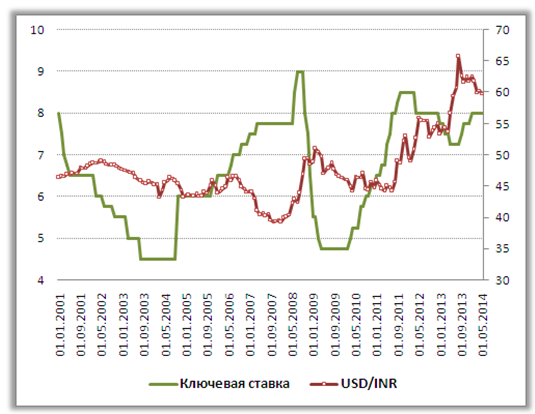

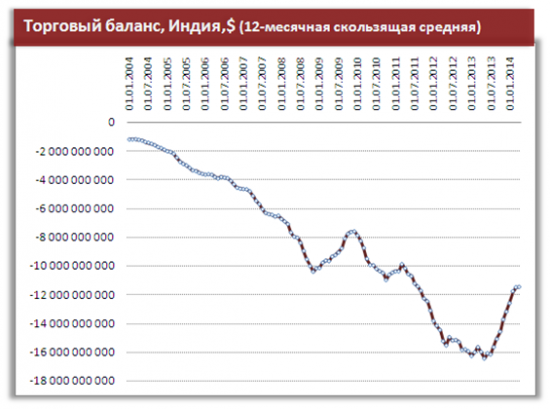

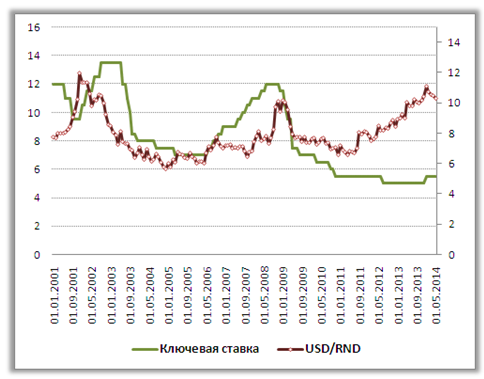

Индия

Ключевая ставка – левая ось

Источник: ThomsonReutersEikon

Повышение процентной ставки в Индии оказалось более неожиданным и действительно помогло индийской рупии преодолеть падение относительно доллара. При этом с середины прошлого года в стране наблюдается сокращение дефицита торгового баланса, что может также оказывать поддержку национальной валюте. С конца 2010 года Банк Индии предпринимал попытки усмирить инфляцию за счет двукратного роста процентных ставок, что в итоге ему удалось. Тем не менее, валютный курс поддержки от этого не получил, так как рост ставок сочетался ухудшением торгового баланса, в результате чего стоимость валюты упала почти на 20%.

Источник: ThomsonReutersEikon

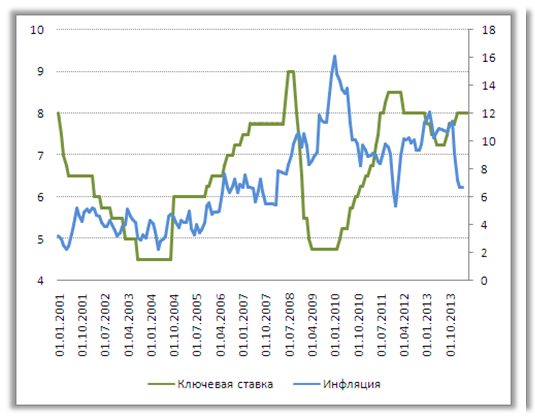

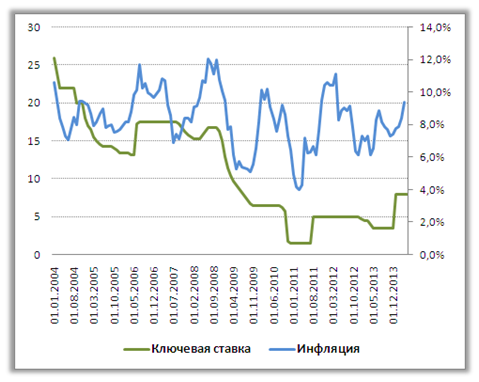

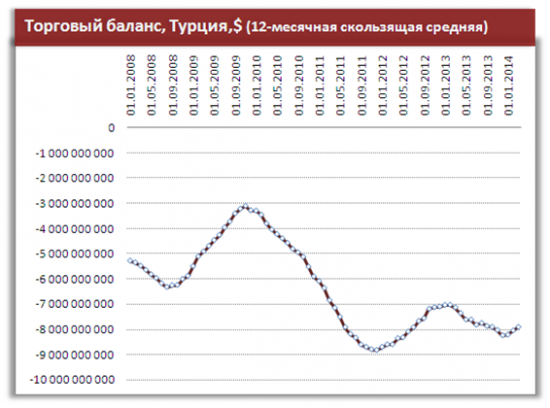

Турция

Ключевая ставка – левая ось

Источник: ThomsonReutersEikon

Одну из самых значительных попыток стабилизации курса национальной валюты предпринял Банк Турции, повысив ставку с 3,5 до 8% в январе, на что лира действительно отреагировала значительным укреплением. Рост ставок в конце 2011 года также позволил сдержать курс лиры. Общее ослабление лиры началось еще во втором полугодии 2013 года, что во многом также было вызвано сокращением сальдо торгового баланса.

Источник: ThomsonReutersEikon

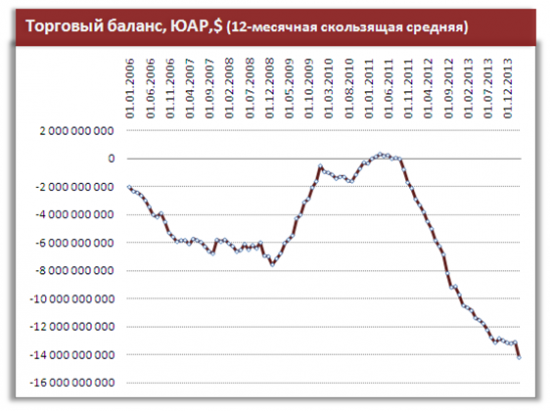

ЮАР

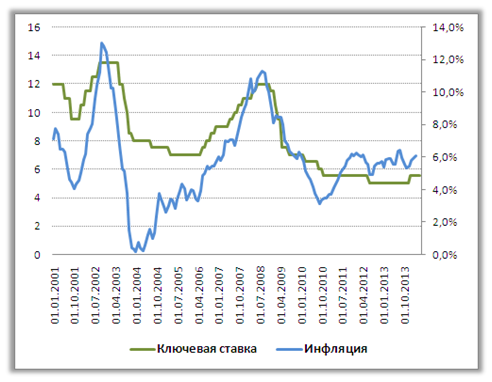

Ключевая ставка – левая ось

Источник: ThomsonReutersEikon

Символическое увеличение процентной ставки в ЮАР помогло незначительно сдержать падение национальной валюты в начале года. Тем не менее, общий тренд на падение начался еще в конце 2011 года, а основной причиной стал значительный рост дефицита торгового баланса.

Источник: ThomsonReutersEikon

Заключение

Падение стоимости национальных валют в начале 2014 года во многих развивающихся странах стало лишь продолжением тренда, начавшегося еще с 2013 года и связанного с ухудшением состояния их торговых балансов. Увеличение ключевых процентных ставок в ответ на девальвацию валюты может сдержать краткосрочные спекулятивные атаки, воздействуя на состояние финансового счета. Тем не менее, на длительном промежутке времени зависимость между валютным курсом и проводимой денежной политикой становится слабее.

Более эффективно увеличение ключевых ставок воздействует на курс, в случае если параллельно не наблюдается падения сальдо торгового баланса, то есть, если падение курса связано с ускорением оттока капитала. В результате, такие страны как Индия или Россия, имеют возможность получить более значительное укрепление курса национальной валюты от роста ставок.

Если параллельно с оттоком капитала наблюдается падение сальдо торгового баланса, то рост ключевых ставок не имеет значительного влияния на курс. Такие случаи можно было наблюдать во время мирового финансового кризиса 2008-2009 годов или в современной Бразилии, где двукратный рост процентных ставок происходит на фоне значительного сокращения профицита торгового баланса.

Скорее всего, стабильный торговый баланс позволит российскому рублю укрепиться в ближайшие несколько кварталов, в случае отсутствия политических шоков. Это должно позволить Центральному Банку безболезненно вернуть ключевую процентную ставку на уровень 5,5%. При этом рубль может испытать некоторое понижательное давление, что в среднесрочной перспективе должно компенсироваться торговой составляющей платежного баланса.

Текущее укрепление рубля должно стать важным, но не решающим сигналом для ЦБ, чтобы смягчить денежную политику. Очевидно, что регулятор больше обеспокоен инфляционными процессами в экономике. Поэтому весьма вероятно, что на ближайшем июньском заседании у него будет еще недостаточно данных, чтобы судить о динамике цен. В настоящих условиях логично ожидать сокращения ставок либо на заседании в июле, либо в сентябре.

0 Комментариев