28 апреля 2014, 10:20

Обзор Vanutar на эту неделю, 28 апреля-02 мая. Охота лосей?

Амеры продолжают оформлять среднесрочную вершину.

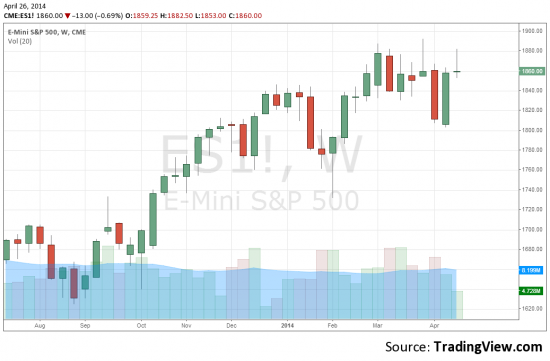

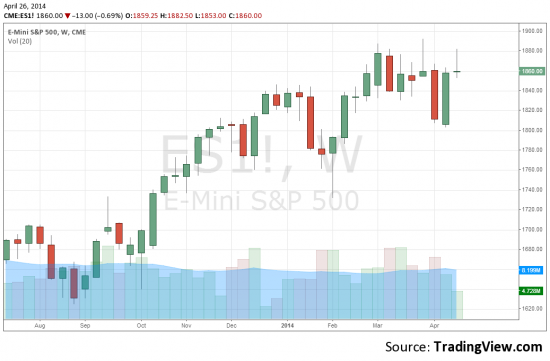

Посмотрим «недельки» фьючерса на индекс широкого рынка.

Все в акциях под завязку. Серьезный вклад в выкупы рынка внесли хедж-фонды, которые установили рекорд по объему активов под управлением — $2,7 трлн, увеличившись в первом квартале текущего года на 26 млрд долларов.

В итоге американской коррекции не произошло, но что в итоге получили сами фонды? Практически нулевой прирост индекса за 4 месяца?

В Hedge Fund Research подсчитали, что при росте рынка на 32%, в прошедшем году, хедж-фонды в среднем заработали 9%. При этом средний размер комиссии за управление средствами у хедж-фондов составляет около 1,5%. Помимо комиссии за управление взимается процент от прибыли, который в среднем равен 18%. Начало текущего года стало для хедж-фондов худшим в последние годы.

Итак, в первом квартале, в котором у хедж-фондов рекордный приток средств, они показывают наихудшие результаты этого периода за несколько прошедших лет. Можно ли придумать более глупые деньги на рынке?

Можно. Макрофонды, которые открывают позиции по самым различным активам, опираясь на собственные прогнозы экономических трендов. Уход клиентов от подобных управляющих никого не удивляет, так как они теряют деньги уже третий год подряд. На данный момент самую большую популярность среди инвесторов имеют фонды, которые специализируются на рынке акций и сделках по M&A (слияниям и поглощениям).

Что интересного было в зарубежной блогосфере за эту неделю?

В прошлом прогнозе я писал: "Собственно вся блогосфера наполнилась скептическими замечаниями по поводу ожиданий глубокой коррекции. Мол, подумаешь некоторые акции упали на -10%, все остается в тренде и волноваться нечего".

Эти настроения сопроводили высоченный отскок фсипа, с 1803 до 1883 за неделю с небольшим. На этой неделе проехались вверх по инерции, и потом стали фиксировать прибыль, и неделю закрыли в ноль.

Относительно спокойная неделя породила в зарубежной блогосфере серьезные исследования долгосрочных периодов и совсем уж далеких событий.

Барри Ритгольц задается вопросом, каким будет этот год после почти 30% доходности прошлого и приходит к следующим выводам:

1. С 1954 года индекс S&P 500 вырастал на 20+% в четырнадцати случаях. В следующем году средний рост составлял 10,2%, что на 22% выше средней доходности в 8,3% за последние 59 лет.

Мой комментарий: сложим 20 и 10 и получим 30+%. Так почему у Барри не возникла мысль, что 2013 год получился у амеров ДВОЙНЫМ по доходности?! А если посмотреть, что было с рынками не на следующий год, а ЧЕРЕЗ ГОД после того, как рынки показывали 30+%? — этого исследования он не провел, а что-то подсказывает, что есть в этом некий сюрприз.

2. Если посмотреть на составные месячные результаты Dow за последние 125 лет, начиная с первого года президентского цикла, и заканчивая последним, то обнаружим некоторые интересные вещи: рынки гораздо лучше себя чувствуют во второй половине президентского срока. Третий и четвертый годы, как правило, очень сильны. Первые два наоборот, проявляют тенденцию к слабости.

В прошлом году S&P Capital IQ отметила, что «с 1945 года во второй год президентского цикла доходность S&P 500 в среднем составляла 5,3% по сравнению с 16,1% в третий». В 1992 году Financial Analysts Journal сравнил результаты Dow с президентским циклом с 1901 по 1990. Данные показали сходную картину — слабые вторые и очень сильные третьи годы.

По итогам третьего года индекс вырастал в 88% случаев, во второй год — только в 59%. Плохие результаты второго года еще хуже в первые его девять месяцев — в среднем, индекс терял по 0,5%.

Мой комментарий: Итак, идет второй год после перевыборов Обамы президентом, за первые 9 месяцев должен быть по идее минус на рынках. Это слабый год, но зато 2015 год будет растущим, с 88%-ой вероятностью, если я правильно понял.

Однако если взять случаи, когда президент ПЕРЕизбирается на второй срок, меняется ли картинка в следующие 4 года его президентства? думаю меняется и значительно. Но такого исследования нет.

3. Вот-вот минует первая треть этого календарного года. Пока рынки были турбулентными, бумаги-победители прошлого года оказались в числе отстающих. Netflix, Tesla, LinkedIn, SolarCity, Facebook и Twitter значительно подешевели, некоторые — на 40%. Между тем, технологические компании старой школы - Microsoft, Cisco, Oracle, IBM, Hewlett-Packard — держатся на удивление хорошо.

Это говорит нам о зрелом рынке, внимание которого переключилось со спекулятивных имен в пользу более консервативных — прибыльных, платящих дивиденды компаний. Для меня это означает, что бычий рынок, начавшийся в марте 2009, не закончился, а вошел в новую фазу.

Мой комментарий: Тот факт, что американский рынок так цепляется за подходы к 1900, подсказывает, что в целом положительный итог этого года управляющие без боя не отдадут. И тем не менее будет две приличных коррекции до ноября, первая традиционно в мае, на -10-12% от хаев, то есть в область 1685-1700 по фсипу, после чего уже выйти к 1820 будет чудом, затем новая осенняя коррекция тоже на -10-12%, в район 1560-1590 по фсипу. И оттуда довольно приличный рост до конца года, и хороший мощный старт в начале 2015, с эйфорией и новыми хаями 1910-1930 по фсипу. После чего начнется полноценный нисходящий тренд, который закончится рецессией, повышением учетных ставок, и серьезной инфляцией.

Почему я делаю такое предположение?

1. Падают продажи новых домов, и недавно они показали минимум за последние 8 месяцев. С лагом в примерно в 14 месяцев начинается валится все остальное.

2. Инфляция начинает расти.

Индекс потребительских цен (CPI) рос в прошлом году в среднем на 1,4%, однако в феврале показатель составил 1,1%, а в марте — 1,5%.

Индекс цен производителей (PPI), который показывает динамику цен на сырье, материалы и товары промежуточного потребления, в марте вырос на 0,5%, а цены производителей без учета топлива и продуктов питания (Core PPI) увеличились на 0,6%. В годичном исчислении показатель вырос на 1,5%.

Значительное число компаний во время публикации своей отчетности за I квартал заявило о возможности повышения цен на свою продукцию и услуги.

Цены на сырьевые товары после трехлетнего периода снижения начали расти, в соответствии с индексом CRB (The Thomson Reuters/Jefferies CRB Index), который рассчитывается по котировкам 19 товаров.

Темпы роста средней почасовой заработной платы в США начали расти выше среднегодовых темпов (2%). В прошлом квартале расходы работодателей на рабочую силу повысились в годичном выражении на 2%. Это самые быстрые темпы с конца 2011 г.

В данный момент идет обсуждение, а затем и ожидаемое повышение федерального МРОТ с сегодняшних $7,5 в час. Последнее повышение МРОТ было в 2007 году, тогда он был повышен с 5,15 до $7,5.

3. ФРС сокращает КУЕ, деньги будут дороже, рискованные активы начнут дешеветь

В последние пять лет ФРС отчаянно закачивала деньги в Уолл-Стрит, удерживая процентные ставки у нулевого уровня, поощряя тем самым хедж-фонды и других инвесторов занимать и спекулировать. Эти легкие деньги помогли акциям вырасти до текущих очень дорогих значений.

Но теперь Федеральный резерв начинает «отнимать чашу с пуншем», как любят говорить на Уолл-Стрит. В частности, ФРС начинает уменьшать количество денег, поступающих в экономику в рамках программы количественного смягчения.

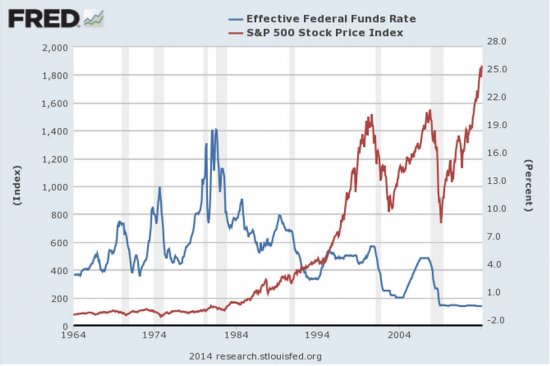

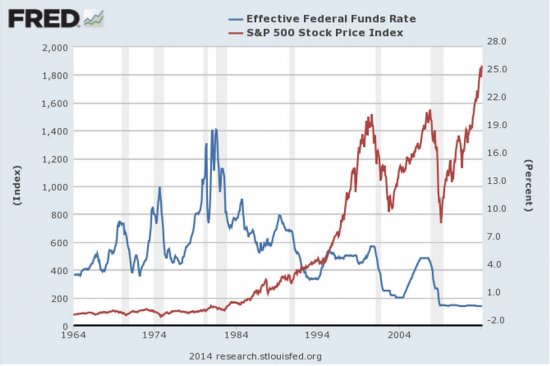

Смотрим вместе с Генри Блодгеттом данные за последние 50 лет. Синяя линия — ставка по федеральным фондам (представляет собой уровень накачки денег в экономику — чем ниже, тем больше). Красная линия — индекс S&P 500. Отмечаем, как политика ФРС проходила через циклы «ужесточения » и «ослабления» вместе с рынком, который рос и падал. Иногда эти циклы весьма скоррелированы.

Политика ФРС и фондовый рынок, 1966-2014

Во многих из этих периодов вы увидите, что ужесточение политики ФРС предшествовало падению стоимости акций. С 1964 по 1980 было три крупных цикла ужесточения и три крупных обвала фондового рынка.

4. С точки зрения чартистов, две поддержки вопиют о том, чтобы их протестировали, это 1705 по фсипу, и возможно ее пробьют на панике. И 1560-80 по фсипу, зона окончания коррекции в прошлом году.

5, 6, 7, — зашкаливает замаржинованность игроков, все в акциях по уши, включая управляющих, «акции роста» прекратили рост, прибыль 60% отчитавшихся оказалась ниже прогнозов, привлечены в управление новые десятки миллиардов долларов, при этом на эти деньги рынок не смогли поднять даже на 3-5% от уровней закрытия 2013 года, что говорит о том, что восходящий тренд выдыхается окончательно.

Остается вопрос в том, будет ли какой-то последний вздерг, или уже поведут вниз без отскоков, но то, что нас ждет красный-прекрасный май на внешних рынках — к этому сейчас есть все предпосылки.

Российский развивающийся рынок (РРР).

По способности привлекать финансовые ресурсы российский рынок в 2013–2014 годах занимает 90-е место среди 148 стран, согласно рейтингу глобальной конкурентоспособности Всемирного экономического форума. Рынки других стран БРИКС расположились значительно выше: китайский – на 38-м месте, индийский – на 18-м, бразильский – на 48-м, южноафриканский – на 2-м.

Что касается российского фондвого рынка, который потерял -5.6% за неделю, то здесь все просто, наши политики делают ошибку за ошибкой, и нервируют всех вокруг, что в итоге вызывает страх, а может вызвать и панику.

Мы зачем-то бряцаем оружием, и двигаем войска на границе с Украиной, при этом триста раз всем объявили, что не будем вмешиваться в конфликт на Украине, что «это не в наших интересах» — не раз повторял Лавров. Европа видит, что мы ведем себя как агрессоры, боится, и сжимает вокруг нас изоляцию все сильней, ведомые США, которые «мочат»нас уже в открытую.

Рейтинговое агентство S&P повысило кредитный рейтинг Кипра с В- до В и понизило суверенный рейтинг России до уровня «BBB-» в связи с оттоком капитала и прочим. Следующая ступень — ВВ+ относится уже к спекулятивному уровню.

Улюкаев, наш министр, тут же заявил что ха-ха, мы этого ждали, и что это мало чего изменит. Однако он просто не очень компетентен, на мой взгляд. А вот что говорят в Норвегии, тамошний государственный пенсионный фонд владел на конец 2013 года российскими акциями на 3.7 млрд долларов:

«Государственный пенсионный фонд Норвегии (Government Pension Fund of Norway, GPFN), являющийся крупнейшим в мире суверенным фондом, располагающим $850 млрд, переоценивает риски для своих весьма значительных вложений в России, сообщает Bloomberg. „Мы наблюдаем новый профиль риска“, — сообщил главный исполнительный директор фонда Ингве Слингстад, отметив, что правление принимает во внимание изменение инвестиционных условий с учетом геополитических рисков».

То есть санкции Америки могут затронуть пласт позиций таких институциональных инвесторов, на деньгах которых собственно газпром и вырос с полрубля до 360 рублей в свое время. И которым есть что фиксировать. И надо вести себя или агрессивно-наступательно (выпроводив всех топ-менеджеров американцев из России в 48 часов), или наоборот сдержанно-аккуратно, но не так виктимно, как ведем себя мы.

Из прошлого прогноза:

«Никто не хочет признать, что выборы 25 мая будут сорваны, а референдумы не состоятся, а значит люди не разойдутся, и не будут выполнять решения горстки самозванцев из Киева. А значит все равно придется вводить миротворцев, среди которых будут и россияне, понятно, что нам не нужна сильная Украина с сильным политическим центром, нам нужна лояльность отдельных регионов-доноров. А значит конфликт с США будет разрастаться, и нас будут мочить все сильнее и сильнее всем миром, придумывая новые санкции.

Так что до конца мая у нас невеселые перспективы и серьезные вызовы».

Итак, мы пришли к 1280 по ММВБ, которые должны были показать еще на прошлой неделе, но в связи с отскоком амеров не показали.

В связи с тем, что в мае амеры проведут-таки полноценную коррекцию, с целями 1705 по фсипу, то нас скорее всего тоже ждут новые -10%, 61-63 по Сберуоб, 112-114 по ГП, а сигналом покупать ГП и сбер будет пробой ГМК уровня в 6000.

Впереди май — месяц, когда лоси выходят на охоту, а инвесторам, наоборот, охота лосей.

Удачи!

Источник: еженедельный биржевой журнал WallStreet

walltra.de/#!blogs/post/51655

Посмотрим «недельки» фьючерса на индекс широкого рынка.

Все в акциях под завязку. Серьезный вклад в выкупы рынка внесли хедж-фонды, которые установили рекорд по объему активов под управлением — $2,7 трлн, увеличившись в первом квартале текущего года на 26 млрд долларов.

В итоге американской коррекции не произошло, но что в итоге получили сами фонды? Практически нулевой прирост индекса за 4 месяца?

В Hedge Fund Research подсчитали, что при росте рынка на 32%, в прошедшем году, хедж-фонды в среднем заработали 9%. При этом средний размер комиссии за управление средствами у хедж-фондов составляет около 1,5%. Помимо комиссии за управление взимается процент от прибыли, который в среднем равен 18%. Начало текущего года стало для хедж-фондов худшим в последние годы.

Итак, в первом квартале, в котором у хедж-фондов рекордный приток средств, они показывают наихудшие результаты этого периода за несколько прошедших лет. Можно ли придумать более глупые деньги на рынке?

Можно. Макрофонды, которые открывают позиции по самым различным активам, опираясь на собственные прогнозы экономических трендов. Уход клиентов от подобных управляющих никого не удивляет, так как они теряют деньги уже третий год подряд. На данный момент самую большую популярность среди инвесторов имеют фонды, которые специализируются на рынке акций и сделках по M&A (слияниям и поглощениям).

Что интересного было в зарубежной блогосфере за эту неделю?

В прошлом прогнозе я писал: "Собственно вся блогосфера наполнилась скептическими замечаниями по поводу ожиданий глубокой коррекции. Мол, подумаешь некоторые акции упали на -10%, все остается в тренде и волноваться нечего".

Эти настроения сопроводили высоченный отскок фсипа, с 1803 до 1883 за неделю с небольшим. На этой неделе проехались вверх по инерции, и потом стали фиксировать прибыль, и неделю закрыли в ноль.

Относительно спокойная неделя породила в зарубежной блогосфере серьезные исследования долгосрочных периодов и совсем уж далеких событий.

Барри Ритгольц задается вопросом, каким будет этот год после почти 30% доходности прошлого и приходит к следующим выводам:

1. С 1954 года индекс S&P 500 вырастал на 20+% в четырнадцати случаях. В следующем году средний рост составлял 10,2%, что на 22% выше средней доходности в 8,3% за последние 59 лет.

Мой комментарий: сложим 20 и 10 и получим 30+%. Так почему у Барри не возникла мысль, что 2013 год получился у амеров ДВОЙНЫМ по доходности?! А если посмотреть, что было с рынками не на следующий год, а ЧЕРЕЗ ГОД после того, как рынки показывали 30+%? — этого исследования он не провел, а что-то подсказывает, что есть в этом некий сюрприз.

2. Если посмотреть на составные месячные результаты Dow за последние 125 лет, начиная с первого года президентского цикла, и заканчивая последним, то обнаружим некоторые интересные вещи: рынки гораздо лучше себя чувствуют во второй половине президентского срока. Третий и четвертый годы, как правило, очень сильны. Первые два наоборот, проявляют тенденцию к слабости.

В прошлом году S&P Capital IQ отметила, что «с 1945 года во второй год президентского цикла доходность S&P 500 в среднем составляла 5,3% по сравнению с 16,1% в третий». В 1992 году Financial Analysts Journal сравнил результаты Dow с президентским циклом с 1901 по 1990. Данные показали сходную картину — слабые вторые и очень сильные третьи годы.

По итогам третьего года индекс вырастал в 88% случаев, во второй год — только в 59%. Плохие результаты второго года еще хуже в первые его девять месяцев — в среднем, индекс терял по 0,5%.

Мой комментарий: Итак, идет второй год после перевыборов Обамы президентом, за первые 9 месяцев должен быть по идее минус на рынках. Это слабый год, но зато 2015 год будет растущим, с 88%-ой вероятностью, если я правильно понял.

Однако если взять случаи, когда президент ПЕРЕизбирается на второй срок, меняется ли картинка в следующие 4 года его президентства? думаю меняется и значительно. Но такого исследования нет.

3. Вот-вот минует первая треть этого календарного года. Пока рынки были турбулентными, бумаги-победители прошлого года оказались в числе отстающих. Netflix, Tesla, LinkedIn, SolarCity, Facebook и Twitter значительно подешевели, некоторые — на 40%. Между тем, технологические компании старой школы - Microsoft, Cisco, Oracle, IBM, Hewlett-Packard — держатся на удивление хорошо.

Это говорит нам о зрелом рынке, внимание которого переключилось со спекулятивных имен в пользу более консервативных — прибыльных, платящих дивиденды компаний. Для меня это означает, что бычий рынок, начавшийся в марте 2009, не закончился, а вошел в новую фазу.

Мой комментарий: Тот факт, что американский рынок так цепляется за подходы к 1900, подсказывает, что в целом положительный итог этого года управляющие без боя не отдадут. И тем не менее будет две приличных коррекции до ноября, первая традиционно в мае, на -10-12% от хаев, то есть в область 1685-1700 по фсипу, после чего уже выйти к 1820 будет чудом, затем новая осенняя коррекция тоже на -10-12%, в район 1560-1590 по фсипу. И оттуда довольно приличный рост до конца года, и хороший мощный старт в начале 2015, с эйфорией и новыми хаями 1910-1930 по фсипу. После чего начнется полноценный нисходящий тренд, который закончится рецессией, повышением учетных ставок, и серьезной инфляцией.

Почему я делаю такое предположение?

1. Падают продажи новых домов, и недавно они показали минимум за последние 8 месяцев. С лагом в примерно в 14 месяцев начинается валится все остальное.

2. Инфляция начинает расти.

Индекс потребительских цен (CPI) рос в прошлом году в среднем на 1,4%, однако в феврале показатель составил 1,1%, а в марте — 1,5%.

Индекс цен производителей (PPI), который показывает динамику цен на сырье, материалы и товары промежуточного потребления, в марте вырос на 0,5%, а цены производителей без учета топлива и продуктов питания (Core PPI) увеличились на 0,6%. В годичном исчислении показатель вырос на 1,5%.

Значительное число компаний во время публикации своей отчетности за I квартал заявило о возможности повышения цен на свою продукцию и услуги.

Цены на сырьевые товары после трехлетнего периода снижения начали расти, в соответствии с индексом CRB (The Thomson Reuters/Jefferies CRB Index), который рассчитывается по котировкам 19 товаров.

Темпы роста средней почасовой заработной платы в США начали расти выше среднегодовых темпов (2%). В прошлом квартале расходы работодателей на рабочую силу повысились в годичном выражении на 2%. Это самые быстрые темпы с конца 2011 г.

В данный момент идет обсуждение, а затем и ожидаемое повышение федерального МРОТ с сегодняшних $7,5 в час. Последнее повышение МРОТ было в 2007 году, тогда он был повышен с 5,15 до $7,5.

3. ФРС сокращает КУЕ, деньги будут дороже, рискованные активы начнут дешеветь

В последние пять лет ФРС отчаянно закачивала деньги в Уолл-Стрит, удерживая процентные ставки у нулевого уровня, поощряя тем самым хедж-фонды и других инвесторов занимать и спекулировать. Эти легкие деньги помогли акциям вырасти до текущих очень дорогих значений.

Но теперь Федеральный резерв начинает «отнимать чашу с пуншем», как любят говорить на Уолл-Стрит. В частности, ФРС начинает уменьшать количество денег, поступающих в экономику в рамках программы количественного смягчения.

Смотрим вместе с Генри Блодгеттом данные за последние 50 лет. Синяя линия — ставка по федеральным фондам (представляет собой уровень накачки денег в экономику — чем ниже, тем больше). Красная линия — индекс S&P 500. Отмечаем, как политика ФРС проходила через циклы «ужесточения » и «ослабления» вместе с рынком, который рос и падал. Иногда эти циклы весьма скоррелированы.

Политика ФРС и фондовый рынок, 1966-2014

Во многих из этих периодов вы увидите, что ужесточение политики ФРС предшествовало падению стоимости акций. С 1964 по 1980 было три крупных цикла ужесточения и три крупных обвала фондового рынка.

4. С точки зрения чартистов, две поддержки вопиют о том, чтобы их протестировали, это 1705 по фсипу, и возможно ее пробьют на панике. И 1560-80 по фсипу, зона окончания коррекции в прошлом году.

5, 6, 7, — зашкаливает замаржинованность игроков, все в акциях по уши, включая управляющих, «акции роста» прекратили рост, прибыль 60% отчитавшихся оказалась ниже прогнозов, привлечены в управление новые десятки миллиардов долларов, при этом на эти деньги рынок не смогли поднять даже на 3-5% от уровней закрытия 2013 года, что говорит о том, что восходящий тренд выдыхается окончательно.

Остается вопрос в том, будет ли какой-то последний вздерг, или уже поведут вниз без отскоков, но то, что нас ждет красный-прекрасный май на внешних рынках — к этому сейчас есть все предпосылки.

Российский развивающийся рынок (РРР).

По способности привлекать финансовые ресурсы российский рынок в 2013–2014 годах занимает 90-е место среди 148 стран, согласно рейтингу глобальной конкурентоспособности Всемирного экономического форума. Рынки других стран БРИКС расположились значительно выше: китайский – на 38-м месте, индийский – на 18-м, бразильский – на 48-м, южноафриканский – на 2-м.

Что касается российского фондвого рынка, который потерял -5.6% за неделю, то здесь все просто, наши политики делают ошибку за ошибкой, и нервируют всех вокруг, что в итоге вызывает страх, а может вызвать и панику.

Мы зачем-то бряцаем оружием, и двигаем войска на границе с Украиной, при этом триста раз всем объявили, что не будем вмешиваться в конфликт на Украине, что «это не в наших интересах» — не раз повторял Лавров. Европа видит, что мы ведем себя как агрессоры, боится, и сжимает вокруг нас изоляцию все сильней, ведомые США, которые «мочат»нас уже в открытую.

Рейтинговое агентство S&P повысило кредитный рейтинг Кипра с В- до В и понизило суверенный рейтинг России до уровня «BBB-» в связи с оттоком капитала и прочим. Следующая ступень — ВВ+ относится уже к спекулятивному уровню.

Улюкаев, наш министр, тут же заявил что ха-ха, мы этого ждали, и что это мало чего изменит. Однако он просто не очень компетентен, на мой взгляд. А вот что говорят в Норвегии, тамошний государственный пенсионный фонд владел на конец 2013 года российскими акциями на 3.7 млрд долларов:

«Государственный пенсионный фонд Норвегии (Government Pension Fund of Norway, GPFN), являющийся крупнейшим в мире суверенным фондом, располагающим $850 млрд, переоценивает риски для своих весьма значительных вложений в России, сообщает Bloomberg. „Мы наблюдаем новый профиль риска“, — сообщил главный исполнительный директор фонда Ингве Слингстад, отметив, что правление принимает во внимание изменение инвестиционных условий с учетом геополитических рисков».

То есть санкции Америки могут затронуть пласт позиций таких институциональных инвесторов, на деньгах которых собственно газпром и вырос с полрубля до 360 рублей в свое время. И которым есть что фиксировать. И надо вести себя или агрессивно-наступательно (выпроводив всех топ-менеджеров американцев из России в 48 часов), или наоборот сдержанно-аккуратно, но не так виктимно, как ведем себя мы.

Из прошлого прогноза:

«Никто не хочет признать, что выборы 25 мая будут сорваны, а референдумы не состоятся, а значит люди не разойдутся, и не будут выполнять решения горстки самозванцев из Киева. А значит все равно придется вводить миротворцев, среди которых будут и россияне, понятно, что нам не нужна сильная Украина с сильным политическим центром, нам нужна лояльность отдельных регионов-доноров. А значит конфликт с США будет разрастаться, и нас будут мочить все сильнее и сильнее всем миром, придумывая новые санкции.

Так что до конца мая у нас невеселые перспективы и серьезные вызовы».

Итак, мы пришли к 1280 по ММВБ, которые должны были показать еще на прошлой неделе, но в связи с отскоком амеров не показали.

В связи с тем, что в мае амеры проведут-таки полноценную коррекцию, с целями 1705 по фсипу, то нас скорее всего тоже ждут новые -10%, 61-63 по Сберуоб, 112-114 по ГП, а сигналом покупать ГП и сбер будет пробой ГМК уровня в 6000.

Впереди май — месяц, когда лоси выходят на охоту, а инвесторам, наоборот, охота лосей.

Удачи!

Источник: еженедельный биржевой журнал WallStreet

walltra.de/#!blogs/post/51655

Читайте на SMART-LAB:

МГКЛ: мероприятия недели

На этой неделе МГКЛ примет участие сразу в двух профильных мероприятиях, посвященных рынку капитала. 📍 26 февраля — Конференция IPO – 2026

Площадка объединит профессиональных участников...

10:00

Великобритания ввела санкции против Транснефти

Привилегированные акции Транснефти сегодня дешевеют на 1,32%, до 1426 руб., на фоне введения санкций в отношении компании со стороны Великобритании.Компания включена в британский санкционный список...

13:54

сам хотел к июню строить стратегию торговли до конца года. А тут вот оно и ни чего делать не надо. Спасибо.