27 марта 2014, 15:02

Восприятие биржевых рисков.

Практикум управления эмоциями в трейдинге. Часть 5.

Предметом обсуждения этой части нашего практикума является обязательная составляющая биржевой торговли — риск. Именно управление рисками, по нашему убеждению, может привести трейдера к успеху. А восприятие рисков – наиболее важный аспект психологии трейдинга. Скажи мне, как ты понимаешь риски, и я скажу, как ты зарабатываешь на бирже. А если ты не зарабатываешь, значит, придется учиться воспринимать риски иначе.

На консультациях команды сайта 1oooooo.net/ на вопрос про управление рисками все без исключения трейдеры начинали говорить про stop-loss. Давай и мы с тобой начнем с этого же. Каждое слово, которое я здесь напишу, ты уже много раз читал и слышал. И много раз произносил и писал сам. Все мы, вроде, говорим одно и то же, одними и теми же словами, но каждый о своём.

Вот, например, истертая от постоянного употребления фраза, авторство которой теперь уже не имеет никакого значения:

«Отношение стоп-лосса к тейк-профиту должно быть 1 к 3, а лучше 1 к 5.»

Согласен? Считаешь, что это и есть система управления рисками? И я считаю, что 1 к 5 лучше, чем 1 к 3. А 1 к 10 ещё лучше. Мы с тобой единомышленники. Мы одинаково мыслим… Да ни фига! Давай разбираться.

Очень простая нерыночная модель. Подбрасываем монетку. Вероятность выпадения орла или решки одинаковая – 50%. Если выпадает орел, ты получаешь 3 рубля, а если выпадает решка, ты отдаешь 1 рубль. Всё, как учили Великие: тейк-профит больше стоп-лосса в три раза. Не нужно быть математиком, чтобы с уверенностью сказать: в одном подбрасывании монетки ты можешь как проиграть, так и выиграть, но при большом количестве таких подбрасываний ты получишь прибыль. И эту прибыль ты получишь благодаря системе управления рисками: твой выигрыш при выпадении орла в три раза больше твоего проигрыша при выпадении решки. При соотношении 5 рублей выигрыш к 1 рублю проигрыша прибыль будет еще больше.

Рассмотрим столь же простую РЫНОЧНУЮ модель: нет никаких фундаментальных факторов; нет новостей; нет никакой истории котировок. На графике есть одна точка. От неё цена будет расти или падать. Эта модель ничем не отличается от подбрасывания монетки: цена пойдет вверх или вниз с вероятностью 50% на 50%. Вот в этой ситуации надо войти в сделку. Например, в лонг. Куда ты поставишь стоп, и какую цель ты определишь для этой сделки?

Ты не оригинален. Точно так же нарисовали все.

Обрати внимание: направление движения цены в этой упрощенной модели мы приняли за равновероятное, а стоп поставили значительно ближе, чем цель. Давай и тут обойдемся пока без математики. Просто с точки зрения здравого смысла: какое событие более вероятно в этой модели: цена достигнет цели, или сработает стоп?

Да, я тоже так считаю: близкий стоп и получение убытка в этой модели более вероятны, чем далёкая цель и получение прибыли.

Вроде, абсолютно одинаковые ситуации, но в первом случае за счет управления рисками тебя ждет выигрыш, а во втором случае при той же системе управления рисками ты получаешь убыток. Вроде одни и те же слова говорим, а думаем совсем по-разному.

Да, движение цены вверх или вниз мы приняли за равновероятные события. Но срабатывание тейк-профита и такого стоп-лосса оказались отнюдь не равновероятны. И все эти примеры я приводил только для того, чтобы мы пришли к одной очень простой мысли.

Вывод №1: Уменьшить риск просто путем сокращения стопа не получится.

Попробуем усложнить модель. У цены теперь есть история на графике; у компании есть отчетность; на рынке существуют определенные настроения. На основании всего этого ты прогнозируешь рост цены. Ты входишь в лонг, сверху где-то определяешь себе внушительную цель, а снизу подпираешь коротким стопом. Соотношение стоп-лосса к тейк-профиту правильное, как учили нас Великие… И срабатывает стоп.

Теперь внимание. Тебе не приходило в голову винить себя в том, что ты не смог предсказать исход подбрасывания монетки. Здесь же ситуация иная.

1. Ты проводил анализ.

2. Ты использовал свои знания и опыт.

3. Ты делал научно обоснованный прогноз.

4. И ты облажался, как последний лошара! Твой анализ рынка никуда не годится. Ты ничего не понимаешь в рынке; ты ничего не знаешь и не умеешь.

Почему так? Когда монетка упала на стол решкой, а не орлом вверх ты ведь не смотрел на нее с надеждой: а вдруг она еще перевернется? Не кричал: «Этого не может быть! Она должна была упасть орлом вверх!» Не пытался отодвинуть стол, на который должна эта монетка упасть. Не упрекал себя в этой ошибке. И тебе было абсолютно не стыдно, что ты не угадал. А что происходит на трейдерском форуме, когда кто-то из гуру не угадал направление рынка? Заклеймят позором, затроллят вусмерть.

5. Ты еще более тщательно будешь отбирать акции и чертить уровни… И опять получишь стоп.

6. Чтобы минимизировать риски, ты поставишь еще более короткий стоп. И этот стоп, естественно, сработает.

7. Ты начнешь сомневаться в своей торговой системе; начнешь на ходу пробовать что-то другое, входить интуитивно…

8. Дальше тильт. Или ты убираешь стоп и впадаешь в ступор от охренительного убытка. Или твоя самооценка начинает закапываться ниже уровня плинтуса.

9. Риск-менеджмент катается по полу от смеха.

А нам не до смеха. Нам надо найти принципиальное отличие анализируемых ситуаций. Нашел? Называй.

Да, согласен. В одном случае ты воспринимал происходящее как случайное событие, а в другом случае ты сделал прогноз и поставил на кон свою профессиональную репутацию аналитика или трейдера и свою самооценку. Мотивация на положительный результат (успешная реализация твоего прогноза) оказывается сильным демотиватором.

Мы с тобой много спорили о непредсказуемости рынка. Ты, вроде, согласен: да, рынки непредсказуемы, но после этого с легкостью начинаешь предсказывать: «Ну, от этого уровня цена по любому будет расти» или «Я не вижу цену выше, поэтому надо шортить» Если рынки непредсказуемы, то ошибиться с направлением сделки – столь же нормально и естественно, как не угадать исход подбрасывания монетки. Если же ты пытаешься делать научный прогноз, то каждая ошибка негативно характеризует твой профессионализм, что увеличивает вероятность типичных психологических проблем начинающих трейдров (см. Практикум управления эмоциями в трейдинге. Часть 1.)

Вывод №2: Создание торговой системы на основе прогноза изменения цен увеличивает риск возникновения психологических проблем у трейдера.

Сравниваем два подхода к трейдингу. Биржу, брокеров, аналитиков, маркетмейкеров придумали для того, чтобы сделать тебя богаче, или для того, чтобы ты отдал им свои деньги? В первом случае ставь перед собой мотивирующие цели и будь успешным. Во втором случае управляй рисками и не отдавай им то, что было нажито непосильным трудом ))))

Попробуем дальше рассуждать с позиций непредсказуемости рынка. Вверх цена пойдет или вниз – мы не знаем и знать не хотим. Мы намерены получать прибыль только за счет управления рисками. Попробуй с этой точки зрения заново переосмыслить каждое положение твоей торговой системы; каждый лозунг, вложенный в твою голову; каждую фразу из книги о трейдинге, что ты читаешь, всё своё трейдерское мировоззрение.

Но в твоих словах что-то энтузиазма маловато: «Легко сказать… А в каком направлении тогда входить в сделку? Монетку кидать?»

Позволю себе напомнить, что мы говорим о восприятии рисков. Попробуем входить в том направлении, где риски окажутся меньше. Рассмотрим другую модель: на графике проторговка. Цена изменяется в узком диапазоне. Что происходит, мы можем только догадываться. Может, цена всех устраивает, и только скальперы пытаются найти заработок, продавая и покупая актив. В результате, цена долгое время будет топтаться в этом диапазоне. А может, в проторговке идет формирование направленной позиции. Тогда через некоторое время произойдет выход цены из этого диапазона. Проторговка при этом станет зоной поддержки. Вверх или вниз произойдет выход — информации у нас нет, гадать бесполезно, да мы и так договорились считать направления выхода из проторговки равновероятными событиями. Тогда рассмотри три точки: в верхней части проторговки, в ее середине и в нижней части. В каждой из этих точек можно входить в лонг или в шорт, т.к. выход цены вверх или вниз равновероятны. Но каковы риски в каждой точке при входе в лонг и в шорт?

Если после выхода цены из проторговки диапазон этой проторговки становится зоной поддержки, то ответ очевиден: в точке №1 риски меньше при входе в шорт; в точке №3 риски меньше при входе в лонг, а в точке №2 при входе в лонг и в шорт риски будут одинаковы. Причем в точке №2 риски для шорта будут выше, чем в точке №1, а для лонга – выше, чем в точке №3. Вот видишь, мы вполне можем входить в сделку, основываясь на рисках, а не на прогнозе.

Предположим, цена вышла вверх и стала формировать следующую проторговку. У тебя появилось больше информации для оценки рисков. От нижней части новой проторговки ниже риск для входа в лонг; от верхней части новой проторговки ниже риск для входя в шорт. А теперь попробуй сравнить между собой риски этих двух сделок:

Если после выхода цены из проторговки диапазон этой проторговки становится зоной поддержки, то и в этой ситуации ответ очевиден: риск в точке №1 для лонга будет меньше, чем в точке №2 для шорта, т.к. для лонга будет две поддержки, а для шорта только одна.

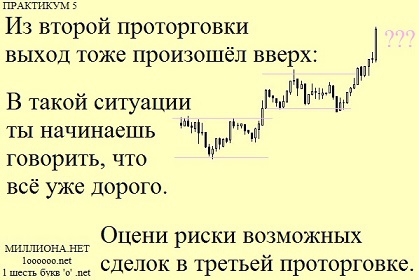

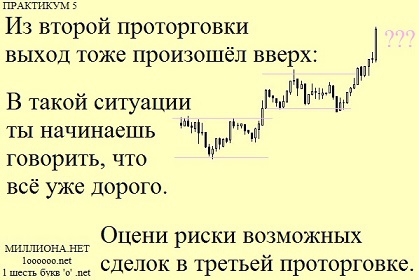

Предположим, что из второй проторговки цена снова вышла вверх. Тренд стал очевиден. Кто-то рвет на голове волосы из-за того, что не участвовал в этом празднике жизни; кто-то радуется «бумажной» прибыли, оставаясь в позиции; кто-то фиксирует лонги; кто-то терпит просадку по своим шортам; кто-то кроет убыточные шорты… А что будешь делать ты? Только помни, что мы не умеем предсказывать рынок; выход из проторговки вверх или вниз мы считаем равновероятными событиями; мы сейчас пытаемся смотреть на рынок только с точки зрения оценки риска.

Итак, если будет формироваться третья проторговка, то для какой сделки риск будет ниже: войти в шорт на самых хаях или войти в лонг от нижней части проторговки?

Ну, естественно, что в рамках анализируемой модели для лонга будет три поддержки, а для шорта – только одна:

Вывод №3: Торговая система может основываться не на прогнозировании изменения цены, а лишь на оценке рисков.

Берем следующую абсолютно правильную и скучную в своей затасканности фразу:

«Обрезай убытки. Дай прибыли течь.»

Мы оба согласны с автором этого афоризма. Но одинаково ли мы его понимаем? Что, когда и как надо обрезать?

Во время консультаций на сайте 1oooooo.net/ все трейдеры по этому вопросу тоже оказались единодушны: стопы ставили за предыдущий локальный экстремум. Особенно весело выглядело обоснование, что за этим локальным лоем должны быть стопы крупных покупателей, которые будут этот лой защищать… и все это – про стоп в 1-2 цента :-) Давай попробуем подумать: почему, если цена опустится на 1 цент ниже лоя – это еще нормально, а если на 2 цента, то убытки надо обрезать? Покупатель там действует или продавец? Или маркетмейкер резвится? Или робота заклинило? Ну, не знаешь ты этого. И я не знаю. На основании своего опыта мы можем строить предположения, но… Но мы ведь договорились посмотреть на трейдинг с позиций непредсказуемости рынка. Поэтому оставь эти фантазии другим. Вдруг они и впрямь угадают – их популярность на форумах резко вырастет; появится шанс монетизировать эту популярность привлечением средств в доверительное управление, проведением обучающих семинаров для начинающих трейдеров, продажей торговых сигналов и т.д. У тебя другие задачи. Тебе сейчас не популярность на форумах нужна. Тебе надо осознать базовые понятия в управлении рисками.

Итак, возвращаемся к стопам за локальными экстремумами:

Произошел перехай или перелой. Что изменилось с точки зрения рисков? Когда надо обрезать убытки? Через один пункт? Через два? Через двести? Только помни – у нас практикум психологический, поэтому нам сейчас важна не формула, а восприятие сути управления рисками.

Для тех, кто торгует собственный прогноз, есть еще одна классическая фраза: «Стоп следует ставить на том уровне, где происходит смена сценария». Если мы торгуем тренд, а под трендом понимаем последовательное повышение (понижение) максимумов и минимумов, то отмена сценария будет происходить, как только цена в растущем тренде один тик опустилась ниже предыдущего минимума или в снижающемся тренде на один тик превысила предыдущий максимум. Но мы сейчас говорим только про риски. Где произойдет смена сценария в нашем случае?

Вариантов ответа два. Обсудим первый вариант, являющийся следствием анализируемых в данном контексте примеров. Мы входили в рынок в определенном направлении, потому, что вход в противоположном направлении подразумевает более высокий риск. При движении цены в направлении против нашей позиции сначала цена входа становится еще лучше, чем та, по которой мы входили, а риск сделки в противоположном направлении еще больше увеличивается. Затем цена образует на графике новую формацию, происходит переоценка рисков. И вот когда риск сделки в противоположном направлении станет меньше риска сделки, в которой мы находимся, сделку следует закрыть.

Вывод №4: Стоп-лосс сделки устанавливается на уровне, где риск сделки в противоположном направлении оказывается ниже, чем тот, который мы взяли в текущей сделке.

Но есть еще второй вариант. Следует выходить из сделки, когда риск превысит установленный лимит. Приведу еще одну затасканную фразу, которая, тем не менее, сохраняет свою актуальность: «Не рискуйте в каждой сделке более, чем 2% от торгового капитала. Прекращайте игру, как только ваш капитал упадет на 6% ниже уровня последнего дня предыдущего месяца.» Для многих трейдеров в этой фразе заключена вообще вся система управления рисками. Как и в любом хорошем афоризме, в этой фразе больше вопросов, чем ответов. И мы, наверное, тоже понимаем ее по разному. Чтобы разобраться, я задавал тебе вопрос: Какие цели ты ставишь перед трейдингом. Вопрос тебя несколько обескуражил: Как какие? Естественно, заработать! Наверное, так отвечают все 95% трейдеров, теряющих свои деньги на бирже. Приходя на биржу с единственной целью заработать, причем быстро, они берут на себя слишком большие риски, которые лишают их денег. После того, как мы проговорили столько времени про риски, может, ты ответишь иначе?

Конечно! Я рад, что ты смог ответить именно так: «Не потерять свои деньги на бирже». Самая главная наша задача – выжить на бирже, сохранить свой депозит. Это наше средство производства, наше орудие труда. У кого нет депозита, автоматически перестает быть трейдером. Поэтому твоя торговая система, в первую очередь, должна быть направлена именно на сохранение депозита. Именно с этой целью система должна иметь ЛИМИТЫ. И не только лимит потерь на одну сделку и на месяц. Лимиты должны быть на каждый инструмент, таймфрейм, стратегию, сетап, сделку. Задача лимитов – диверсифицировать и ограничить риски, чтобы сохранить твой торговый депозит.

Вывод №5: Система лимитов нужна для сохранения торгового депозита. Это – первая задача трейдинга.

Если ты думаешь, что вот теперь-то уже пора поговорить о том, как, наконец, заработать много денег, то ты ошибаешься, а я зря потратил столько времени на этот разговор. Дальше надо подумать не о больших прибылях, а о стабильном денежном потоке. Пусть даже совсем небольшом. Следующая задача – быть в плюсе. В плюсе по итогам года. В плюсе по итогам месяца. В плюсе по итогам недели.

Это очень важно – ощущать себя зарабатывающим, а не сливающим трейдером.

Есть на смартлабе один очень занятный персонаж. Он регулярно публикует заметки, как заработал на рынке тысячу рублей, пошел в банк и снял эти деньги; пишет о какой-то копеечной экономии, о бесплатных подарках… Публику веселит и порой раздражает этот символ мелочности. Все те, кто мечтает о миллионах, смотрят свысока на ту тысячу, за которой он направляется в банк… Только посмотри на эту ситуацию с другой стороны. Трейдер постоянно публикует скрины своих сделок и своего положительного финансового результата. Если ты не осознал это, то я напишу крупным шрифтом: ОН РЕГУЛЯРНО ЗАРАБАТЫВАЕТ ДЕНЬГИ НА БИРЖЕ. А ты? А ты пытаешься решить свои психологические проблемы, которые возникли потому, что ты на бирже деньги сливаешь, или изменение твоего счета колеблется вокруг нуля.

Поэтому вторую задачу надо решить для того, чтобы типичные психологические проблемы начинающего трейдера перестали тебя волновать. Это – все то, о чем шла речь в первой и второй части Практикума по управлению эмоциями в трейдинге: несистемный вход в сделку, превышение лимитов, пересиживание убытков, тильт и др. И решать эту задачу стоит все тем же средством – управлением рисками.

А какой вообще должен быть риск в сделке? Один цент? Сто рублей? Тысячу рублей? Или тысяча – это уже много? Примерно таким же вопросом задавались герои очень умного мультика: «А куча это сколько?»

Мы часто произносили фразу «запредельный риск». А не запредельный риск – это сколько? Один очень хороший человек, которого я искренно уважаю, на форуме задавал вопрос: «А какой размер стопа вы выставляете?» Я очень хотел ответить на этот вопрос, но не смог.

На протяжении всего этого практикума я сознательно говорил только про риски. Моя задача была понятна: надо, чтобы ты перестал мечтать о прибылях и начал просчитывать риски. Но абсолютный риск существует только в виде общего лимита на открытые позиции и сумму всех стопов по всем позициям. Такой лимит нужен ради сохранения депозита. Чтобы обеспечить постоянный денежный поток, придется осознать основополагающее понятие в управлении рисками: соотношение риска и прибыли. Давай вернемся к уже знакомому графику:

Интуитивно понятно, что для сделки «А» допустимый риск будет минимальным, а для сделки «В» — максимальным. Высокая доходность сопряжена с высоким риском.

Распространенное мировоззрение: «Хочется большой прибыли, поэтому я буду рассчитывать на сетап «В» и, соответственно, поставлю большой стоп.» Перефразируй этот текст в соответствии с темой сегодняшнего практикума. Получится следующее: «Из всех возможных сетапов я выберу тот, у которого максимальный риск» Это соответствует первой и второй задаче трейдинга: «Выжить и быть в плюсе»? Однозначно – нет. Заработать – это третья задача трейдинга, к которой можно приступать только тогда, когда первые две успешно решены.

Для сравнения другие взгляды: «На первых порах я перераспределю лимиты между сетапами «А» и «Б» с целью оставаться в плюсе. Позже я планирую увеличивать лимиты на сетап «Б» и добавить сетап «В» с целью увеличения доходности.» Посмотри, например, на графики инструментов, торгующихся на Московской бирже. Прикинь, какие движения происходят чаще:

1. От границы ценового диапазона к его центру;

2. От одной границы диапазона к другой;

3. Выход из проторговки в новый ценовой диапазон;

4. Трендовое движение, включающее несколько проторговок.

В данном списке движения перечислены от самого распространенного до самого редкого. В этом же порядке увеличиваются риски и потенциальная доходность движений. Перераспределяя лимиты между этими сетапами, ты задаешь определенный уровень риска и потенциальной доходности. Оцени с этих же позиций сетапы своей торговой системы.

Вывод 6: Для решения задачи «Быть в плюсе» стоит распределить лимиты между сетапами с небольшими рисками.

Обрати внимание: мы все равно от рисков пришли прибыли. Только мы шли немного иначе:

Теперь можно подвести итоги:

1. Думай о трейдинге в последовательности задач: Выжить. Быть в плюсе. Заработать. Изменение очередности может оказаться катастрофическим.

2. Построение торговой системы на основе управления рисками защищает тебя от целого комплекса возможных психологических проблем.

3. Риск – это единственный элемент торговой системы, которым ты можешь полностью управлять. Учись это делать. Всем остальным управляешь не ты.

И последнее. Сегодня мы всячески избегали математики, т.к. обсуждали твоё ВОСПРИЯТИЕ рисков. Но риски РАССЧИТЫВАЮТ. Мы планируем позже перейти именно к расчетам. Поэтому заходи как-нибудь к нам: 1oooooo.net/

Предметом обсуждения этой части нашего практикума является обязательная составляющая биржевой торговли — риск. Именно управление рисками, по нашему убеждению, может привести трейдера к успеху. А восприятие рисков – наиболее важный аспект психологии трейдинга. Скажи мне, как ты понимаешь риски, и я скажу, как ты зарабатываешь на бирже. А если ты не зарабатываешь, значит, придется учиться воспринимать риски иначе.

На консультациях команды сайта 1oooooo.net/ на вопрос про управление рисками все без исключения трейдеры начинали говорить про stop-loss. Давай и мы с тобой начнем с этого же. Каждое слово, которое я здесь напишу, ты уже много раз читал и слышал. И много раз произносил и писал сам. Все мы, вроде, говорим одно и то же, одними и теми же словами, но каждый о своём.

Вот, например, истертая от постоянного употребления фраза, авторство которой теперь уже не имеет никакого значения:

«Отношение стоп-лосса к тейк-профиту должно быть 1 к 3, а лучше 1 к 5.»

Согласен? Считаешь, что это и есть система управления рисками? И я считаю, что 1 к 5 лучше, чем 1 к 3. А 1 к 10 ещё лучше. Мы с тобой единомышленники. Мы одинаково мыслим… Да ни фига! Давай разбираться.

Очень простая нерыночная модель. Подбрасываем монетку. Вероятность выпадения орла или решки одинаковая – 50%. Если выпадает орел, ты получаешь 3 рубля, а если выпадает решка, ты отдаешь 1 рубль. Всё, как учили Великие: тейк-профит больше стоп-лосса в три раза. Не нужно быть математиком, чтобы с уверенностью сказать: в одном подбрасывании монетки ты можешь как проиграть, так и выиграть, но при большом количестве таких подбрасываний ты получишь прибыль. И эту прибыль ты получишь благодаря системе управления рисками: твой выигрыш при выпадении орла в три раза больше твоего проигрыша при выпадении решки. При соотношении 5 рублей выигрыш к 1 рублю проигрыша прибыль будет еще больше.

Рассмотрим столь же простую РЫНОЧНУЮ модель: нет никаких фундаментальных факторов; нет новостей; нет никакой истории котировок. На графике есть одна точка. От неё цена будет расти или падать. Эта модель ничем не отличается от подбрасывания монетки: цена пойдет вверх или вниз с вероятностью 50% на 50%. Вот в этой ситуации надо войти в сделку. Например, в лонг. Куда ты поставишь стоп, и какую цель ты определишь для этой сделки?

Ты не оригинален. Точно так же нарисовали все.

Обрати внимание: направление движения цены в этой упрощенной модели мы приняли за равновероятное, а стоп поставили значительно ближе, чем цель. Давай и тут обойдемся пока без математики. Просто с точки зрения здравого смысла: какое событие более вероятно в этой модели: цена достигнет цели, или сработает стоп?

Да, я тоже так считаю: близкий стоп и получение убытка в этой модели более вероятны, чем далёкая цель и получение прибыли.

Вроде, абсолютно одинаковые ситуации, но в первом случае за счет управления рисками тебя ждет выигрыш, а во втором случае при той же системе управления рисками ты получаешь убыток. Вроде одни и те же слова говорим, а думаем совсем по-разному.

Да, движение цены вверх или вниз мы приняли за равновероятные события. Но срабатывание тейк-профита и такого стоп-лосса оказались отнюдь не равновероятны. И все эти примеры я приводил только для того, чтобы мы пришли к одной очень простой мысли.

Вывод №1: Уменьшить риск просто путем сокращения стопа не получится.

Попробуем усложнить модель. У цены теперь есть история на графике; у компании есть отчетность; на рынке существуют определенные настроения. На основании всего этого ты прогнозируешь рост цены. Ты входишь в лонг, сверху где-то определяешь себе внушительную цель, а снизу подпираешь коротким стопом. Соотношение стоп-лосса к тейк-профиту правильное, как учили нас Великие… И срабатывает стоп.

Теперь внимание. Тебе не приходило в голову винить себя в том, что ты не смог предсказать исход подбрасывания монетки. Здесь же ситуация иная.

1. Ты проводил анализ.

2. Ты использовал свои знания и опыт.

3. Ты делал научно обоснованный прогноз.

4. И ты облажался, как последний лошара! Твой анализ рынка никуда не годится. Ты ничего не понимаешь в рынке; ты ничего не знаешь и не умеешь.

Почему так? Когда монетка упала на стол решкой, а не орлом вверх ты ведь не смотрел на нее с надеждой: а вдруг она еще перевернется? Не кричал: «Этого не может быть! Она должна была упасть орлом вверх!» Не пытался отодвинуть стол, на который должна эта монетка упасть. Не упрекал себя в этой ошибке. И тебе было абсолютно не стыдно, что ты не угадал. А что происходит на трейдерском форуме, когда кто-то из гуру не угадал направление рынка? Заклеймят позором, затроллят вусмерть.

5. Ты еще более тщательно будешь отбирать акции и чертить уровни… И опять получишь стоп.

6. Чтобы минимизировать риски, ты поставишь еще более короткий стоп. И этот стоп, естественно, сработает.

7. Ты начнешь сомневаться в своей торговой системе; начнешь на ходу пробовать что-то другое, входить интуитивно…

8. Дальше тильт. Или ты убираешь стоп и впадаешь в ступор от охренительного убытка. Или твоя самооценка начинает закапываться ниже уровня плинтуса.

9. Риск-менеджмент катается по полу от смеха.

А нам не до смеха. Нам надо найти принципиальное отличие анализируемых ситуаций. Нашел? Называй.

Да, согласен. В одном случае ты воспринимал происходящее как случайное событие, а в другом случае ты сделал прогноз и поставил на кон свою профессиональную репутацию аналитика или трейдера и свою самооценку. Мотивация на положительный результат (успешная реализация твоего прогноза) оказывается сильным демотиватором.

Мы с тобой много спорили о непредсказуемости рынка. Ты, вроде, согласен: да, рынки непредсказуемы, но после этого с легкостью начинаешь предсказывать: «Ну, от этого уровня цена по любому будет расти» или «Я не вижу цену выше, поэтому надо шортить» Если рынки непредсказуемы, то ошибиться с направлением сделки – столь же нормально и естественно, как не угадать исход подбрасывания монетки. Если же ты пытаешься делать научный прогноз, то каждая ошибка негативно характеризует твой профессионализм, что увеличивает вероятность типичных психологических проблем начинающих трейдров (см. Практикум управления эмоциями в трейдинге. Часть 1.)

Вывод №2: Создание торговой системы на основе прогноза изменения цен увеличивает риск возникновения психологических проблем у трейдера.

Сравниваем два подхода к трейдингу. Биржу, брокеров, аналитиков, маркетмейкеров придумали для того, чтобы сделать тебя богаче, или для того, чтобы ты отдал им свои деньги? В первом случае ставь перед собой мотивирующие цели и будь успешным. Во втором случае управляй рисками и не отдавай им то, что было нажито непосильным трудом ))))

Попробуем дальше рассуждать с позиций непредсказуемости рынка. Вверх цена пойдет или вниз – мы не знаем и знать не хотим. Мы намерены получать прибыль только за счет управления рисками. Попробуй с этой точки зрения заново переосмыслить каждое положение твоей торговой системы; каждый лозунг, вложенный в твою голову; каждую фразу из книги о трейдинге, что ты читаешь, всё своё трейдерское мировоззрение.

Но в твоих словах что-то энтузиазма маловато: «Легко сказать… А в каком направлении тогда входить в сделку? Монетку кидать?»

Позволю себе напомнить, что мы говорим о восприятии рисков. Попробуем входить в том направлении, где риски окажутся меньше. Рассмотрим другую модель: на графике проторговка. Цена изменяется в узком диапазоне. Что происходит, мы можем только догадываться. Может, цена всех устраивает, и только скальперы пытаются найти заработок, продавая и покупая актив. В результате, цена долгое время будет топтаться в этом диапазоне. А может, в проторговке идет формирование направленной позиции. Тогда через некоторое время произойдет выход цены из этого диапазона. Проторговка при этом станет зоной поддержки. Вверх или вниз произойдет выход — информации у нас нет, гадать бесполезно, да мы и так договорились считать направления выхода из проторговки равновероятными событиями. Тогда рассмотри три точки: в верхней части проторговки, в ее середине и в нижней части. В каждой из этих точек можно входить в лонг или в шорт, т.к. выход цены вверх или вниз равновероятны. Но каковы риски в каждой точке при входе в лонг и в шорт?

Если после выхода цены из проторговки диапазон этой проторговки становится зоной поддержки, то ответ очевиден: в точке №1 риски меньше при входе в шорт; в точке №3 риски меньше при входе в лонг, а в точке №2 при входе в лонг и в шорт риски будут одинаковы. Причем в точке №2 риски для шорта будут выше, чем в точке №1, а для лонга – выше, чем в точке №3. Вот видишь, мы вполне можем входить в сделку, основываясь на рисках, а не на прогнозе.

Предположим, цена вышла вверх и стала формировать следующую проторговку. У тебя появилось больше информации для оценки рисков. От нижней части новой проторговки ниже риск для входа в лонг; от верхней части новой проторговки ниже риск для входя в шорт. А теперь попробуй сравнить между собой риски этих двух сделок:

Если после выхода цены из проторговки диапазон этой проторговки становится зоной поддержки, то и в этой ситуации ответ очевиден: риск в точке №1 для лонга будет меньше, чем в точке №2 для шорта, т.к. для лонга будет две поддержки, а для шорта только одна.

Предположим, что из второй проторговки цена снова вышла вверх. Тренд стал очевиден. Кто-то рвет на голове волосы из-за того, что не участвовал в этом празднике жизни; кто-то радуется «бумажной» прибыли, оставаясь в позиции; кто-то фиксирует лонги; кто-то терпит просадку по своим шортам; кто-то кроет убыточные шорты… А что будешь делать ты? Только помни, что мы не умеем предсказывать рынок; выход из проторговки вверх или вниз мы считаем равновероятными событиями; мы сейчас пытаемся смотреть на рынок только с точки зрения оценки риска.

Итак, если будет формироваться третья проторговка, то для какой сделки риск будет ниже: войти в шорт на самых хаях или войти в лонг от нижней части проторговки?

Ну, естественно, что в рамках анализируемой модели для лонга будет три поддержки, а для шорта – только одна:

Вывод №3: Торговая система может основываться не на прогнозировании изменения цены, а лишь на оценке рисков.

Берем следующую абсолютно правильную и скучную в своей затасканности фразу:

«Обрезай убытки. Дай прибыли течь.»

Мы оба согласны с автором этого афоризма. Но одинаково ли мы его понимаем? Что, когда и как надо обрезать?

Во время консультаций на сайте 1oooooo.net/ все трейдеры по этому вопросу тоже оказались единодушны: стопы ставили за предыдущий локальный экстремум. Особенно весело выглядело обоснование, что за этим локальным лоем должны быть стопы крупных покупателей, которые будут этот лой защищать… и все это – про стоп в 1-2 цента :-) Давай попробуем подумать: почему, если цена опустится на 1 цент ниже лоя – это еще нормально, а если на 2 цента, то убытки надо обрезать? Покупатель там действует или продавец? Или маркетмейкер резвится? Или робота заклинило? Ну, не знаешь ты этого. И я не знаю. На основании своего опыта мы можем строить предположения, но… Но мы ведь договорились посмотреть на трейдинг с позиций непредсказуемости рынка. Поэтому оставь эти фантазии другим. Вдруг они и впрямь угадают – их популярность на форумах резко вырастет; появится шанс монетизировать эту популярность привлечением средств в доверительное управление, проведением обучающих семинаров для начинающих трейдеров, продажей торговых сигналов и т.д. У тебя другие задачи. Тебе сейчас не популярность на форумах нужна. Тебе надо осознать базовые понятия в управлении рисками.

Итак, возвращаемся к стопам за локальными экстремумами:

Произошел перехай или перелой. Что изменилось с точки зрения рисков? Когда надо обрезать убытки? Через один пункт? Через два? Через двести? Только помни – у нас практикум психологический, поэтому нам сейчас важна не формула, а восприятие сути управления рисками.

Для тех, кто торгует собственный прогноз, есть еще одна классическая фраза: «Стоп следует ставить на том уровне, где происходит смена сценария». Если мы торгуем тренд, а под трендом понимаем последовательное повышение (понижение) максимумов и минимумов, то отмена сценария будет происходить, как только цена в растущем тренде один тик опустилась ниже предыдущего минимума или в снижающемся тренде на один тик превысила предыдущий максимум. Но мы сейчас говорим только про риски. Где произойдет смена сценария в нашем случае?

Вариантов ответа два. Обсудим первый вариант, являющийся следствием анализируемых в данном контексте примеров. Мы входили в рынок в определенном направлении, потому, что вход в противоположном направлении подразумевает более высокий риск. При движении цены в направлении против нашей позиции сначала цена входа становится еще лучше, чем та, по которой мы входили, а риск сделки в противоположном направлении еще больше увеличивается. Затем цена образует на графике новую формацию, происходит переоценка рисков. И вот когда риск сделки в противоположном направлении станет меньше риска сделки, в которой мы находимся, сделку следует закрыть.

Вывод №4: Стоп-лосс сделки устанавливается на уровне, где риск сделки в противоположном направлении оказывается ниже, чем тот, который мы взяли в текущей сделке.

Но есть еще второй вариант. Следует выходить из сделки, когда риск превысит установленный лимит. Приведу еще одну затасканную фразу, которая, тем не менее, сохраняет свою актуальность: «Не рискуйте в каждой сделке более, чем 2% от торгового капитала. Прекращайте игру, как только ваш капитал упадет на 6% ниже уровня последнего дня предыдущего месяца.» Для многих трейдеров в этой фразе заключена вообще вся система управления рисками. Как и в любом хорошем афоризме, в этой фразе больше вопросов, чем ответов. И мы, наверное, тоже понимаем ее по разному. Чтобы разобраться, я задавал тебе вопрос: Какие цели ты ставишь перед трейдингом. Вопрос тебя несколько обескуражил: Как какие? Естественно, заработать! Наверное, так отвечают все 95% трейдеров, теряющих свои деньги на бирже. Приходя на биржу с единственной целью заработать, причем быстро, они берут на себя слишком большие риски, которые лишают их денег. После того, как мы проговорили столько времени про риски, может, ты ответишь иначе?

Конечно! Я рад, что ты смог ответить именно так: «Не потерять свои деньги на бирже». Самая главная наша задача – выжить на бирже, сохранить свой депозит. Это наше средство производства, наше орудие труда. У кого нет депозита, автоматически перестает быть трейдером. Поэтому твоя торговая система, в первую очередь, должна быть направлена именно на сохранение депозита. Именно с этой целью система должна иметь ЛИМИТЫ. И не только лимит потерь на одну сделку и на месяц. Лимиты должны быть на каждый инструмент, таймфрейм, стратегию, сетап, сделку. Задача лимитов – диверсифицировать и ограничить риски, чтобы сохранить твой торговый депозит.

Вывод №5: Система лимитов нужна для сохранения торгового депозита. Это – первая задача трейдинга.

Если ты думаешь, что вот теперь-то уже пора поговорить о том, как, наконец, заработать много денег, то ты ошибаешься, а я зря потратил столько времени на этот разговор. Дальше надо подумать не о больших прибылях, а о стабильном денежном потоке. Пусть даже совсем небольшом. Следующая задача – быть в плюсе. В плюсе по итогам года. В плюсе по итогам месяца. В плюсе по итогам недели.

Это очень важно – ощущать себя зарабатывающим, а не сливающим трейдером.

Есть на смартлабе один очень занятный персонаж. Он регулярно публикует заметки, как заработал на рынке тысячу рублей, пошел в банк и снял эти деньги; пишет о какой-то копеечной экономии, о бесплатных подарках… Публику веселит и порой раздражает этот символ мелочности. Все те, кто мечтает о миллионах, смотрят свысока на ту тысячу, за которой он направляется в банк… Только посмотри на эту ситуацию с другой стороны. Трейдер постоянно публикует скрины своих сделок и своего положительного финансового результата. Если ты не осознал это, то я напишу крупным шрифтом: ОН РЕГУЛЯРНО ЗАРАБАТЫВАЕТ ДЕНЬГИ НА БИРЖЕ. А ты? А ты пытаешься решить свои психологические проблемы, которые возникли потому, что ты на бирже деньги сливаешь, или изменение твоего счета колеблется вокруг нуля.

Поэтому вторую задачу надо решить для того, чтобы типичные психологические проблемы начинающего трейдера перестали тебя волновать. Это – все то, о чем шла речь в первой и второй части Практикума по управлению эмоциями в трейдинге: несистемный вход в сделку, превышение лимитов, пересиживание убытков, тильт и др. И решать эту задачу стоит все тем же средством – управлением рисками.

А какой вообще должен быть риск в сделке? Один цент? Сто рублей? Тысячу рублей? Или тысяча – это уже много? Примерно таким же вопросом задавались герои очень умного мультика: «А куча это сколько?»

Мы часто произносили фразу «запредельный риск». А не запредельный риск – это сколько? Один очень хороший человек, которого я искренно уважаю, на форуме задавал вопрос: «А какой размер стопа вы выставляете?» Я очень хотел ответить на этот вопрос, но не смог.

На протяжении всего этого практикума я сознательно говорил только про риски. Моя задача была понятна: надо, чтобы ты перестал мечтать о прибылях и начал просчитывать риски. Но абсолютный риск существует только в виде общего лимита на открытые позиции и сумму всех стопов по всем позициям. Такой лимит нужен ради сохранения депозита. Чтобы обеспечить постоянный денежный поток, придется осознать основополагающее понятие в управлении рисками: соотношение риска и прибыли. Давай вернемся к уже знакомому графику:

Интуитивно понятно, что для сделки «А» допустимый риск будет минимальным, а для сделки «В» — максимальным. Высокая доходность сопряжена с высоким риском.

Распространенное мировоззрение: «Хочется большой прибыли, поэтому я буду рассчитывать на сетап «В» и, соответственно, поставлю большой стоп.» Перефразируй этот текст в соответствии с темой сегодняшнего практикума. Получится следующее: «Из всех возможных сетапов я выберу тот, у которого максимальный риск» Это соответствует первой и второй задаче трейдинга: «Выжить и быть в плюсе»? Однозначно – нет. Заработать – это третья задача трейдинга, к которой можно приступать только тогда, когда первые две успешно решены.

Для сравнения другие взгляды: «На первых порах я перераспределю лимиты между сетапами «А» и «Б» с целью оставаться в плюсе. Позже я планирую увеличивать лимиты на сетап «Б» и добавить сетап «В» с целью увеличения доходности.» Посмотри, например, на графики инструментов, торгующихся на Московской бирже. Прикинь, какие движения происходят чаще:

1. От границы ценового диапазона к его центру;

2. От одной границы диапазона к другой;

3. Выход из проторговки в новый ценовой диапазон;

4. Трендовое движение, включающее несколько проторговок.

В данном списке движения перечислены от самого распространенного до самого редкого. В этом же порядке увеличиваются риски и потенциальная доходность движений. Перераспределяя лимиты между этими сетапами, ты задаешь определенный уровень риска и потенциальной доходности. Оцени с этих же позиций сетапы своей торговой системы.

Вывод 6: Для решения задачи «Быть в плюсе» стоит распределить лимиты между сетапами с небольшими рисками.

Обрати внимание: мы все равно от рисков пришли прибыли. Только мы шли немного иначе:

Теперь можно подвести итоги:

1. Думай о трейдинге в последовательности задач: Выжить. Быть в плюсе. Заработать. Изменение очередности может оказаться катастрофическим.

2. Построение торговой системы на основе управления рисками защищает тебя от целого комплекса возможных психологических проблем.

3. Риск – это единственный элемент торговой системы, которым ты можешь полностью управлять. Учись это делать. Всем остальным управляешь не ты.

И последнее. Сегодня мы всячески избегали математики, т.к. обсуждали твоё ВОСПРИЯТИЕ рисков. Но риски РАССЧИТЫВАЮТ. Мы планируем позже перейти именно к расчетам. Поэтому заходи как-нибудь к нам: 1oooooo.net/

Читайте на SMART-LAB:

Аэрофлот публикует финансовые результаты за 2025 год по МСФО

✈️ Выручка выросла на 5,3% год к году, до 902,3 млрд рублей. В основе – уверенные операционные показатели: пассажиропоток сохранился на уровне прошлого года – 55,3 млн человек. Пассажирооборот...

09:32

Превью отчета Аэрофлота по МСФО за 2025 год.

Аэрофлот 4-го марта опубликует отчет по МСФО за 2025 год. Ожидаются слабые результаты на фоне замедления темпов роста выручки и значительного снижения топливного демпфера.

Выручка...

03.03.2026

я правильно понимаю: не строить прогнозов, не мечтать о прибыли, а только считать риск. чтобы легче было принимать потери. так?

а вот и нет — не равновероятны. вероятность всегда выше в сторону предыдущего тренда.