31 января 2014, 14:31

Риск маржин-колла высок

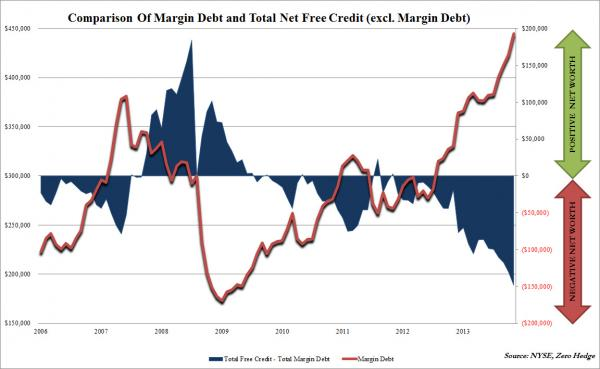

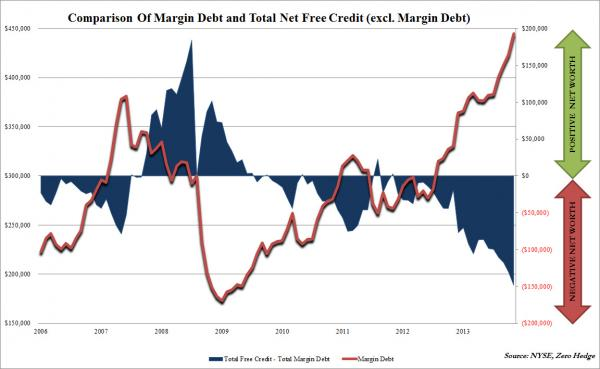

Маржинальный долг образуется, когда инвесторы пользуются финансовым рычагом и совершают сделки на суммы, превосходящие их собственные средства. Этот долг постоянно растет с 2009 года и хорошо коррелирует с балансом ФРС США. В декабре 2013 года маржинальный долг увеличился на очередные $21 млрд и достиг максимальных значений за все время, составив $445 млрд. Рост маржинального долга достиг 29% в 2013 году., что почти соответствует росту широко рынка. Однако к таким рекордным уровням многие уже привыкли. Но есть и другой индикатор, который также бьет все рекорды.

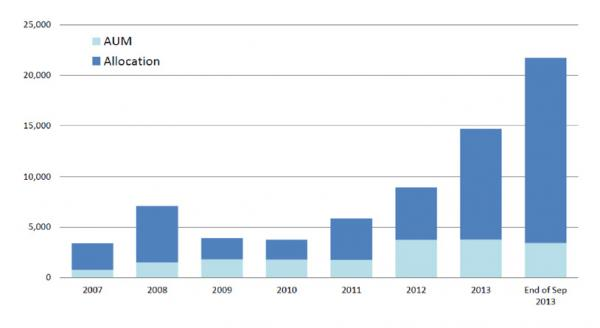

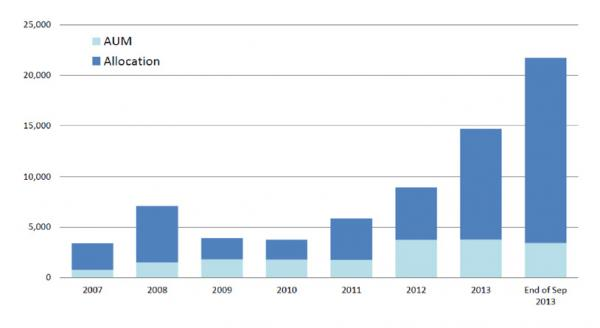

Красная линия на графике представляет маржинальный долг инвесторов. А вот чистая стоимость маржинальных позиций инвесторов снизилась на рекордную сумму — на $148 млрд. Это вдвое больше уровня февраля 2013 года и настолько же больше роста рынков перед ипотечным кризисом в июне 2007 года, когда показатель составлял $79 млрд. Другими словами, чистый долг инвесторов в двое больше чем в период предыдущего бума. Наибольший долг имеют хэдж-фонды со сложными стратегиями. Их реальное плечо достигает 1 к 5. Это можно увидеть на примере Balyasny Asset Management.

Соотношение общей позиции (темно-синие области) к собственным средствам (светло-синие) соответствует плечу 1 к 5. А теперь главный вопрос — если нормальная коррекция считается до минус 20%, то что будет с позициями с таким финансовым рычагом?

Для российских инвесторов это означает повышенный общий системный риск на фондовых площадках. Есть вероятность коррекции на зарубежных площадках, и это может привести к серьезным распродажам ввиду высокого маржинального долга. Я рекомендую рассмотреть стратегию хеджирования общего рыночного риска через продажу фьючерса на индекс РТС, а именно ближайший квартальный фьючерс RTS -3,14. В самом простом случае хэджирования, если открыты длинные позиции по акциям ММВБ, рекомендую ...

Читать далее на tradernet.ru

Красная линия на графике представляет маржинальный долг инвесторов. А вот чистая стоимость маржинальных позиций инвесторов снизилась на рекордную сумму — на $148 млрд. Это вдвое больше уровня февраля 2013 года и настолько же больше роста рынков перед ипотечным кризисом в июне 2007 года, когда показатель составлял $79 млрд. Другими словами, чистый долг инвесторов в двое больше чем в период предыдущего бума. Наибольший долг имеют хэдж-фонды со сложными стратегиями. Их реальное плечо достигает 1 к 5. Это можно увидеть на примере Balyasny Asset Management.

Соотношение общей позиции (темно-синие области) к собственным средствам (светло-синие) соответствует плечу 1 к 5. А теперь главный вопрос — если нормальная коррекция считается до минус 20%, то что будет с позициями с таким финансовым рычагом?

Для российских инвесторов это означает повышенный общий системный риск на фондовых площадках. Есть вероятность коррекции на зарубежных площадках, и это может привести к серьезным распродажам ввиду высокого маржинального долга. Я рекомендую рассмотреть стратегию хеджирования общего рыночного риска через продажу фьючерса на индекс РТС, а именно ближайший квартальный фьючерс RTS -3,14. В самом простом случае хэджирования, если открыты длинные позиции по акциям ММВБ, рекомендую ...

Читать далее на tradernet.ru

Читайте на SMART-LAB:

GBP/USD: смена ожиданий по ставке ФРС удержала пару от углубления коррекции

Британский фунт находился в состоянии коррекции, консолидируясь недалеко от локальных максимумов на фоне двух разнонаправленных монетарных векторов, наложенных на специфические внутренние проблемы...

16.02.2026

Банк Санкт-Петербург: худшее осталось позади?

Банк Санкт-Петербург подвел итоги за январь 2026 года по РСБУ. Чистая прибыль составила 3,62 млрд руб., что на 30% меньше показателя (5,12 млрд руб.) за аналогичный период прошлого года, но...

16.02.2026

⚙️ Лензолото: закат "пустышки"

Акции Лензолота резко упали. Что происходит — рассказывают аналитики Market Power Лензолото (LNZL) ➡️ Инфо и показатели Возможно, многие забыли, но еще в августе прошлого года...

16.02.2026

Интер РАО. Неужели дивиденды будут минимальными за 3 года? Обзор производственных результатов и отчета РСБУ за Q4 2025г.

Вышел отчет по РСБУ за Q4 2025г. от компании Интер РАО: 👉Выручка — 15,49 млрд руб.(-14,0% г/г)

👉Себестоимость — 12,79 млрд руб.(-10,8% г/г)

👉Валовая прибыль — 2,70 млрд руб.(-26,7% г/г)...

15.02.2026

Так хочется, какого-нибудь 1987.

Чтобы никто не могут понять, почему в какой-нибудь черный день, все рухнуло.