27 декабря 2013, 16:44

Книга "Рынки в Профиле" гл.4 АУКЦИОНЫ и ИНДИКАТОРЫ часть 5 - продолжение

-

Продолжаю публикацию, авторского перевода книги Джеймса Далтона «Рынки в Профиле», представленного в рамках образовательного проекта:

Переводная Литература от crambe12books.

-

ГЛАВА 4 – АУКЦИОНЫ и ИНДИКАТОРЫ

Продолжение, начало темы и подробная информация о книге.

-

Часть 1 — ВСТУПЛЕНИЕ

-

Часть 2 — ПОИСК ЦЕННОСТИ

-

Часть 3-я

текст содержит Рисунки 4.1 и 4.2

-

Часть 4-я — ОБЗОР КОНЦЕПЦИИ

-

Часть 5-я — состоит из 2-х фрагментов.

КЛЮЧЕВЫЕ РЫНКОМ, СГЕНЕРИРОВАННЫЕ ИНДИКАТОРЫ

Фрагмент 1-й — Начало

-

Фрагмент 2-й — Продолжение

-

В Главе 5, мы начнем создавать единое целое из всех аналитических показателей (индикаторов), вводимых здесь; однако, прежде чем мы начнем этот процесс, сначала вы должны понять значимость прозрачности объема, предпринятого направления, и симметрии.

Когда мы впервые начали использовать Профиль Рынка в 1980-х, мы могли бы взыскивать с горизонтальной оси, которая представляет время, и вертикальной оси, которая представляет цену, но объем был бы определен, используя следующую формулу: Price × Times = Volume.

-

Это оказалось довольно точным, когда сравнение дневного объема разбитого на каждом ценовом уровне, сообщали после закрытия. Только ограниченное число бирж, таких как ChicagoMercantileExchange и ChicagoBoardofTrade, которые способствовали развитию Рыночного Профиля, сообщали объем в данной манере. Сегодня все большее число бирж, как в Соединенных Штатах, так и за рубежом поддерживают электронную торговлю, которая фиксирует объем мгновенно, что значительно увеличивает прозрачность для всех участников рынка. С электронной торговлей, время, цена, и объем, могут быть графически представлены в реальном времени через Профиль Рынка. Где электронная торговля и отчетность мгновенного объема доступная, прозрачность является полной, и игровое поле на уровне; все участники рынка имеют доступ к той же своевременной информации о фактическом потоке ордеров.

-

Рост цены на возрастающем объеме, раскрывает тот факт, что ценность растет («Моя ставка девятьсот, сейчас девять с четвертью. Моя ставка девять с четвертью … сейчас девять с половиной. Моя ставка девять семьдесят пять.») Тот же сценарий на убывающем объеме, был бы нейтральным в лучшем случае, указывал, что аукцион теряет импульс. («Я слышу девять пятьдесят, для этого превосходного пейзажа пятнадцатого века?»)

-

Поскольку рынки ведут свое дело, посредством непрерывных двусторонних аукционов, снижение цены на возрастающем объеме является медвежьим, и на убывающем объеме либо нейтральным, либо бычьим.

Заключительный анализ любого аукциона или торгового дня во многом зависит от дисперсии (отклонения)от среднего объема.

-

Помните, что принципы, которые мы обсудили применимы для всех временных периодов. Это может быть крайне запутанным, пока вы не научитесь определять временные периоды, которые являются активными.

-

Например, если рынки демонстрируют среднесрочный баланс, или краткосрочный баланс, то объем, вероятно, будет менее важен для долгосрочного трейдера. Однако, если рынок подходит или пробивает любой из экстремумов среднесрочного диапазона, долгосрочный трейдер/инвестор определенно будет обеспокоен объемом.

-

Большинство серьезных трейдеров и инвесторов знакомы с термином «регрессия к среднему». Эта простая концепция лежит в основе текущего обсуждения, – предпринимаемые прорывы, которые заканчиваются снижением объема, являются вероятностью, чтобы увидеть возврат цены назад к среднему. Предпринимаемые прорывы, которые заканчиваются возрастанием объема, однако, показывают, что новые, агрессивные участники вошли в рынок. В этих условиях, вероятно, будут установлены новые области ценности, для всех временных периодов.

-

Мы постоянно подчеркиваем важность контекста.

Следующее рассмотрение – предпринятое направление, не является исключением. Первым шагом в правильной оценке актуальности объема, является определение, в каком направлении рынком, был предпринят аукцион, когда этот объем был создан – оценке, которая часто может быть затруднена. Если предпринятое направление не может быть определено, то это не разумно, чтобы делать оценку объема; рынок, вероятно, сбалансирован и аукционы вращаются сравнительно одинаково между максимумом и минимумом.

-

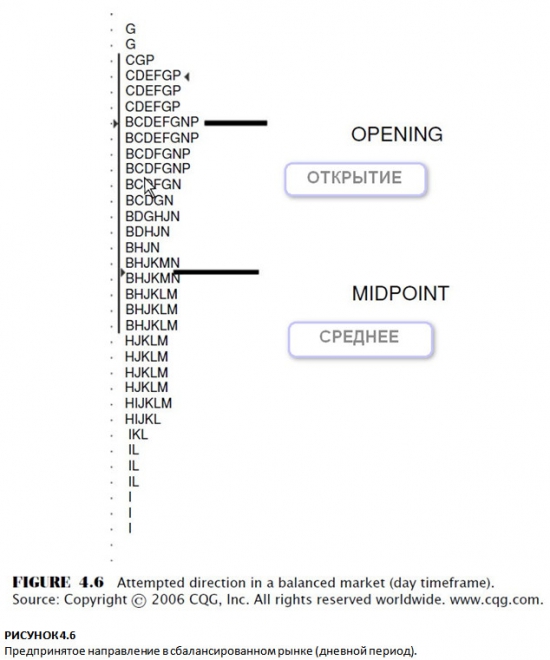

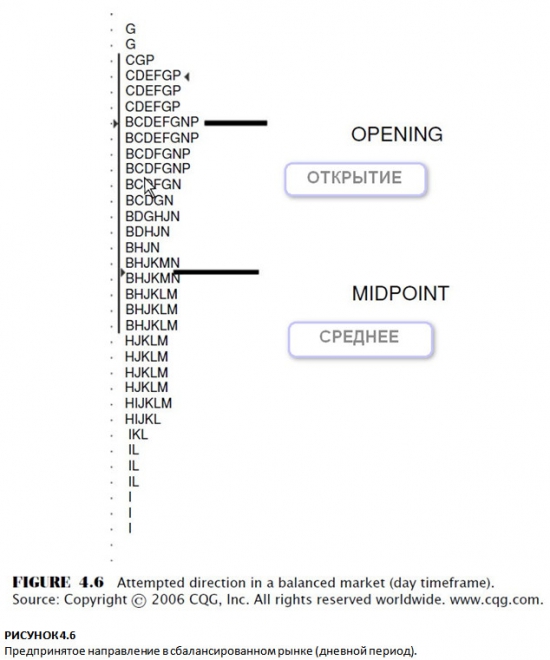

На (Рисунке 4.6), например, рынок открылся вблизи максимума дневного диапазона, торговался с понижением, вращаясь несколько раз выше и ниже середины, и наконец закончил вблизи максимумов дня. В этом случае, мы не видим,каких-либо,четких признаков предпринятого направления. Для тех, кто торгует очень короткие периоды, такие как 5-ти и 10-ти минутные бары, там может быть было четко определенное предпринятое направление. Однако, как ваш временной период удлиняется, определение предпринятого направления в этот день становится непродуктивным.

-

-

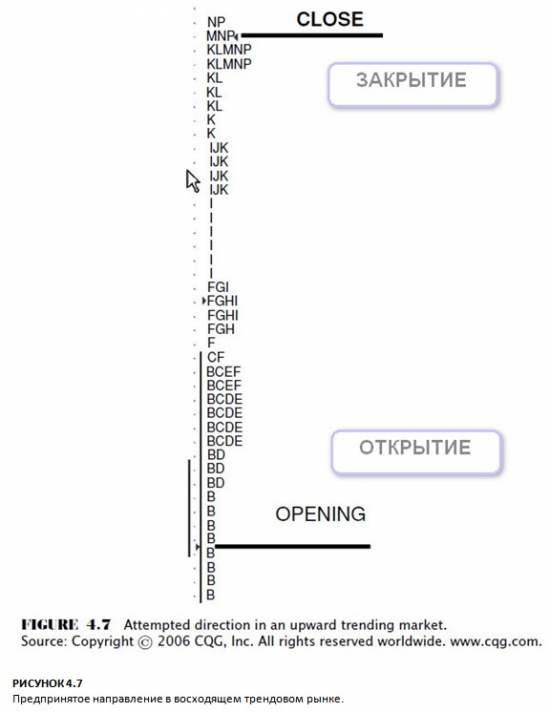

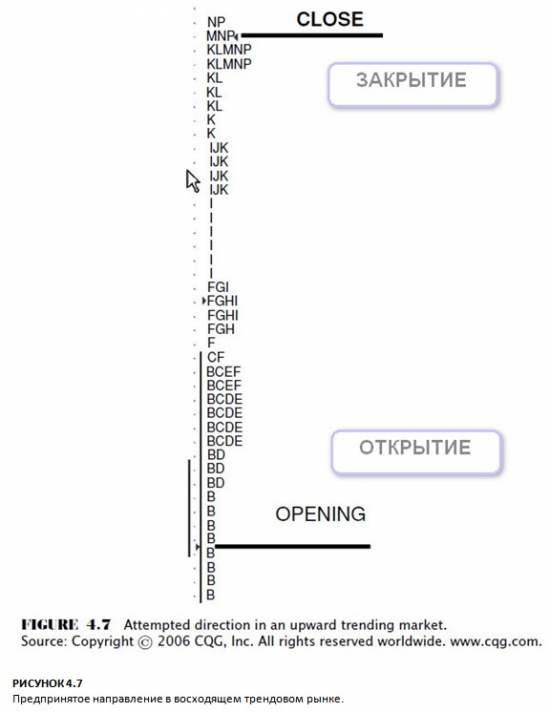

На (Рисунке 4.7), сравнительно легко видеть, что предпринятое направление этого дня было вверх, так как рынок открылся вблизи минимума, а закрылся вблизи максимума.

-

-

Но, давайте рассмотрим более сложный пример, один в котором акция стремится на новые максимумы, пробивая 100 в первый раз. Эксперты идут на рекорд, говоря, что они купят акцию на коррекции. Большинство инвесторов предположит, что «коррекция» в данном контексте означала бы снижение в ценах после ралли в акции. Хотя такое падение может произойти, «коррекция» не обязательно должна привести к снижению цены, – новые долгосрочные покупатели могли войти в рынок, покупая у краткосрочных продавцов, и сохраняя цену от падения. Эта активность эффективно избавляет держателей старых длинных позиций от своего товара, заменив их на новых долгосрочных покупателей.

-

Без гибкого, хорошо подготовленного разума, эта последняя форма коррекции, могла иметь место, без вашего какого-либо понимания этого. Фактически, рынок мог бы четко показать высокую цену и ценность, – но с предпринятым направлением вниз на убывающем объеме, с ценами закрытия на минимуме этого дня. Без рассмотрения большего контекста, одна цена могла запутать вас, так что вы полностью пропустите следующее бычье восходящее движение. Конечно, тоже самое может так же легко произойти в сторону понижения.

-

Предпринятое направление является важным элементом в составлении целостного мнения, с использованием рынком, сгенерированной информации. Как и любая задача, которая требует навыка, однако, требует посвятить время практике, чтобы научиться делать правильную оценку предпринятого направления на любой данный день.

-

Окончание части 5 — будет в фрагменте 3

КЛЮЧЕВЫЕ РЫНКОМ, СГЕНЕРИРОВАННЫЕ ИНДИКАТОРЫ — фр.3

будет посвящена рыночному индикатору - симметрии.

-

ссылки на образец, проделанной работы — это демонстрационный вариант, который содержит полный перевод отдельных глав:

-

Учебный Материал №1

Джеймс Далтон — Разум над Рынками — книга 1-я

-

Учебный Материал №2

Джеймс Далтон — Рынки в Профиле — книга 2-я

-

ссылки на дополнительную литературу по Психологии торговли (рекомендации профессиональных трейдеров-психологов)

специально для ценителей книг на бум.основе

-

книги Бретта Стинбарджера:

Самоучитель трейдера. Психология, техника, тактика и стратегия

Психология трейдинга. Инструменты и методы принятия решений

-

книга Марка Дагласа (Дугласа), автора книги "Дисциплинированный трейдер"

Зональный трейдинг (Трейдинг в Зоне)

-

не о трейдинге, но крайне интересная книга (ссылка Дж. Далтона)

книга Малкольма Гладуэлла

Переломный момент.Как незначительные изменения приводят к глобальным переменам

-

обратите внимание на другую его работу (все его книги бестселлеры)

Сила мгновенных решений. Интуиция как навык

-

Подробную информацию, как подписаться на образовательную рассылку и получить Учебный Материал (в полном объеме), можно, связавшись со мной по майлу:

crambe12books@yandex.ru

-

Новогоднее предложение, на этой неделе.

Буду ожидать Ваших заявок, чтобы предоставить подробную информацию.

-

Спасибо за Вашу поддержку моего образовательного проекта.

Удачной торговли и с Наступающими Новогодними праздниками.

-

С уважением,

Алексей Исаев (crambe12books)

Автор образовательной рассылки

«Образовательный проект (Переводная Литература от crambe12books)»

Продолжаю публикацию, авторского перевода книги Джеймса Далтона «Рынки в Профиле», представленного в рамках образовательного проекта:

Переводная Литература от crambe12books.

-

ГЛАВА 4 – АУКЦИОНЫ и ИНДИКАТОРЫ

Продолжение, начало темы и подробная информация о книге.

-

Часть 1 — ВСТУПЛЕНИЕ

-

Часть 2 — ПОИСК ЦЕННОСТИ

-

Часть 3-я

текст содержит Рисунки 4.1 и 4.2

-

Часть 4-я — ОБЗОР КОНЦЕПЦИИ

-

Часть 5-я — состоит из 2-х фрагментов.

КЛЮЧЕВЫЕ РЫНКОМ, СГЕНЕРИРОВАННЫЕ ИНДИКАТОРЫ

Фрагмент 1-й — Начало

-

Фрагмент 2-й — Продолжение

-

В Главе 5, мы начнем создавать единое целое из всех аналитических показателей (индикаторов), вводимых здесь; однако, прежде чем мы начнем этот процесс, сначала вы должны понять значимость прозрачности объема, предпринятого направления, и симметрии.

Когда мы впервые начали использовать Профиль Рынка в 1980-х, мы могли бы взыскивать с горизонтальной оси, которая представляет время, и вертикальной оси, которая представляет цену, но объем был бы определен, используя следующую формулу: Price × Times = Volume.

-

Это оказалось довольно точным, когда сравнение дневного объема разбитого на каждом ценовом уровне, сообщали после закрытия. Только ограниченное число бирж, таких как ChicagoMercantileExchange и ChicagoBoardofTrade, которые способствовали развитию Рыночного Профиля, сообщали объем в данной манере. Сегодня все большее число бирж, как в Соединенных Штатах, так и за рубежом поддерживают электронную торговлю, которая фиксирует объем мгновенно, что значительно увеличивает прозрачность для всех участников рынка. С электронной торговлей, время, цена, и объем, могут быть графически представлены в реальном времени через Профиль Рынка. Где электронная торговля и отчетность мгновенного объема доступная, прозрачность является полной, и игровое поле на уровне; все участники рынка имеют доступ к той же своевременной информации о фактическом потоке ордеров.

-

Рост цены на возрастающем объеме, раскрывает тот факт, что ценность растет («Моя ставка девятьсот, сейчас девять с четвертью. Моя ставка девять с четвертью … сейчас девять с половиной. Моя ставка девять семьдесят пять.») Тот же сценарий на убывающем объеме, был бы нейтральным в лучшем случае, указывал, что аукцион теряет импульс. («Я слышу девять пятьдесят, для этого превосходного пейзажа пятнадцатого века?»)

-

Поскольку рынки ведут свое дело, посредством непрерывных двусторонних аукционов, снижение цены на возрастающем объеме является медвежьим, и на убывающем объеме либо нейтральным, либо бычьим.

Заключительный анализ любого аукциона или торгового дня во многом зависит от дисперсии (отклонения)от среднего объема.

-

Помните, что принципы, которые мы обсудили применимы для всех временных периодов. Это может быть крайне запутанным, пока вы не научитесь определять временные периоды, которые являются активными.

-

Например, если рынки демонстрируют среднесрочный баланс, или краткосрочный баланс, то объем, вероятно, будет менее важен для долгосрочного трейдера. Однако, если рынок подходит или пробивает любой из экстремумов среднесрочного диапазона, долгосрочный трейдер/инвестор определенно будет обеспокоен объемом.

-

Большинство серьезных трейдеров и инвесторов знакомы с термином «регрессия к среднему». Эта простая концепция лежит в основе текущего обсуждения, – предпринимаемые прорывы, которые заканчиваются снижением объема, являются вероятностью, чтобы увидеть возврат цены назад к среднему. Предпринимаемые прорывы, которые заканчиваются возрастанием объема, однако, показывают, что новые, агрессивные участники вошли в рынок. В этих условиях, вероятно, будут установлены новые области ценности, для всех временных периодов.

-

Мы постоянно подчеркиваем важность контекста.

Следующее рассмотрение – предпринятое направление, не является исключением. Первым шагом в правильной оценке актуальности объема, является определение, в каком направлении рынком, был предпринят аукцион, когда этот объем был создан – оценке, которая часто может быть затруднена. Если предпринятое направление не может быть определено, то это не разумно, чтобы делать оценку объема; рынок, вероятно, сбалансирован и аукционы вращаются сравнительно одинаково между максимумом и минимумом.

-

На (Рисунке 4.6), например, рынок открылся вблизи максимума дневного диапазона, торговался с понижением, вращаясь несколько раз выше и ниже середины, и наконец закончил вблизи максимумов дня. В этом случае, мы не видим,каких-либо,четких признаков предпринятого направления. Для тех, кто торгует очень короткие периоды, такие как 5-ти и 10-ти минутные бары, там может быть было четко определенное предпринятое направление. Однако, как ваш временной период удлиняется, определение предпринятого направления в этот день становится непродуктивным.

-

-

На (Рисунке 4.7), сравнительно легко видеть, что предпринятое направление этого дня было вверх, так как рынок открылся вблизи минимума, а закрылся вблизи максимума.

-

-

Но, давайте рассмотрим более сложный пример, один в котором акция стремится на новые максимумы, пробивая 100 в первый раз. Эксперты идут на рекорд, говоря, что они купят акцию на коррекции. Большинство инвесторов предположит, что «коррекция» в данном контексте означала бы снижение в ценах после ралли в акции. Хотя такое падение может произойти, «коррекция» не обязательно должна привести к снижению цены, – новые долгосрочные покупатели могли войти в рынок, покупая у краткосрочных продавцов, и сохраняя цену от падения. Эта активность эффективно избавляет держателей старых длинных позиций от своего товара, заменив их на новых долгосрочных покупателей.

-

Без гибкого, хорошо подготовленного разума, эта последняя форма коррекции, могла иметь место, без вашего какого-либо понимания этого. Фактически, рынок мог бы четко показать высокую цену и ценность, – но с предпринятым направлением вниз на убывающем объеме, с ценами закрытия на минимуме этого дня. Без рассмотрения большего контекста, одна цена могла запутать вас, так что вы полностью пропустите следующее бычье восходящее движение. Конечно, тоже самое может так же легко произойти в сторону понижения.

-

Предпринятое направление является важным элементом в составлении целостного мнения, с использованием рынком, сгенерированной информации. Как и любая задача, которая требует навыка, однако, требует посвятить время практике, чтобы научиться делать правильную оценку предпринятого направления на любой данный день.

-

Окончание части 5 — будет в фрагменте 3

КЛЮЧЕВЫЕ РЫНКОМ, СГЕНЕРИРОВАННЫЕ ИНДИКАТОРЫ — фр.3

будет посвящена рыночному индикатору - симметрии.

-

ссылки на образец, проделанной работы — это демонстрационный вариант, который содержит полный перевод отдельных глав:

-

Учебный Материал №1

Джеймс Далтон — Разум над Рынками — книга 1-я

-

Учебный Материал №2

Джеймс Далтон — Рынки в Профиле — книга 2-я

-

ссылки на дополнительную литературу по Психологии торговли (рекомендации профессиональных трейдеров-психологов)

специально для ценителей книг на бум.основе

-

книги Бретта Стинбарджера:

Самоучитель трейдера. Психология, техника, тактика и стратегия

Психология трейдинга. Инструменты и методы принятия решений

-

книга Марка Дагласа (Дугласа), автора книги "Дисциплинированный трейдер"

Зональный трейдинг (Трейдинг в Зоне)

-

не о трейдинге, но крайне интересная книга (ссылка Дж. Далтона)

книга Малкольма Гладуэлла

Переломный момент.Как незначительные изменения приводят к глобальным переменам

-

обратите внимание на другую его работу (все его книги бестселлеры)

Сила мгновенных решений. Интуиция как навык

-

Подробную информацию, как подписаться на образовательную рассылку и получить Учебный Материал (в полном объеме), можно, связавшись со мной по майлу:

crambe12books@yandex.ru

-

Новогоднее предложение, на этой неделе.

Буду ожидать Ваших заявок, чтобы предоставить подробную информацию.

-

Спасибо за Вашу поддержку моего образовательного проекта.

Удачной торговли и с Наступающими Новогодними праздниками.

-

С уважением,

Алексей Исаев (crambe12books)

Автор образовательной рассылки

«Образовательный проект (Переводная Литература от crambe12books)»

0 Комментариев

Читайте на SMART-LAB:

USD/JPY: у йены заканчиваются аргументы в пользу укрепления

Японская йена торговалась с выраженной волатильностью, переходя от резкого укрепления к ослаблению в широком диапазоне. Ключевым фактором такой волатильности стала победа...

24.02.2026

Битва акций: Астра или Позитив

Алексей Девятов Группа Позитив и Группа Астра — крупнейшие по капитализации разработчики программного обеспечения, акции которых обращаются на Московской Бирже. Мы сравнили их и определили,...

24.02.2026