11 ноября 2013, 13:03

29 февраля 2016 года - исторический день, о котором пока никто не знает!

Вчера я анонсировал событие, которое произойдет 29 февраля 2016 года и которое будет иметь чрезвычайно важное значение для рынков, и для всей мировой финансовой системы.

Итак, что это за событие?

29 февраля 2016 года станет разворотным моментом для баланса Федрезерва!

В это день начнутся массированные погашения Казначейством США облигаций, которые находятся на балансе ФРС США.

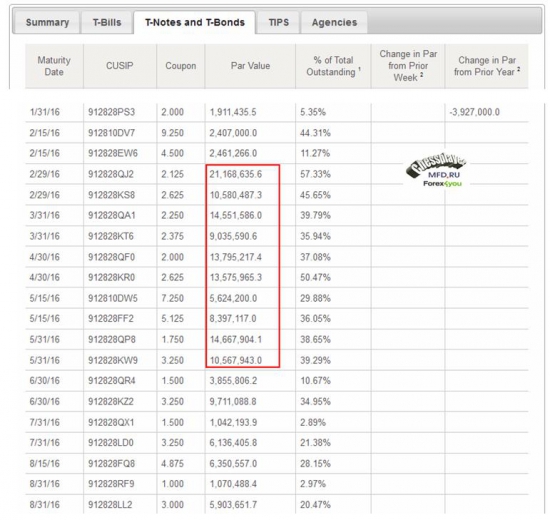

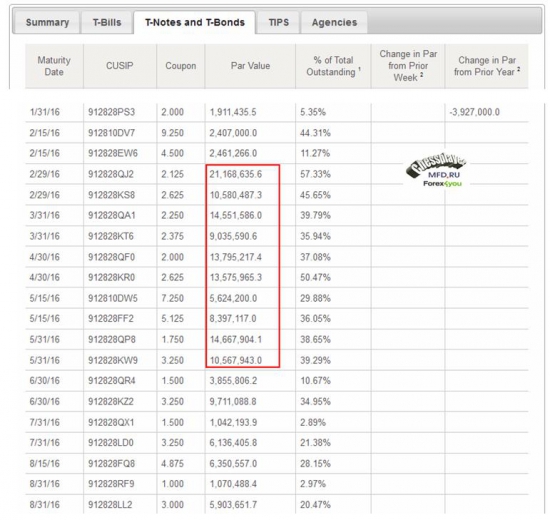

Смотрим System Open Market Account Holdings

Далее открываем закладку T-notes and T-bonds

Конкретно, 29 февраля 2016 года произойдет первое очень крупное погашение казначейских облигаций на сумму 31,55 миллиарда долларов.

До этого суммы погашений облигаций на балансе Федрезерва совершенно мизерные, как вы можете в этом легко убедиться.

Затем уже стабильно начнут погашаться крупные суммы.

31 марта – 23,58 млрд. долларов

30 апреля – 27,36 млрд. долларов

15 мая – 14,02 млрд. долларов

31 мая – 25,23 млрд. долларов

Те, кто следит за cash flows в американских государственных заимствованиях, могут оценить, насколько это крупные суммы!

Если до этого перекладка госдолга шла только в одном направлении – от Казначейства к Федрезерву, то, начиная с этой даты, движение денег становится двухсторонним.

Фактически за 3 месяца: с 29 февраля по конец мая 2016 года Казначейство должно будет погасить принадлежащих Федрезерву бумаг на сумму 121,7 млрд. долларов. Потом темпы погашения уменьшаются, но погашения будут идти стабильно – каждый месяц.

Кроме того, в эту таблицу за два с лишним года ведь еще могут быть вписаны новые суммы.

Ведь QE еще продолжается.

Завершится ли на этом монетизация американского госдолга?

Если Фед не расширит программы покупки активов, то ДА!

В этом случае 29 февраля 2016 года монетизация американского госдолга пойдет в обратную сторону.

Следующая таблица из последней презентации TBAC показывает структуру фондирования Казначейства с 2009 года и проекции на будущие годы.

Из этой таблицы видно, что у Казначейства, начиная со следующего года, начнут погашаться большие объемы облигаций, выпущенных в 2009-2010 года из категории 5-ти и 7-летних бумаг.

Как говорится, наступает час расплаты по долгам.

Таким образом, риск владения американскими долговыми бумагами может существенно возрасти в ближайшие годы.

Здесь сразу возникает несколько вопросов.

Сможет ли в этой ситуации Казначейство рассчитывать только на рыночное заимствование или без помощи Федрезерва ему не обойтись?

Если Федрезерв будет снижать свои запасы американских долговых бумаг, то кто-то должен его замещать в этой роли. Захотят ли частные инвесторы покупать дополнительное существенное количество US Treasuries?

Какую доходность по долговым бумагам они потребуют от американского правительства?

Будет ли в действительности сокращаться баланс Федрезерва или они найдут способ этого не допустить?

Если спрос со стороны Direct и Indirect на первичных аукционах будет слабым, то первичным дилерам придется брать на себя эти дополнительные объемы. Справятся ли они с этой задачей?

Если банковские резервы будет сокращаться, то как это будет сочетаться с ужесточением банковских нормативов ввиду введения Базель-3? Среди первичных дилеров много иностранных банков, и им как раз сейчас приходится исправлять свои балансы с учетом новых норм.

Не приведет ли это к продаже банками своих активов?

Насколько сильным окажется дестимулирущий эффект от сокращения баланса Федрезерва для экономики?

Как это все отразится на американском долларе?

Пока мы можем об всем этом только догадываться, в том числе и том, как Казначейство и Федрезерв будут решать эти проблемы.

В заключение изложу свой главный вывод: мое мнение, что все разговоры о начале taper весной будущего года, и затем сворачивании в течение 6-8 месяцев программы QE – это всего-лишь фикция и несбыточные желания.

Какой смысл ее сворачивать за год до момента, когда начнутся крупные погашения?

Итак, что это за событие?

29 февраля 2016 года станет разворотным моментом для баланса Федрезерва!

В это день начнутся массированные погашения Казначейством США облигаций, которые находятся на балансе ФРС США.

Смотрим System Open Market Account Holdings

Далее открываем закладку T-notes and T-bonds

Конкретно, 29 февраля 2016 года произойдет первое очень крупное погашение казначейских облигаций на сумму 31,55 миллиарда долларов.

До этого суммы погашений облигаций на балансе Федрезерва совершенно мизерные, как вы можете в этом легко убедиться.

Затем уже стабильно начнут погашаться крупные суммы.

31 марта – 23,58 млрд. долларов

30 апреля – 27,36 млрд. долларов

15 мая – 14,02 млрд. долларов

31 мая – 25,23 млрд. долларов

Те, кто следит за cash flows в американских государственных заимствованиях, могут оценить, насколько это крупные суммы!

Если до этого перекладка госдолга шла только в одном направлении – от Казначейства к Федрезерву, то, начиная с этой даты, движение денег становится двухсторонним.

Фактически за 3 месяца: с 29 февраля по конец мая 2016 года Казначейство должно будет погасить принадлежащих Федрезерву бумаг на сумму 121,7 млрд. долларов. Потом темпы погашения уменьшаются, но погашения будут идти стабильно – каждый месяц.

Кроме того, в эту таблицу за два с лишним года ведь еще могут быть вписаны новые суммы.

Ведь QE еще продолжается.

Завершится ли на этом монетизация американского госдолга?

Если Фед не расширит программы покупки активов, то ДА!

В этом случае 29 февраля 2016 года монетизация американского госдолга пойдет в обратную сторону.

Следующая таблица из последней презентации TBAC показывает структуру фондирования Казначейства с 2009 года и проекции на будущие годы.

Из этой таблицы видно, что у Казначейства, начиная со следующего года, начнут погашаться большие объемы облигаций, выпущенных в 2009-2010 года из категории 5-ти и 7-летних бумаг.

Как говорится, наступает час расплаты по долгам.

Таким образом, риск владения американскими долговыми бумагами может существенно возрасти в ближайшие годы.

Здесь сразу возникает несколько вопросов.

Сможет ли в этой ситуации Казначейство рассчитывать только на рыночное заимствование или без помощи Федрезерва ему не обойтись?

Если Федрезерв будет снижать свои запасы американских долговых бумаг, то кто-то должен его замещать в этой роли. Захотят ли частные инвесторы покупать дополнительное существенное количество US Treasuries?

Какую доходность по долговым бумагам они потребуют от американского правительства?

Будет ли в действительности сокращаться баланс Федрезерва или они найдут способ этого не допустить?

Если спрос со стороны Direct и Indirect на первичных аукционах будет слабым, то первичным дилерам придется брать на себя эти дополнительные объемы. Справятся ли они с этой задачей?

Если банковские резервы будет сокращаться, то как это будет сочетаться с ужесточением банковских нормативов ввиду введения Базель-3? Среди первичных дилеров много иностранных банков, и им как раз сейчас приходится исправлять свои балансы с учетом новых норм.

Не приведет ли это к продаже банками своих активов?

Насколько сильным окажется дестимулирущий эффект от сокращения баланса Федрезерва для экономики?

Как это все отразится на американском долларе?

Пока мы можем об всем этом только догадываться, в том числе и том, как Казначейство и Федрезерв будут решать эти проблемы.

В заключение изложу свой главный вывод: мое мнение, что все разговоры о начале taper весной будущего года, и затем сворачивании в течение 6-8 месяцев программы QE – это всего-лишь фикция и несбыточные желания.

Какой смысл ее сворачивать за год до момента, когда начнутся крупные погашения?

21 Комментарий

DMprofit11 ноября 2013, 13:16Все равно отмажутся, не в первой!+1

DMprofit11 ноября 2013, 13:16Все равно отмажутся, не в первой!+1 ★ MasterYoda ★11 ноября 2013, 13:25это слишком далекое будущее, старина0

★ MasterYoda ★11 ноября 2013, 13:25это слишком далекое будущее, старина0 Sanchos11 ноября 2013, 13:29QE-6 в этот объявят+1

Sanchos11 ноября 2013, 13:29QE-6 в этот объявят+1 Kulikov Pavel11 ноября 2013, 13:38думаю, не надо в этот период ждать бычьего рынка.0

Kulikov Pavel11 ноября 2013, 13:38думаю, не надо в этот период ждать бычьего рынка.0

Читайте на SMART-LAB:

Оперативная заметка с полей облигационной конференции для клиентов Mozgovik Research

Доброго дня, уважаемые читатели Mozgovik Research.

Для вас хотел коротко и оперативно поделиться основными идеями, которые успел услышать на нашей конференции по облигациям.

Кого удалось...

28.02.2026

Обновление кредитных рейтингов в ВДО и розничных облигациях (ООО «АСПЭК-Домстрой» подтвержден BB-.ru, ООО «ПЗ «Пушкинское» понижен D|ru|, ООО «ЦЕНТР-РЕЗЕРВ» понижен С(RU))

🟢ООО «ФЭС-Агро»

Эксперт РА подтвердил рейтинг кредитоспособности на уровне ruBBB-, прогноз по рейтингу стабильный. ООО «ФЭС-Агро» входит в тройку крупнейших дистрибьюторов семян, средств...

28.02.2026