17 сентября 2013, 17:13

Выбираем акции для инвестирования среди нефтяных компаний РФР. Часть 1

Закончил просматривать полугодовую отчётность НК РФ. В настоящей статье подвожу итоги по этому сектору. Сначала хотел написать в один пост, но столько статистики, что всё-таки придётся писать по частям. Да и читать и обсуждать, и вносить коррективы наверняка будет удобно, если разбить по частям. Сегодня Часть 1

Задача настоящего исследования: отобрать наиболее перспективные с инвестиционной точки зрения акции для продолжительного регулярного инвестирования. Естественно, нужно определить некие формальные критерии, по которым должен произойти отбор.

Что может выступить этими критериями?

A) Дивидендная доходность. Формальный критерий? Да. Измеримый? Да. Можно ли ранжировать на основании его? Да

B) Способность расти и генерировать прибыль. Здесь, необходима некоторая формализация. Что значит способность расти? Наверное, это рост капитала компании. В принципе это можно измерить методом сравнительной динамики собственного капитала на акцию (пусть это будет критерий с индексом В1). У кого лучше динамика, тот и чемпион. Но рост собственного капитала без эффективного его инвестирования ничего не даёт миноритарию. Поэтому придётся ввести ещё дополнительный критерий в этой группе, это эффективность использования этого капитала или его рентабельность (ROAE) (пусть этот критерий будет под индексом В2). Теперь новая проблема: среди компаний разнообразие толерантности к финансовому рычагу, следовательно, та компания, которая имеет более высокий рычаг при одинаковой рентабельности бизнеса, будет демонстрировать более высокое значение ROAE. Но чтобы брать в долг, нужно делиться частью денежного потока, поэтому я думаю такой показатель как рентабельность всего задействованного капитала (ROACE) наиболее способен выразить финансовую эффективность бизнеса (пусть этот критерий будет под индексом В3). В качестве подтверждающих доп критериев я приведу статистику и ранжирование по двум другим видам эффективности — это операционная рентабельность бизнеса (ebit/sales) и чистая рентабельность продаж (return of sales)

C) Выгодная сделка. Как оценить выгодная эта сделка или нет? Я, для себя давно уже решил, что буду оценивать это как значение цена/стоимость. Нужна формализация! Хорошо. Ввожу ещё ряд критериев: С1 – цена/стоимость собственного капитала, С2 – цена/прибыль (обратный смысл чем ниже, тем лучше), С3 – стоимость запасов (ведь покупая мы НК как стратеги для нас это было бы очень важно)

D) Ну и наконец, устойчивость бизнеса в долгосрочной перспективе. Нет ни какого смысла покупать ручей, который стремительно иссыхает. Поэтому, я думаю, будет вполне справедливо прогресс в добыче расценивать как некий повышающий коэффициент всех набранных балов, а падающую добычу расценивать как понижающий коэффициент (некую оценку рисков)

Думаю этого вполне достаточно. Теперь перечислю все компании, из которых производил отбор. Это: Роснефть, Газпромнефть, Лукойл, Славнефть, Удмуртнефть (СП Роснефти и китайцев), Башнефть, Татнефть, Слафнеть-Мегионнефтегаз, Сургутнефтегаз, Alliance Oil Company ltd. Я осознанно исключил Роснефть-Холдинг (бывший ТНК-ВР Холдинг) из настоящего отбора, так как считаю эту историю закрытой для миноритарного акционера, инвестирующего в долгосрочном периоде. У неё сейчас даже сайт не работает! (http://www.tnk-bp.ru/). Конечно, нельзя отрицать ряда спекуляций, которые могут возникнуть вокруг РХ. Так и первые дивиденды по итогам 2013 года, и новости о выкупе акций у миноритариев или конвертации их в акции материнской Роснефти, могут выступить драйверами для положительной или отрицательной переоценки этих акций. Но это всё спекулятивные истории, я же задался целью отобрать акции для инвестирования на долгосрочный период. Тем не менее, есть такие истории как Удмуртнефть. Считаю необходимым, разъяснить, почему я включил Удмуртнефть и Славнефть-Мегионнефтегаз в селекцию. Обе эти компании являются некими формами СП. Ни у кого нет квалифицированного контроля, а значит вероятность грубого ущемления прав миноритариев гораздо меньше, чем в такой истории как бывшая ТБХ (Роснефть-Холдинг)

Итак, приступаю. В Части первой две группы: группа А и группа В.

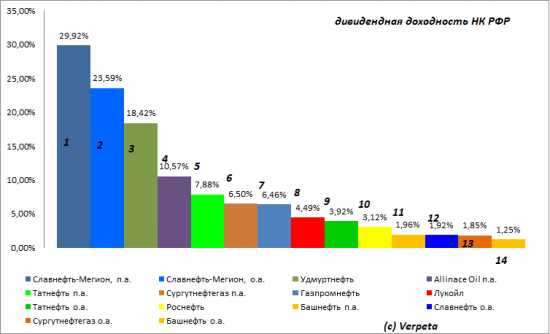

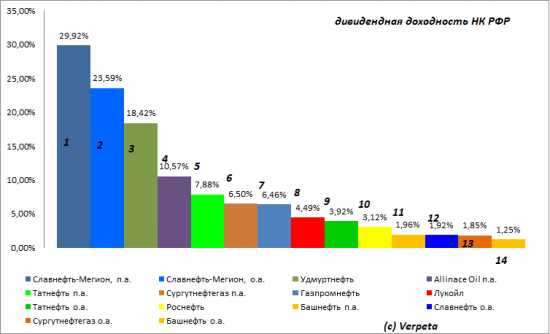

Тема первая – дивидендная доходность (А). Те, кто читал мой цикл статей с анализом полугодовой отчётности 2013 года, наверняка помнят, что я считал текущую дивидендную доходность как цену на дату анализа к планируемому дивиденду за 2013 год (планируемый дивиденд я приравнивал к значению дивиденда за 2012 год). Для настоящего расчёта беру цены закрытия в пятницу 13 сентября 2013 года. Расчёт приведён в графический вид – диаграмма

Рисунок Дивидендная доходность (А)

Выделю три группы. Группа 1 это доходность >10% (Славнефть-Мегионнефтегаз п.а., Славнефть-Мегионнефтегаз о.а., Удмуртнефть и Alliance Oil п.а.). Пройдусь по каждой: Мегионнефтегаз – высокая дивидендная доходность здесь только последние 2 года. Какая будет див доходность по итогам 2013 года пока остаётся для меня загадкой. Удмуртнефть торгуется на Борде, купить особых проблем не составляет. Alliance Oil п.а. купить практически не возможно, можно смело удалять из этого списка.

Группа 2 это доходность <10%, но >3.0% (Татнефть п.а., Сургутнефтегаз п.а., Газпромнефть, Лукойл, Татнефть о.а., Роснефть). Все инструменты ликвидны.

Группа 3 это доходность <3.0% (Башнефть п.а., Славнефть, Сургутнефтегаз о.а., Башнефть о.а.) Славнефть торгуется на Борде, всё остальное довольно ликвидно. Башнефть до последней выплаты была интересной дивидендой историей: высокие дивиденды + постоянный рост курсовой стоимости

В итоговую таблицу будут занесены вышеприведённые результаты по Группе А. перехожу к группе критериев В

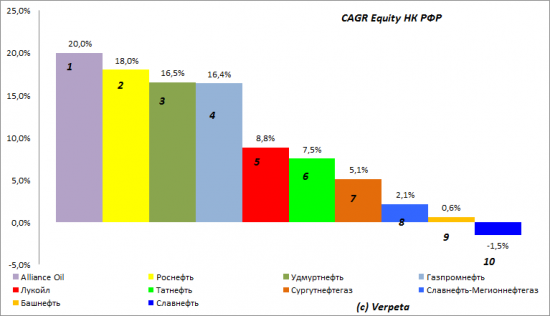

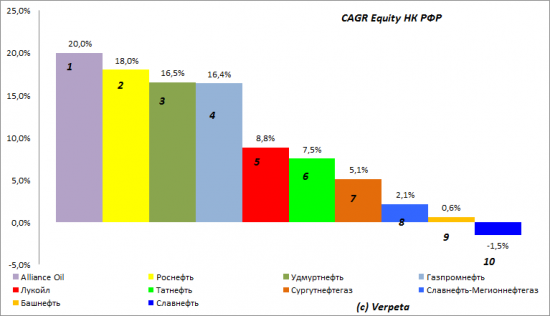

Сначала анализ динамики собственного капитала (В1). Для сравнения компаний между собой я рассчитал CAGR (по ряду компаний получился период 2008-2012, по ряду компаний период 2010-2012) Equity. CAGR – это среднегодовой темп роста, в процентах. Результаты представлены на нижеприведённой диаграмме:

Рисунок CAGR Equity НК РФР (В1)

Высокие темпы роста: Alliance Oil, Роснефть, Удмуртнефть, Газпромнефть

Средние темпы роста: Лукойл, Татнефть, Сургутнефтегаз

Практически не растут: Мегионнефтегаз, Башнефть и Славнефть

Дальше, рентабельность собственного капитала ROAE:

Рисунок ROAE,% (В2)

Экстремальная доходность: Удмуртнефть

Высокая доходность: Башнефть, Газпромнефть, Татнефть, Роснефть, Мегионнефтегаз, Alliance Oil

Низкая доходность: Сургутнефтегаз, Лукойл, Славнефть

Дальше рентабельность рабочего капитала ROAСE:

Рисунок ROAСE,% (В3)

Экстремальная доходность: Удмуртнефть

Высокая доходность: Башнефть, Татнефть, Сургутнефтегаз, Газпромнефть, Лукойл, Мегионнефтегаз, Славнефть

Низкая доходность: Alliance Oil, Роснефть

Для понимания влияния структуры капитала на эти два показателя объясню на примере Роснефти.

В категорию компаний с высокой доходностью собственного капитала компания попала из-за высокого кредитного рычага, который она использует в своём финансировании. Не являясь высокорентабельным бизнесом на уровне операционной прибыли, Роснефть вынуждена оперировать огромными объёмами капитала, который она предпочитает формировать за счёт заимствований. Следовательно, сравнительно низкая доля СК в рабочем капитале позволяет ей получать высокий показатель ROAE

В итоговую таблицу будут занесены вышеприведённые результаты по Группе В

В следующей части этой статьи планирую проанализировать группы критериев С и D. И подвести итоги отбора

Продолжение следует…

Задача настоящего исследования: отобрать наиболее перспективные с инвестиционной точки зрения акции для продолжительного регулярного инвестирования. Естественно, нужно определить некие формальные критерии, по которым должен произойти отбор.

Что может выступить этими критериями?

A) Дивидендная доходность. Формальный критерий? Да. Измеримый? Да. Можно ли ранжировать на основании его? Да

B) Способность расти и генерировать прибыль. Здесь, необходима некоторая формализация. Что значит способность расти? Наверное, это рост капитала компании. В принципе это можно измерить методом сравнительной динамики собственного капитала на акцию (пусть это будет критерий с индексом В1). У кого лучше динамика, тот и чемпион. Но рост собственного капитала без эффективного его инвестирования ничего не даёт миноритарию. Поэтому придётся ввести ещё дополнительный критерий в этой группе, это эффективность использования этого капитала или его рентабельность (ROAE) (пусть этот критерий будет под индексом В2). Теперь новая проблема: среди компаний разнообразие толерантности к финансовому рычагу, следовательно, та компания, которая имеет более высокий рычаг при одинаковой рентабельности бизнеса, будет демонстрировать более высокое значение ROAE. Но чтобы брать в долг, нужно делиться частью денежного потока, поэтому я думаю такой показатель как рентабельность всего задействованного капитала (ROACE) наиболее способен выразить финансовую эффективность бизнеса (пусть этот критерий будет под индексом В3). В качестве подтверждающих доп критериев я приведу статистику и ранжирование по двум другим видам эффективности — это операционная рентабельность бизнеса (ebit/sales) и чистая рентабельность продаж (return of sales)

C) Выгодная сделка. Как оценить выгодная эта сделка или нет? Я, для себя давно уже решил, что буду оценивать это как значение цена/стоимость. Нужна формализация! Хорошо. Ввожу ещё ряд критериев: С1 – цена/стоимость собственного капитала, С2 – цена/прибыль (обратный смысл чем ниже, тем лучше), С3 – стоимость запасов (ведь покупая мы НК как стратеги для нас это было бы очень важно)

D) Ну и наконец, устойчивость бизнеса в долгосрочной перспективе. Нет ни какого смысла покупать ручей, который стремительно иссыхает. Поэтому, я думаю, будет вполне справедливо прогресс в добыче расценивать как некий повышающий коэффициент всех набранных балов, а падающую добычу расценивать как понижающий коэффициент (некую оценку рисков)

Думаю этого вполне достаточно. Теперь перечислю все компании, из которых производил отбор. Это: Роснефть, Газпромнефть, Лукойл, Славнефть, Удмуртнефть (СП Роснефти и китайцев), Башнефть, Татнефть, Слафнеть-Мегионнефтегаз, Сургутнефтегаз, Alliance Oil Company ltd. Я осознанно исключил Роснефть-Холдинг (бывший ТНК-ВР Холдинг) из настоящего отбора, так как считаю эту историю закрытой для миноритарного акционера, инвестирующего в долгосрочном периоде. У неё сейчас даже сайт не работает! (http://www.tnk-bp.ru/). Конечно, нельзя отрицать ряда спекуляций, которые могут возникнуть вокруг РХ. Так и первые дивиденды по итогам 2013 года, и новости о выкупе акций у миноритариев или конвертации их в акции материнской Роснефти, могут выступить драйверами для положительной или отрицательной переоценки этих акций. Но это всё спекулятивные истории, я же задался целью отобрать акции для инвестирования на долгосрочный период. Тем не менее, есть такие истории как Удмуртнефть. Считаю необходимым, разъяснить, почему я включил Удмуртнефть и Славнефть-Мегионнефтегаз в селекцию. Обе эти компании являются некими формами СП. Ни у кого нет квалифицированного контроля, а значит вероятность грубого ущемления прав миноритариев гораздо меньше, чем в такой истории как бывшая ТБХ (Роснефть-Холдинг)

Итак, приступаю. В Части первой две группы: группа А и группа В.

Тема первая – дивидендная доходность (А). Те, кто читал мой цикл статей с анализом полугодовой отчётности 2013 года, наверняка помнят, что я считал текущую дивидендную доходность как цену на дату анализа к планируемому дивиденду за 2013 год (планируемый дивиденд я приравнивал к значению дивиденда за 2012 год). Для настоящего расчёта беру цены закрытия в пятницу 13 сентября 2013 года. Расчёт приведён в графический вид – диаграмма

Рисунок Дивидендная доходность (А)

Выделю три группы. Группа 1 это доходность >10% (Славнефть-Мегионнефтегаз п.а., Славнефть-Мегионнефтегаз о.а., Удмуртнефть и Alliance Oil п.а.). Пройдусь по каждой: Мегионнефтегаз – высокая дивидендная доходность здесь только последние 2 года. Какая будет див доходность по итогам 2013 года пока остаётся для меня загадкой. Удмуртнефть торгуется на Борде, купить особых проблем не составляет. Alliance Oil п.а. купить практически не возможно, можно смело удалять из этого списка.

Группа 2 это доходность <10%, но >3.0% (Татнефть п.а., Сургутнефтегаз п.а., Газпромнефть, Лукойл, Татнефть о.а., Роснефть). Все инструменты ликвидны.

Группа 3 это доходность <3.0% (Башнефть п.а., Славнефть, Сургутнефтегаз о.а., Башнефть о.а.) Славнефть торгуется на Борде, всё остальное довольно ликвидно. Башнефть до последней выплаты была интересной дивидендой историей: высокие дивиденды + постоянный рост курсовой стоимости

В итоговую таблицу будут занесены вышеприведённые результаты по Группе А. перехожу к группе критериев В

Сначала анализ динамики собственного капитала (В1). Для сравнения компаний между собой я рассчитал CAGR (по ряду компаний получился период 2008-2012, по ряду компаний период 2010-2012) Equity. CAGR – это среднегодовой темп роста, в процентах. Результаты представлены на нижеприведённой диаграмме:

Рисунок CAGR Equity НК РФР (В1)

Высокие темпы роста: Alliance Oil, Роснефть, Удмуртнефть, Газпромнефть

Средние темпы роста: Лукойл, Татнефть, Сургутнефтегаз

Практически не растут: Мегионнефтегаз, Башнефть и Славнефть

Дальше, рентабельность собственного капитала ROAE:

Рисунок ROAE,% (В2)

Экстремальная доходность: Удмуртнефть

Высокая доходность: Башнефть, Газпромнефть, Татнефть, Роснефть, Мегионнефтегаз, Alliance Oil

Низкая доходность: Сургутнефтегаз, Лукойл, Славнефть

Дальше рентабельность рабочего капитала ROAСE:

Рисунок ROAСE,% (В3)

Экстремальная доходность: Удмуртнефть

Высокая доходность: Башнефть, Татнефть, Сургутнефтегаз, Газпромнефть, Лукойл, Мегионнефтегаз, Славнефть

Низкая доходность: Alliance Oil, Роснефть

Для понимания влияния структуры капитала на эти два показателя объясню на примере Роснефти.

В категорию компаний с высокой доходностью собственного капитала компания попала из-за высокого кредитного рычага, который она использует в своём финансировании. Не являясь высокорентабельным бизнесом на уровне операционной прибыли, Роснефть вынуждена оперировать огромными объёмами капитала, который она предпочитает формировать за счёт заимствований. Следовательно, сравнительно низкая доля СК в рабочем капитале позволяет ей получать высокий показатель ROAE

В итоговую таблицу будут занесены вышеприведённые результаты по Группе В

В следующей части этой статьи планирую проанализировать группы критериев С и D. И подвести итоги отбора

Продолжение следует…

Читайте на SMART-LAB:

Обновление терминала БКС: ускорение стакана и сохранение шаблонов рабочих столов

Мы продолжаем развивать терминал для более комфортной и быстрой торговли. В очередном обновлении — два заметных улучшения, которые экономят время, повышают персонализацию и помогают безопасно...

20.02.2026

Итоги первичных размещений ВДО и некоторых розничных выпусков на 20 февраля 2026 г.

Следите за нашими новостями в удобном формате: Telegram , Youtube , RuTube, Smart-lab , ВКонтакте , Сайт

20.02.2026

Софтлайн полностью погасил пятый выпуск облигаций

Друзья, рады сообщить, что сегодня мы полностью погасили выпуск облигаций серии 002Р-01 на сумму 6 млрд рублей. Все обязательства перед держателями облигаций SOFL выполнены в полном объеме и в...

20.02.2026

Россети Ленэнерго. Отчет об исполнении инвестпрограммы за Q4 2025г. Опасения оправдались - обесценение съело прибыль

Компания Россети Ленэнерго опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно за целый год):...

20.02.2026

спасибо!!!