25 июня 2013, 19:09

Оптимизация стратегии. Арбитраж волатильности.

Первоначальные условия были такими:

1.Таймфрейм 1 час.

2.Продажа опциона если его волатильность выше справедливой на Х процентов.

3.Справедливая волатильность равна волатильности из биржевой формулы расчета улыбки.

4.Страйк опциона Пут для продажи Центральный страйк минус 10000пунктов

5.Страйк опциона Колл для продажи Центральный страйк плюс 10000пунктов

6.Центральный страйк равен цене фьючерса за 30 дней до экспирации(округл) и не меняется до экспирации. Т.е. определен диапазон для работы.

7.Опционы месячные.

8.Закрытие позиции если цена опциона стала справедливой. (волатильность опциона равна или ниже волатильности биржевой)

9.Если фьючерс уходит ниже или выше выбранных страйков опционов для продажи белее чем на 2500 пунктов, то продавать их не надо, даже если они и переоценены.

10. Если позиция открыта (опцион продан), то если фьючерс уходит ниже или выше выбранных страйков опционов белее чем на 2500 пунктов, то позиция закрывается.

11.Дельта-хеджирование по рыночной дельте.

Часть первая по ссылке (http://smart-lab.ru/blog/124999.php).

Часть вторая.

Проделал небольшую работу по оптимизации.

1.Добавил в программу расчет комиссии. (20п – для опциона, 50п – для фьючерса)

2.Добавил фильтр – «не продавать дешевые опционы» (если дешевле 300п)

3.Добавил фильтр – «не ждать, если опционы дешевы» (если дешевле 25п то закрыть)

4.Добавил фильтр для дельта-хеджирования – «диапазон ±1» (продажа 1 фьючерса, если дельта <-1.6, покупка если >1,6. раньше было ±0,6 округлялось до 1).

5.Так как наибольший риск это риск при росте волатильности, которая, как правило, растет при падении, то проданных фьючерсов всегда больше на 1. (т.е. если дельта проданных опционов 25, то нейтралю дельту продав 26 фьючерсов).

Не буду подробно описывать, что и как получается после добавления каждого из фильтров, но могу сказать, что каждый из них понемногу улучшает конечную Эквити.

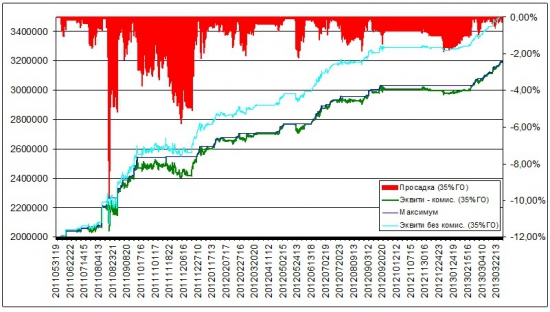

Расчет при 35% средств задействованных под ГО портфеля (без реинвестирования):

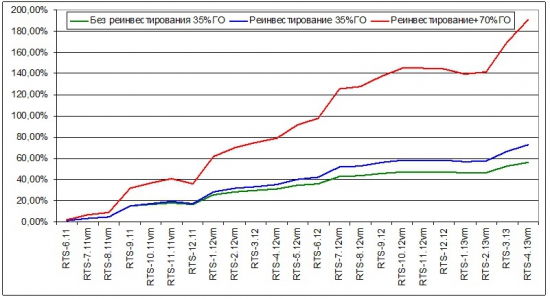

Т.к. максимальная просадка не превышает 10% и стратегия подразумевает выход их позиции при выходе цены из начального диапазона, (т.е. чаще всего это выход, до того как произошел рост волатильности при сильном движении цены), при котором резко повышается ГО, то возможно увеличение задействованных средств в позиции от капитала.

При задействованных 35% от капитала доходность 30% годовых при максимальной просадке 10%.

При задействованных 70% от капитала доходность 100% годовых при максимальной просадке 20%.

P.S.Риски каждый определяет для себя сам.

1.Таймфрейм 1 час.

2.Продажа опциона если его волатильность выше справедливой на Х процентов.

3.Справедливая волатильность равна волатильности из биржевой формулы расчета улыбки.

4.Страйк опциона Пут для продажи Центральный страйк минус 10000пунктов

5.Страйк опциона Колл для продажи Центральный страйк плюс 10000пунктов

6.Центральный страйк равен цене фьючерса за 30 дней до экспирации(округл) и не меняется до экспирации. Т.е. определен диапазон для работы.

7.Опционы месячные.

8.Закрытие позиции если цена опциона стала справедливой. (волатильность опциона равна или ниже волатильности биржевой)

9.Если фьючерс уходит ниже или выше выбранных страйков опционов для продажи белее чем на 2500 пунктов, то продавать их не надо, даже если они и переоценены.

10. Если позиция открыта (опцион продан), то если фьючерс уходит ниже или выше выбранных страйков опционов белее чем на 2500 пунктов, то позиция закрывается.

11.Дельта-хеджирование по рыночной дельте.

Часть первая по ссылке (http://smart-lab.ru/blog/124999.php).

Часть вторая.

Проделал небольшую работу по оптимизации.

1.Добавил в программу расчет комиссии. (20п – для опциона, 50п – для фьючерса)

2.Добавил фильтр – «не продавать дешевые опционы» (если дешевле 300п)

3.Добавил фильтр – «не ждать, если опционы дешевы» (если дешевле 25п то закрыть)

4.Добавил фильтр для дельта-хеджирования – «диапазон ±1» (продажа 1 фьючерса, если дельта <-1.6, покупка если >1,6. раньше было ±0,6 округлялось до 1).

5.Так как наибольший риск это риск при росте волатильности, которая, как правило, растет при падении, то проданных фьючерсов всегда больше на 1. (т.е. если дельта проданных опционов 25, то нейтралю дельту продав 26 фьючерсов).

Не буду подробно описывать, что и как получается после добавления каждого из фильтров, но могу сказать, что каждый из них понемногу улучшает конечную Эквити.

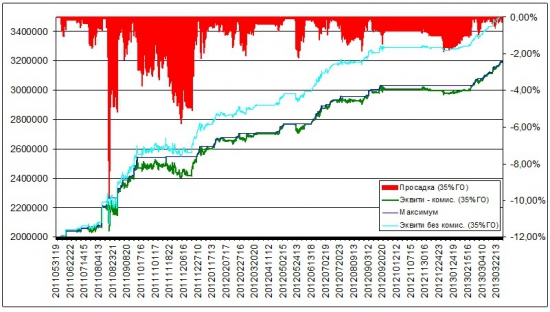

Расчет при 35% средств задействованных под ГО портфеля (без реинвестирования):

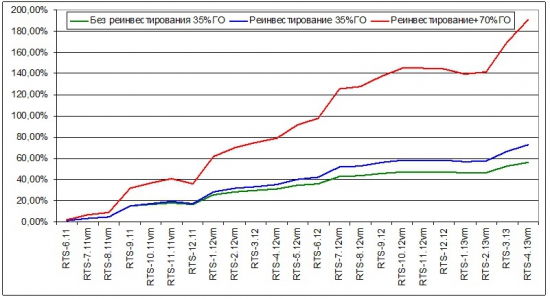

Т.к. максимальная просадка не превышает 10% и стратегия подразумевает выход их позиции при выходе цены из начального диапазона, (т.е. чаще всего это выход, до того как произошел рост волатильности при сильном движении цены), при котором резко повышается ГО, то возможно увеличение задействованных средств в позиции от капитала.

При задействованных 35% от капитала доходность 30% годовых при максимальной просадке 10%.

При задействованных 70% от капитала доходность 100% годовых при максимальной просадке 20%.

P.S.Риски каждый определяет для себя сам.

43 Комментария

Yuri Chebotarev25 июня 2013, 19:13Подгонку под ответ вы сделали отменную. Можно на продажу выносить, лохи могут схавать.+3

Yuri Chebotarev25 июня 2013, 19:13Подгонку под ответ вы сделали отменную. Можно на продажу выносить, лохи могут схавать.+3 Микаелян Саро25 июня 2013, 19:34можно поинтересоваться как определили конечные цифры процентовки?0

Микаелян Саро25 июня 2013, 19:34можно поинтересоваться как определили конечные цифры процентовки?0 Алексей Каленкович25 июня 2013, 19:37арбитраж с вашей оценкой исторической волатильности? и только через продажу?0

Алексей Каленкович25 июня 2013, 19:37арбитраж с вашей оценкой исторической волатильности? и только через продажу?0 Ивлев Георгий25 июня 2013, 19:46а если дельта проданных опционов 10000, то продавать 10001 :D0

Ивлев Георгий25 июня 2013, 19:46а если дельта проданных опционов 10000, то продавать 10001 :D0

Читайте на SMART-LAB:

NAT.GAS: Газовый арбитраж на пороге взрыва — зажжет ли Европа американский хаб?

На европейских рынках котировки на природный газ (TTF) сегодня взлетели на 45%, превысив отметку €46/МВт·ч ($570 за 1000 м³). Европа критически зависит от танкеров из Катара, которые сейчас...

02.03.2026

Сегмент Non-Life RENI опубликовал отчетность по ОСБУ за 2025 год

Сегодня на e-disclosure.ru мы опубликовали отчетность ПАО «Группа Ренессанс Страхование» по ОСБУ за 12 месяцев 2025 года, которая включает в себя только наш бизнес по Non-Life. Операции по...

02.03.2026