21 мая 2013, 16:13

Энергетика РФ. Выбираем объекты для инвестирования Часть 9. Энергохолдинги - Русгидро глава первая

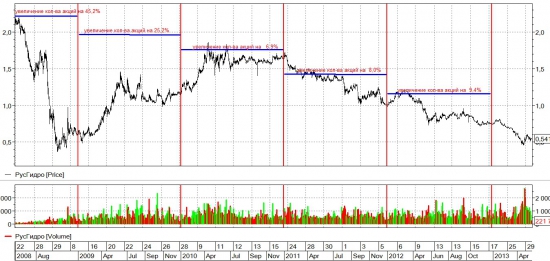

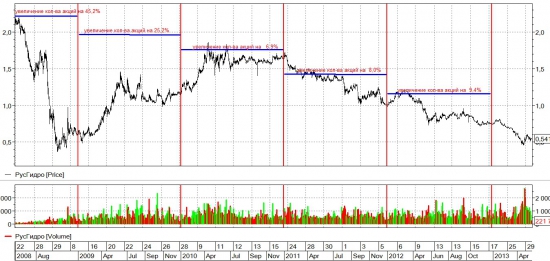

История РусГидро – это история сплошной, непрекращающейся допэмиссии акций:

2006 год увеличение кол-ва акций на 16,8% — 121 414 115 000;

2007 год увеличение кол-ва акций на 22,3% — 148 502 176 000;

2008 год увеличение кол-ва акций на 45,2% — 215 648 425 000;

2009 год увеличение кол-ва акций на 25,2% — 269 965 430 802;

2010 год увеличение кол-ва акций на 6,9% – 288 695 430 802;

2011 год увеличение кол-ва акций на 8,0% - 290 302 702 379;

2012 год увеличение кол-ва акций на 9,4% — 317 637 520 094;

Итого увеличение количества акций за период 2006-2012 гг на 196 223 405 094 акций или на 161%!

Вот как это выглядит на графике курсовой динамики акций:

Рисунок График акций Русгидро

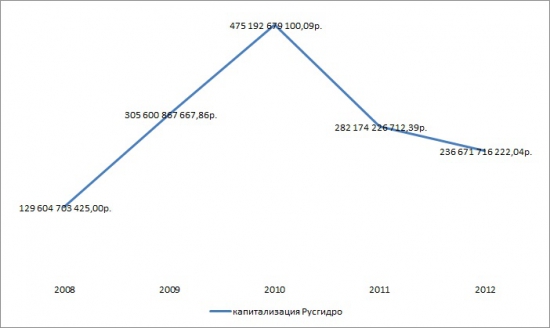

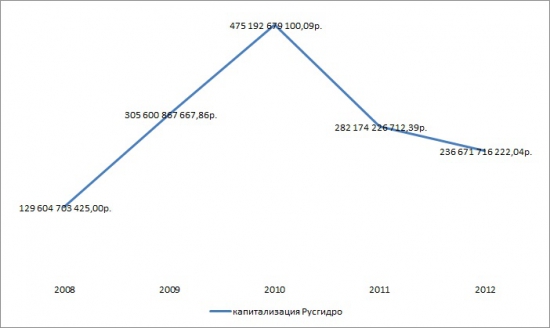

Рисунок Капитализация Русгидро

Кто бы что ни говорил, а на графике картинка ясная. Курс акций постоянно падает! И хотя львиную долю всех допэмиссий выкупало государство, запихивая в Русгидро всё что можно, как профильные для бизнеса активы, так и не профильные, но количество то акций в акционерном капитале становилось всё больше! Это приводит к размыванию такого показателя как EPS (прибыль, приходящуюся на каждую акцию).

Рисунок EPS2006-2012 гг.

Почему так происходит? Я склонен считать, что накачка активами и оплата этих активов с использованием допэмиссий акций Русгидро привела к разрушению внутренней стоимости компании. Моя версия заключается в следующем: активы, поглощаемые компанией в результате действия описанного выше:

А) не все однородны по своей экономической эффективности;

Б) требуют увеличения абсолютного размера задействованного капитала (здесь и оборотный капитал и капитальные затраты на поддержание активов, и капитальные затраты по инвест проектам, связанным с этими активами), а следовательно рост финансового долга

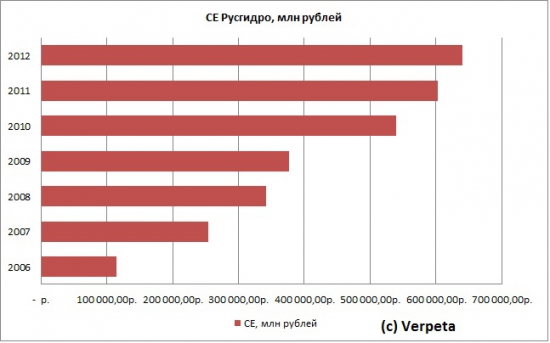

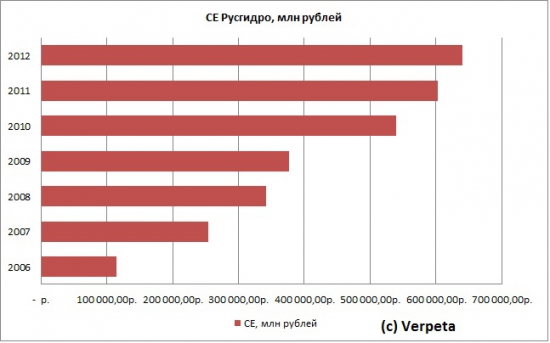

Как проверить мою версию? Первое – это рост средне задействованного (CE, capital employment) капитала за этот период, второе – эффективность этого капитала, отдача, т.е. рентабельность или сколько этот задействованный капитал сгенерил операционной прибыли относительно среднего за период значения CE – это показатель ROACE, третий — оценить затраты на капитал за этот период – показатель WACC.

Итак, задействованный капитал за период 2006-2012 года, представляю в виде таблицы и гистограммы:

Рисунок Таблица расчёта средне задейстованного капитала (СЕ) Русгидро 2006-2012 года

Рисунок задействованный капитал (СЕ) Русгидро 2006-2012 года

Первое подтверждение моей версии есть! Весь анализируемый период шёл рост capital employment. Поехали дальше, посмотрим эффективность этого процесса:

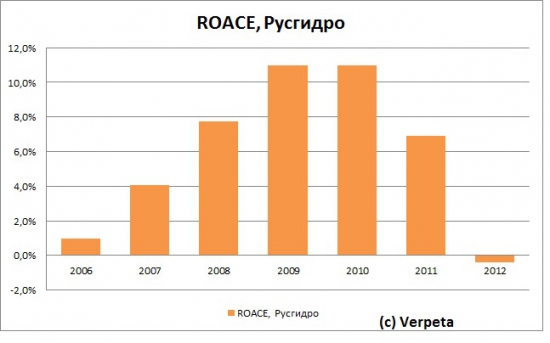

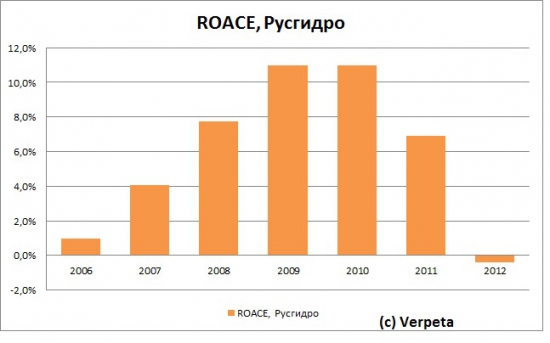

Рисунок ROACEРусгидро 2006-2012 года

Из этой гистограммы следует, что только в 2009 и 2010 году ROACE был 11%. Рентабельность капитала за 2012 год вообще была отрицательной! И если за период 2006-2009 года шёл рост этого значения, то за период 2010-2012 год произошёл резкий спад рентабельности. Наша корова надула бока, и если до того как эти бока надулись, корм шёл на пользу, то потом ей становилось только хуже от каждого кормления. Почему привожу пример с коровой? Потому что корова не испытывает чувство сытости и она будет есть до бесконечности, пока либо корм не закончится, либо не произойдёт разрыва кишечника. Не правда ли Русгидро напоминает корову?

Дальше. Нам нужно хотя бы оценочно посчитать такой показатель как WACC. Зачем он нам нужен? Для того, что б понять, а сколько стоит задействованный капитал? Какие затраты на деньги? Не буду углубляться в дебри, посчитаю просто:

финансовые расходы на обслуживание долга за 2012 год составили 6,458 млрд рублей, финансовый долг на конец 2012 года составил 141 035 млрд рублей, т.е. где-то 5%, так как долг всего лишь на конец периода и временную структуру долга мы опустили, то можем себя легко проверить посмотрев доходность облигаций Русгидро. Она составляет 7,966% к оферте в 2016 году. Возьмём среднее значаение между 5 и 8 – 6,5%. Доля финансового долга в структуре СЕ составляет 0,22 (дальше, поймёте для чего нам нужна доля)

теперь нужно посчитать ожидаемую доходность акции Русгидро. Среднее арифметическое значение доходности индекса ММВБ за 10 лет приблизительно 30%. НЕ БУДУ принципиально считать бету, так считаю её НЕ ПРАВИЛЬНЫМ термином в фин теории, возьму ожидаемую доходность акции Русгидро чуть меньше среднего арифметического значения доходности ММВБ, ну скажем 20%. Доля собственного капитала в структуре СЕ составляет 0,78.

Ну а теперь расчёт WACC. 0,22*0,065+0,78*0,2=0,1703 или 17,03%. Это стоимость капитала для Русгидро! А инвестирует под ??? (см таблицу). Т.е. с каждым годом Русгидро разрушает стоимость капитала, который в него проинвестировали инвесторы. И если, у государства нет задачи, становиться богаче от управления своими активами, то у нас с вами такая задача есть!

…продолжение следует

P.S. при написании этой статьи не один менеджер Русгидро не пострадал! … а жаль))

2006 год увеличение кол-ва акций на 16,8% — 121 414 115 000;

2007 год увеличение кол-ва акций на 22,3% — 148 502 176 000;

2008 год увеличение кол-ва акций на 45,2% — 215 648 425 000;

2009 год увеличение кол-ва акций на 25,2% — 269 965 430 802;

2010 год увеличение кол-ва акций на 6,9% – 288 695 430 802;

2011 год увеличение кол-ва акций на 8,0% - 290 302 702 379;

2012 год увеличение кол-ва акций на 9,4% — 317 637 520 094;

Итого увеличение количества акций за период 2006-2012 гг на 196 223 405 094 акций или на 161%!

Вот как это выглядит на графике курсовой динамики акций:

Рисунок График акций Русгидро

Рисунок Капитализация Русгидро

Кто бы что ни говорил, а на графике картинка ясная. Курс акций постоянно падает! И хотя львиную долю всех допэмиссий выкупало государство, запихивая в Русгидро всё что можно, как профильные для бизнеса активы, так и не профильные, но количество то акций в акционерном капитале становилось всё больше! Это приводит к размыванию такого показателя как EPS (прибыль, приходящуюся на каждую акцию).

Рисунок EPS2006-2012 гг.

Почему так происходит? Я склонен считать, что накачка активами и оплата этих активов с использованием допэмиссий акций Русгидро привела к разрушению внутренней стоимости компании. Моя версия заключается в следующем: активы, поглощаемые компанией в результате действия описанного выше:

А) не все однородны по своей экономической эффективности;

Б) требуют увеличения абсолютного размера задействованного капитала (здесь и оборотный капитал и капитальные затраты на поддержание активов, и капитальные затраты по инвест проектам, связанным с этими активами), а следовательно рост финансового долга

Как проверить мою версию? Первое – это рост средне задействованного (CE, capital employment) капитала за этот период, второе – эффективность этого капитала, отдача, т.е. рентабельность или сколько этот задействованный капитал сгенерил операционной прибыли относительно среднего за период значения CE – это показатель ROACE, третий — оценить затраты на капитал за этот период – показатель WACC.

Итак, задействованный капитал за период 2006-2012 года, представляю в виде таблицы и гистограммы:

Рисунок Таблица расчёта средне задейстованного капитала (СЕ) Русгидро 2006-2012 года

Рисунок задействованный капитал (СЕ) Русгидро 2006-2012 года

Первое подтверждение моей версии есть! Весь анализируемый период шёл рост capital employment. Поехали дальше, посмотрим эффективность этого процесса:

Рисунок ROACEРусгидро 2006-2012 года

Из этой гистограммы следует, что только в 2009 и 2010 году ROACE был 11%. Рентабельность капитала за 2012 год вообще была отрицательной! И если за период 2006-2009 года шёл рост этого значения, то за период 2010-2012 год произошёл резкий спад рентабельности. Наша корова надула бока, и если до того как эти бока надулись, корм шёл на пользу, то потом ей становилось только хуже от каждого кормления. Почему привожу пример с коровой? Потому что корова не испытывает чувство сытости и она будет есть до бесконечности, пока либо корм не закончится, либо не произойдёт разрыва кишечника. Не правда ли Русгидро напоминает корову?

Дальше. Нам нужно хотя бы оценочно посчитать такой показатель как WACC. Зачем он нам нужен? Для того, что б понять, а сколько стоит задействованный капитал? Какие затраты на деньги? Не буду углубляться в дебри, посчитаю просто:

финансовые расходы на обслуживание долга за 2012 год составили 6,458 млрд рублей, финансовый долг на конец 2012 года составил 141 035 млрд рублей, т.е. где-то 5%, так как долг всего лишь на конец периода и временную структуру долга мы опустили, то можем себя легко проверить посмотрев доходность облигаций Русгидро. Она составляет 7,966% к оферте в 2016 году. Возьмём среднее значаение между 5 и 8 – 6,5%. Доля финансового долга в структуре СЕ составляет 0,22 (дальше, поймёте для чего нам нужна доля)

теперь нужно посчитать ожидаемую доходность акции Русгидро. Среднее арифметическое значение доходности индекса ММВБ за 10 лет приблизительно 30%. НЕ БУДУ принципиально считать бету, так считаю её НЕ ПРАВИЛЬНЫМ термином в фин теории, возьму ожидаемую доходность акции Русгидро чуть меньше среднего арифметического значения доходности ММВБ, ну скажем 20%. Доля собственного капитала в структуре СЕ составляет 0,78.

Ну а теперь расчёт WACC. 0,22*0,065+0,78*0,2=0,1703 или 17,03%. Это стоимость капитала для Русгидро! А инвестирует под ??? (см таблицу). Т.е. с каждым годом Русгидро разрушает стоимость капитала, который в него проинвестировали инвесторы. И если, у государства нет задачи, становиться богаче от управления своими активами, то у нас с вами такая задача есть!

…продолжение следует

P.S. при написании этой статьи не один менеджер Русгидро не пострадал! … а жаль))

Читайте на SMART-LAB:

Мозговой штурм в офисе Мозговика. Что сегодня обсуждали?

Наш мозговой центр — Олег Кузьмичев, бороздит на яхте океанические просторы, поэтому качество штурма в офисе сегодня было хуже, чем обычно. Тем не менее, я в офисе и пора порадоваться свежими...

18:46

ИИ-кошмар Уолл-стрит ― иностранного капитала в США стало слишком много

Интерес глобальных инвесторов к бигтехам США остается сильным. Акции этих компаний тянут за собой ключевые биржевые индексы Уолл-стрит. Иностранный капитал активно заходит в бумаги, но это и...

17:48

ROACE за 2006 год — это 1%, 2007 год — это 4,1%, 2008 год — это 7,7% ну и т.д., если эту разницу между ROACE и WACC умножить на значение задействованного капитала по каждому периоду (берёшь считаешь разницу за каждый год и умножаешь на значение) в таблице Расчёт средне задействованного капитала, то получим сумму экономической прибыли (концепция EVA)в нашем случае убыток. ну например берём 2012 год: ROACE (-0,4%), WACC 17.03% получаем 17,43 со знаком минус (т.е. экономический убыток) умножаем -0,1743 на 589,3 млрд рублей и получаем 102 млрд рублей убытка для внутренней стоимости

Аналогия: мы говорим что мерседес плохой автомобиль, видя как на нем неумело ездит цирковой медведь — его даже запорожец обгоняет. Стоит поменять водителя на Шумахера и автомобиль будет первым на финише и ему будут все аплодировать.

Тоже самое в электросетях, кстати. Энергетика мега-дешевая.