Дефолты уничтожат ваш портфель

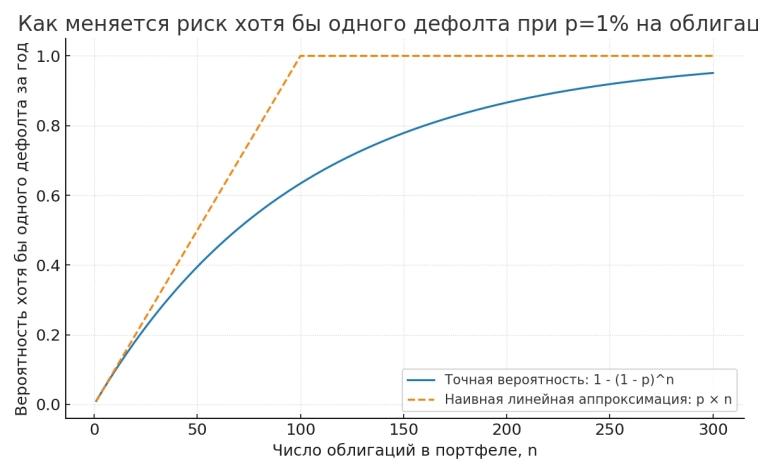

Возможно вы не знали, но чем больше в вашем портфеле различных облигаций, тем больше в нем белых и чёрных лебедей. Это связано с тем, что шансы событий для бумаг будут “складываться”. Возьмём к примеру дефолт (белый лебедь). Если его шанс 1%, то для портфеля из 10 бумаг — шанс будет 10%. Для 100 — ~63%. Для чёрного лебедя в портфеле математика та же.

А ещё все компании связаны между собой контрактами на поставку какого-либо продукта. А это значит, что одна дефолтная компания потянет за собой другие. То есть с каждой последующей бумагой шанс дефолта растёт быстрей, чем вы этого ожидаете. И 100% шанс поймать дефолт может быть достигнут при 50 бумагах.

Проблему таких зависимостей решает коэффициент Шарпа. Думаю вы про него слышали. Чем он больше, тем менее связаны бумаги в вашем портфеле, и на тем большие доли портфель может быть разбит.

Я всё это говорю к тому, что добавить в портфель 100 бумаг – это не диверсификация, а плацебо для успокоения. Диверсификация — это когда у вас в портфеле есть пять облигаций, пять акций, биткоин, золото, автоследование на акциях и фьючах, бизнес в России и Мексике или работа на трёх работах (ха-ха).

Допустим для простоты, что облигации не приносят дохода. Если Вы покупаете одну облигацию, Ваши ожидаемые потери составляют 1% от стоимости портфеля. Но у Вас большой риск — Вы потеряете либо всё сразу (пусть и с маленькой вероятностью), либо ничего. Если Вы купите миллиард облигаций, тот же самый капитал размажется по ним всем. В этом случае Вы почти наверное потеряете 1% от стоимости портфеля, без всяких «ожидаемых значений», но не более того. Ваш риск устранен, Вы точно знаете размер потерь, стандартное отклонение ожидаемой доходности портфеля в этом случае стремится к нулю.

Теперь, Вы размазываете весь миллион по очень большому числу облигаций (исследуем сразу предельный случай) Распределение дефолтов будет теперь биномиальное. Вы верно рассчитали вероятность того, что «хотя бы одна облигация» дефолтнет, но суть то не в этом. Если их очень много, это несущественная потеря вложенного капитала. Вам опять нужно рассчитать ожидаемую доходность и ст отклонение (т.е. риск и это риск не дефолта, а риск отклонения от ожидаемой доходности) По счастью ожидаемая доходность окажется такой-же — 18.8% (легко рассчитать по свойствам биномиального распределения) А вот стандартное отклонение будет исчезающе мало, потому что там в знаменателе будет sqrt(N) где N — количество облигаций разного типа. И вот что отсюда следует: мы благодаря диверсификации получили надежные 18.8% несмотря на то, что часть облигаций (общей стоимостью 1% от стоимости портфеля) обязательно дефолтнет. А в первом случае мы получаем крайне ненадежные (либо пан, либо пропал) те же 18.8% несмотря на то, что дефолт может произойти с малой вероятностью. Это и есть последствия диверсификации — мы уменьшаем риск неполучения ожидаемой доходности, сужаем распределение вокруг точки 18.8%.

Так что да, диверсификация работает и в облигациях, сильно снижая волатильность.