05 мая 2013, 23:48

Необходимость модернизации основных фондов США как возможная угроза ралли на рынке акций

Эта тема мало обсуждается в популярной финансовой прессе, т. к. рассуждать о состоянии мостов, железных дорог и водопроводных труб намного менее захватывающе, чем с умным видом сказать что-нибудь о политике ZIRP, swap-спредах или о Бене-вертолетчике. Однако, именно с этой стороны могут возникнуть долгосрочные последствия как для американской экономики в целом, так и для рынка акций.

Инфраструктура США находится в весьма плачевном состоянии. Согласно данным американской ассоциации гражданский инженеров (ASCE) Америке до 2020 г. дополнительно требуются 3.6 триллиона долларов на модернизацию инфраструктуры. Бывший мэр Филадельфии и экс-губернатор Пенсильвании Эдвард Рэнделл в своей последней статье указывает, что США за 8 лет скатились с 1-го места по конкурентноспособности инфраструктуры на 14-е и приводит много довольно-таки нелицеприятных фактов относительно реального физического состояния американских основных фондов.

Последние годы власти США занимались чем угодно, только не привлечением инвестиций в модернизацию и восстановление инфраструктуры. Хотя именно крупные инфраструктурные проекты закладывают основы устойчивого долгосрочного экономического роста и, кроме того, могут являться тем самым источником недостающих рабочих мест, создание которых так упорно (или лучше сказать — упорото?) пытается «простимулировать» ФРС надуванием банковских резервов. Но деньги, даже если их трогал сам Бен Шалом Бернанке, не могут создать рабочие места. У них нет ни рук, ни ног, ни головы. А вот правительство и частные бизнесы, которых оно может направленно к этому стимулировать — могут.

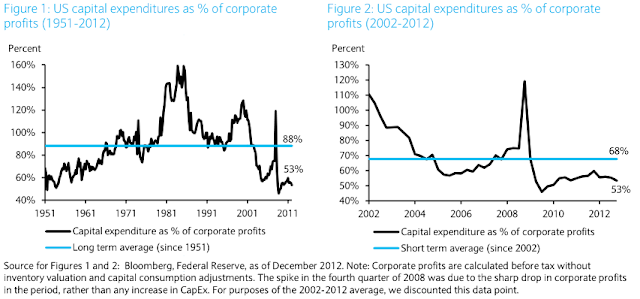

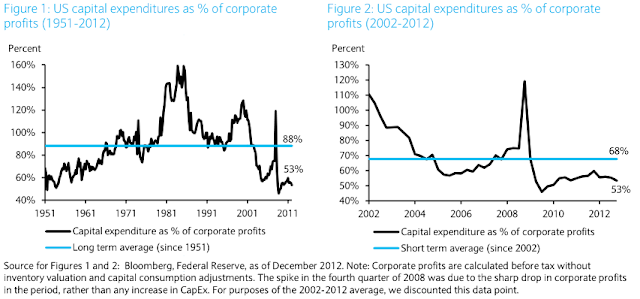

И вот с этого места — поподробней. Все имеющиеся данные говорят о том, что восстановление корпоративных прибылей последних (посткризисных) лет шло засчёт

а) сокращения издержек (компании резали косты, сокращали персонал, не увеличивали зарплаты или увеличивали их медленно)

б) резкого снижения капитальных затрат (что и вызвало знаменитый рост кэша на их счетах).

Вот несколько картинок по этому поводу из последнего обзора Barclay's на эту (и другие) темы (кстати интересный обзор у них получился — рекомендую):

По русски говоря, американские компании несколько лет занимаются прожиранием основных фондов (причем возможно оно началось ещё раньше кризиса). И — ооо — как это нам, россиянам — знакомо! Ведь у нас этим уже 20 лет занимается вся страна — эксплуатируя основные фонды, созданные ещё в СССР, до состояния, когда они попросту рассыпаются от ветхости.

Аналитики Barclays считают, что в ближайшее время компании США будут увеличивать капзатраты (а малый бизнес уже начал это делать) и указывают, что, вообще говоря, это в перспективе ведёт к увеличению прибылей. Однако, полностью соглашаясь с тем, что именно инвестиции являются истинным источником прибыли, я позволю себе не вполне разделить их оптимизм. Я считаю, что it depends. И вот почему:

1) Одно дело инвестировать в перспективные проекты, другое дело - вынужденное увеличение capex для модернизации основных фондов, которые больше попросту непригодны к использованию. Последний вариант может вовсе и не вести к росту прибыли, по крайней мере в краткосрочной перспективе. Кроме того:

2) Существуют исследования, показывающие, что реакция рынка на рост capex может быть не просто неоднозначной, но и вообще диаметрально противоположной. Например, вот в этой старой статье, опубликованной в журнале Banking and finance, Kee H. Chung, Peter Wright и Charlie Charoenwong эмпирически убедительно показывают, что реакция рынка на увеличение capex полностью зависит от того, считает ли рынок компанию способной делать прибыльные инвестиции или не считает. Для компаний с высоким коэффициентом Q Тобина (рассматривающимся как прокси на оценку инвестиционных возможностей фирмы) рост капзатрат трактуется рынком позитивно и приводит к росту их акций, а для компаний с низким Tobin's Q — наоборот, к падению.

(ну как тут не вспомнить наш любимый Газпром!)

и, наконец, существует ещё один фактор — тот, с которого я начал эти рассуждения.

3) Фактор необходимости широкой общегосударственной инфраструктурной модернизации. Правительство Обамы постоянно откладывает этот вопрос (несмотря на то, что инженеры и некоторые политики бьют тревогу), очевидно, будучи сильно увлечённым «проблемой госдолга». Но бесконечно откладывать его не получится. И придётся принимать решение. Каким это решение будет — трудно сказать. Теоретически, США могут сделать то же, что сделала Япония, получив некое «моральное оправдание» после Фукусимы — забить на госдолг, дефицит и начать увеличивать инфраструктурные расходы. Тем более, что и сами США уже имеют такой опыт — как рузвельтовский довоенный, так и послевоенный.

Но на практике, давление любителей поэкономить велико и долговая фобия слишком сильна, чтобы они пошли на такую вещь, мне кажется. В таком случае им придётся финансировать модернизацию увеличением налогов. Что, конечно, улучшит рынок труда, однако может подействовать как единовременный шок на прибыли и цены акций.

При этом, мне кажется, что российский сценарий, состоящий в резком падении эффективности расходов на подобные проекты, для США маловероятен, т. к. они фанатично преданы делу обеспечения эффективности и сосредоточены в первую очередь на извлечении прибыли.

Трудно сказать, когда все эти факторы начнут действовать и наступит «час Ч». Иногда он наступает драматично — как для японцев со взрывом АЭС на Фукусиме — иногда хватает мозгов не ждать, когда клюнет жареный петух.

Эта тема поднята мною для дискуссий.

------------------------------------------------------

karapuz-blog.blogspot.com

Инфраструктура США находится в весьма плачевном состоянии. Согласно данным американской ассоциации гражданский инженеров (ASCE) Америке до 2020 г. дополнительно требуются 3.6 триллиона долларов на модернизацию инфраструктуры. Бывший мэр Филадельфии и экс-губернатор Пенсильвании Эдвард Рэнделл в своей последней статье указывает, что США за 8 лет скатились с 1-го места по конкурентноспособности инфраструктуры на 14-е и приводит много довольно-таки нелицеприятных фактов относительно реального физического состояния американских основных фондов.

Последние годы власти США занимались чем угодно, только не привлечением инвестиций в модернизацию и восстановление инфраструктуры. Хотя именно крупные инфраструктурные проекты закладывают основы устойчивого долгосрочного экономического роста и, кроме того, могут являться тем самым источником недостающих рабочих мест, создание которых так упорно (или лучше сказать — упорото?) пытается «простимулировать» ФРС надуванием банковских резервов. Но деньги, даже если их трогал сам Бен Шалом Бернанке, не могут создать рабочие места. У них нет ни рук, ни ног, ни головы. А вот правительство и частные бизнесы, которых оно может направленно к этому стимулировать — могут.

И вот с этого места — поподробней. Все имеющиеся данные говорят о том, что восстановление корпоративных прибылей последних (посткризисных) лет шло засчёт

а) сокращения издержек (компании резали косты, сокращали персонал, не увеличивали зарплаты или увеличивали их медленно)

б) резкого снижения капитальных затрат (что и вызвало знаменитый рост кэша на их счетах).

Вот несколько картинок по этому поводу из последнего обзора Barclay's на эту (и другие) темы (кстати интересный обзор у них получился — рекомендую):

По русски говоря, американские компании несколько лет занимаются прожиранием основных фондов (причем возможно оно началось ещё раньше кризиса). И — ооо — как это нам, россиянам — знакомо! Ведь у нас этим уже 20 лет занимается вся страна — эксплуатируя основные фонды, созданные ещё в СССР, до состояния, когда они попросту рассыпаются от ветхости.

Аналитики Barclays считают, что в ближайшее время компании США будут увеличивать капзатраты (а малый бизнес уже начал это делать) и указывают, что, вообще говоря, это в перспективе ведёт к увеличению прибылей. Однако, полностью соглашаясь с тем, что именно инвестиции являются истинным источником прибыли, я позволю себе не вполне разделить их оптимизм. Я считаю, что it depends. И вот почему:

1) Одно дело инвестировать в перспективные проекты, другое дело - вынужденное увеличение capex для модернизации основных фондов, которые больше попросту непригодны к использованию. Последний вариант может вовсе и не вести к росту прибыли, по крайней мере в краткосрочной перспективе. Кроме того:

2) Существуют исследования, показывающие, что реакция рынка на рост capex может быть не просто неоднозначной, но и вообще диаметрально противоположной. Например, вот в этой старой статье, опубликованной в журнале Banking and finance, Kee H. Chung, Peter Wright и Charlie Charoenwong эмпирически убедительно показывают, что реакция рынка на увеличение capex полностью зависит от того, считает ли рынок компанию способной делать прибыльные инвестиции или не считает. Для компаний с высоким коэффициентом Q Тобина (рассматривающимся как прокси на оценку инвестиционных возможностей фирмы) рост капзатрат трактуется рынком позитивно и приводит к росту их акций, а для компаний с низким Tobin's Q — наоборот, к падению.

(ну как тут не вспомнить наш любимый Газпром!)

и, наконец, существует ещё один фактор — тот, с которого я начал эти рассуждения.

3) Фактор необходимости широкой общегосударственной инфраструктурной модернизации. Правительство Обамы постоянно откладывает этот вопрос (несмотря на то, что инженеры и некоторые политики бьют тревогу), очевидно, будучи сильно увлечённым «проблемой госдолга». Но бесконечно откладывать его не получится. И придётся принимать решение. Каким это решение будет — трудно сказать. Теоретически, США могут сделать то же, что сделала Япония, получив некое «моральное оправдание» после Фукусимы — забить на госдолг, дефицит и начать увеличивать инфраструктурные расходы. Тем более, что и сами США уже имеют такой опыт — как рузвельтовский довоенный, так и послевоенный.

Но на практике, давление любителей поэкономить велико и долговая фобия слишком сильна, чтобы они пошли на такую вещь, мне кажется. В таком случае им придётся финансировать модернизацию увеличением налогов. Что, конечно, улучшит рынок труда, однако может подействовать как единовременный шок на прибыли и цены акций.

При этом, мне кажется, что российский сценарий, состоящий в резком падении эффективности расходов на подобные проекты, для США маловероятен, т. к. они фанатично преданы делу обеспечения эффективности и сосредоточены в первую очередь на извлечении прибыли.

Трудно сказать, когда все эти факторы начнут действовать и наступит «час Ч». Иногда он наступает драматично — как для японцев со взрывом АЭС на Фукусиме — иногда хватает мозгов не ждать, когда клюнет жареный петух.

Эта тема поднята мною для дискуссий.

------------------------------------------------------

karapuz-blog.blogspot.com

Читайте на SMART-LAB:

EUR/GBP: Бетонный пол и медвежий капкан — покупатели готовят прорыв крепости?

Кросс-курс EUR/GBP изменил тактику: вместо немедленной реализации «бычьего флага» цена перешла к классическому ретесту. Котировки откатились к пробитой локальной нисходящей линии и одновременно...

19:29

Экспортёры в Индексе МосБирже. Кто выигрывает от более слабого рубля

Новости о вероятном ужесточении бюджетного правила уже привели к заметному ослаблению рубля. На этом фоне мы решили рассмотреть, кому в Индексе МосБиржи выгоден более слабый рубль и почему такие...

18:41

Тем более capex легко можно посчитать, а заодно и ROIC :)