А что так напряглись то все из-за прогнозов Sber CIB?

Меня удивило почему сегодня рынок так отреагировал на аналитику Зеленого как на Заботкина.

Я конечно понимаю, что с прогнозами в таком геополитическом хаосе сложно, но посмотрите прошлогодний, они там нигде не попали.

https://sbercib.ru/publication/strategiya-sbercib-investment-research-na-god?ysclid=m4invrvxxz349205515

Разводят туда-сюда перед экспирацией и заседанием ЦБ. В реальности всё зависит от СВО.

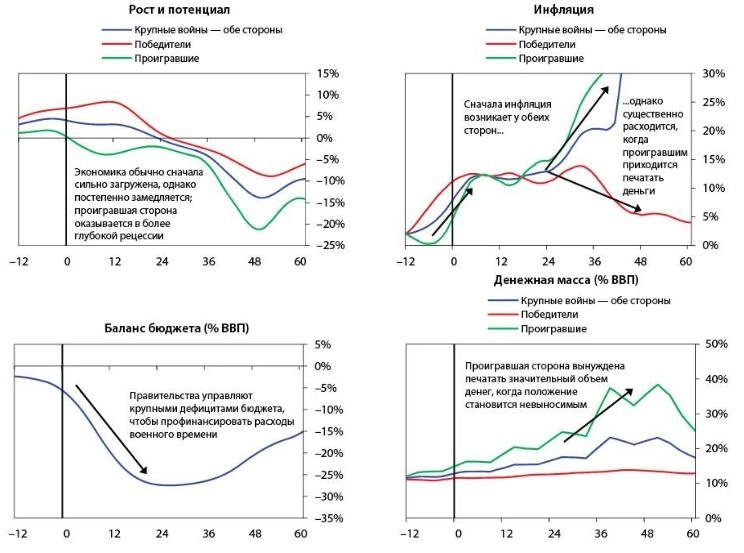

Вот графики из книги Рэя Далио «Большие долговые кризисы» особенности экономики военного времени. Главное не проиграть, рынки зависят от этого. Кстати она появилась в нормальном формате (не PDF) в Яндекс книгах. Рекомендую, очень крутое исследование.

Прошлогодние прогнозы Sber CIB прикладываю

Базовый сценарий для России

Центробанк проводит жесткую денежно-кредитную политику. Инфляция замедляется, однако и темпы роста экономики также снижаются. Высокие цены на нефть ($83/барр. за Urals) позволяют правительству свести бюджет с относительно небольшим дефицитом — на уровне 0,4 трлн руб. (0,2% ВВП), а положительное сальдо счета текущих операций составит $110 млрд.

ВВП России в базовом сценарии вырастет на 1,7%.

Курс рубля к доллару:

- в среднем за год — 90,

- минимальные значения — 90-95,

- на конец года и поквартально — 90.

Инфляция — 4,5% дек./дек.

- максимальная — 16%,

- на конец первого квартала — 16%,

- на конец второго квартала — 15%,

- на конец третьего квартала — 13%,

- на конец года — 11%,

- в среднем за год — 13,9%.

Снижение безрисковой доходности будет способствовать восстановлению и росту индекса Мосбиржи до 3500 пунктов на конец года. С учетом дивидендов полная доходность индекса за 2024 год может составить 21%.

Сценарий роста бюджетных расходов (рисковый)

Необходимость увеличить бюджетные расходы примерно на 3 трлн руб. приводит к ускорению роста экономики до 2,2%, однако и инфляция окажется выше, чем в базовом сценарии. Центробанк ужесточает денежно-кредитную политику, а дополнительное ослабление рубля позволяет еще больше сконцентрировать ресурсы в государственном секторе. Счет текущих операций в этом сценарии близок к базовому и составляет $100 млрд, поскольку импорт изменяется незначительно: его рост из-за возросшего спроса компенсируется более слабым рублем.

ВВП России в рисковом сценарии вырастет на 2,2%.

Курс рубля к доллару:

- в среднем за год — 100,

- минимальное значение — 105,

- на конец первого квартала — 95,

- на конец второго квартала — 105,

- на конец третьего квартала — 100,

- на конец года — 100.

Инфляция — 8% дек./дек.

Ключевая ставка:

- максимальная — 18%,

- на конец первого квартала — 18%,

- на конец второго квартала — 18%,

- на конец третьего квартала — 15%,

- на конец года — 13%,

- в среднем за год — 15,8%.

Коэффициент P/E Мосбиржи снизится до 4,5 из-за роста безрисковой доходности. Более высокий EPS будет способствовать росту индекса Мосбиржи до 3460 пунктов на конец года. Полная доходность индекса с учетом дивидендов может составить 20%.

«Жесткая посадка»

Этот сценарий похож на наиболее пессимистичный сценарий Центробанка. Банк России может затормозить инфляцию до целевых 4% или даже более низкого уровня. Однако это будет достигнуто за счет жесткой денежно-кредитной политики, которая может привести к спаду в экономике в первом полугодии 2024 года. Сальдо счета текущих операций окажется несколько выше, чем в базовом сценарии, за счет сокращения импорта — 6,9% ВВП, а баланс федерального бюджета будет отрицательным — -0,6%.

ВВП России вырастет на 0,5%.

Курс рубля к доллару:

- в среднем за год — 90,

- минимальное значение — 90-95,

- на конец года и поквартально — 90.

Инфляция — 3,5-4% дек./дек.

Ключевая ставка:

- максимальная — 18%,

- на конец первого квартала — 18%,

- на конец второго квартала — 16%,

- на конец третьего квартала — 15%,

- на конец года — 11%,

- в среднем за год — 15,2%.

Показатели макроэкономики России в рискованном сценарии (глобальная рецессия)

В случае рецессии первой целью макроэкономической политики будет поддержка финансовой стабильности. Это приведет к резкому росту ключевой ставки в начале кризиса. Такое решение поможет остановить ослабление рубля и снизить инфляцию. Дефицит бюджета вырастет до 5,4 трлн руб., или 3% ВВП, в основном за счет снижения нефтегазовых доходов и возможного предоставления временных льгот налогоплательщикам. Однако использование Фонда национального благосостояния (ФНБ) в рамках бюджетного правила позволит полностью выполнить бюджетные обязательства.

ВВП по итогам года снизится примерно на 1%.

Курс рубля к доллару:

- в среднем за год — 120,

- минимальное значение — 130,

- на конец первого квартала — 120,

- на конец второго квартала — 130,

- на конец третьего квартала — 110,

- на конец года — 110.

Инфляция — 8% дек./дек.

Ключевая ставка:

- максимальная — 20%,

- на конец первого квартала — 20%,

- на конец второго квартала — 20%,

- на конец третьего квартала — 18%,

- на конец года — 11%,

- в среднем за год — 17,2%

что и тогда такое работало?