04 декабря 2024, 21:02

🏦 Ренессанс: Простота, агрессия и расчёт. Как недооценённый страховой лидер помогает защитить портфель в период высокой ставки?

Инвестиционный портфель больше капитализации в 4 раза, агрессивная экспансия, ставка на будущее. Почему Ренессанс сегодня остаётся одной из самых недооценённых компаний?

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как защититься от повышения ключевой ставки", а также разобрал топ глупых ошибок инвесторов в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤️

Последний выпуск: 🌪️ Совкомбанк: когда «откровенность» не твое второе имя! Почему недосказал – это не значит наврал?

🎲#30. Под ребрами...

Когда речь заходит о страховании, многие до сих пор не воспринимают эту отрасль как что-то серьёзное и перспективное.

Но в течение всего кризиса на фондовом рынке Ренессанс показал себя лучше индекса в 2 раза. Сейчас тихо, но уверенно забирает себе долю рынка, превращаясь в ключевого игрока отрасли.

❗ Сейчас мне особенно нравятся компании, у которых нет многомиллиардных бюджетов. Это простой бизнес, который работает. Компания оценивается по разумным мультипликаторам, а главное – нет толпы эмоциональных «физиков», которые в последние дни уж очень любят нажимать кнопки «продать» и «купить», после выхода любой второсортной новости.

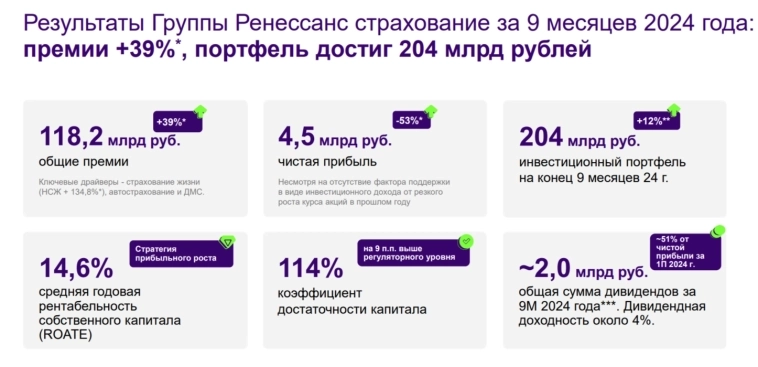

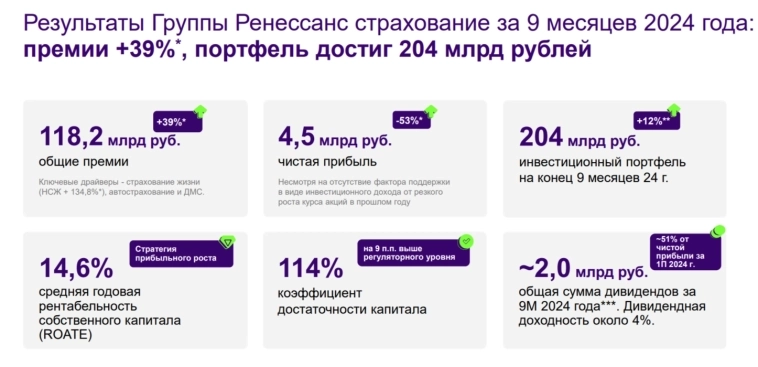

Недавно компания опубликовала отчёт за 9 месяцев 2024 года:

Ренессанс немного перемудрил с собственной стратегией и агрессивной переоценкой активов. Высокая база 2023 года с сильным ростом рынка обернулась падением в условиях строгой ДКП и непредсказуемой монетарной политики.

Теперь главный вопрос: почему такая вроде бы стабильная компания стоит так дешево?

Капитализация Ренессанса — всего 56 млрд рублей, тогда как его инвестиционный портфель — более 200 млрд.

Что сейчас делает компания❓

Ренессанс сейчас пытается показать гибкость своей стратегии в условиях кризиса и готовность адаптироваться к жёстким условиям в дальнейшем. Конечно, убыток пока остаётся «на бумаге», но мы по крайней мере знаем, на что рассчитывает менеджмент: как только будет информация о снижении ключевой ставки, прибыль сразу перекроет весь убыток.

Октябрь стал месяцем стратегических рывков. Ренессанс завершил две важные сделки, которые укрепляют его позиции на рынке:

Эти сделки укрепляют позиции компании в сегментах накопительного и инвестиционного страхования. Теперь главное, чтобы хватило ресурсов удержать такой портфель.

🤔 Для меня всё же Ренессанс — это не история про быстрые деньги. Это хорошая долгосрочная идея для тех, кто понимает, что рынок страхования в России только начинает развиваться, а $RENI станет как раз одним из главных бенефициаров будущего снижения ставки.

Если понравилось ставь — ♥, и подпишись, чтобы не упустить от меня что-то интересное!

На канале мы полностью разобрали Новатэк, Северсталь, Тинькофф и дали точки входа и докупа!Если интересно заходи 👇

t.me/+7nEaRXY91DM1NmEy

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как защититься от повышения ключевой ставки", а также разобрал топ глупых ошибок инвесторов в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤️

Последний выпуск: 🌪️ Совкомбанк: когда «откровенность» не твое второе имя! Почему недосказал – это не значит наврал?

🎲#30. Под ребрами...

Когда речь заходит о страховании, многие до сих пор не воспринимают эту отрасль как что-то серьёзное и перспективное.

Но в течение всего кризиса на фондовом рынке Ренессанс показал себя лучше индекса в 2 раза. Сейчас тихо, но уверенно забирает себе долю рынка, превращаясь в ключевого игрока отрасли.

❗ Сейчас мне особенно нравятся компании, у которых нет многомиллиардных бюджетов. Это простой бизнес, который работает. Компания оценивается по разумным мультипликаторам, а главное – нет толпы эмоциональных «физиков», которые в последние дни уж очень любят нажимать кнопки «продать» и «купить», после выхода любой второсортной новости.

Недавно компания опубликовала отчёт за 9 месяцев 2024 года:

- 🔼 Доходы от страховой деятельности выросли на 19% и составили 6,4 млрд руб.

- 🔼 Инвестиционный портфель увеличился на 12% до 204 млрд руб., что в четыре раза превышает капитализацию компании (56 млрд руб.)

- 🔼 Общие страховые премии выросли на 38,7 % год к году и достигли 118,2 млрд руб.

- 🔻 Доходы от инвестиций упали на 47%, составив 4,7 млрд руб.

- 🔻 Чистая прибыль сократилась на 53,2% до 4,5 млрд руб. Но с чем это связано?

Ренессанс немного перемудрил с собственной стратегией и агрессивной переоценкой активов. Высокая база 2023 года с сильным ростом рынка обернулась падением в условиях строгой ДКП и непредсказуемой монетарной политики.

🔧 Капитализация, которая пугает..

Теперь главный вопрос: почему такая вроде бы стабильная компания стоит так дешево?

Капитализация Ренессанса — всего 56 млрд рублей, тогда как его инвестиционный портфель — более 200 млрд.

Что сейчас делает компания❓

- 🔹 Переоценка активов. Корпоративные облигации, составлявшие значительную часть портфеля, обесценились на фоне высокой ставки. Сейчас компания уже уменьшила их долю до 37%, но эффект от этого станет заметен не сразу.

- 🔹 Ставка на стабильность и долгосрок. Увеличение доли ОФЗ до 17% и акций до 10 % — это попытка выиграть на будущем снижении ставки. Теперь остаётся ждать, когда её наконец-то начнут снижать.

Ренессанс сейчас пытается показать гибкость своей стратегии в условиях кризиса и готовность адаптироваться к жёстким условиям в дальнейшем. Конечно, убыток пока остаётся «на бумаге», но мы по крайней мере знаем, на что рассчитывает менеджмент: как только будет информация о снижении ключевой ставки, прибыль сразу перекроет весь убыток.

💥 M&A: Агрессивная экспансия в действие

Октябрь стал месяцем стратегических рывков. Ренессанс завершил две важные сделки, которые укрепляют его позиции на рынке:

- Портфель «ВСК — Линия жизни» (заменил дефис на длинное тире, так как требуется при обозначении диапазонов и уточнений) на сумму 12 млрд руб. перешёл под управление компании.

- Райффайзен Лайф с портфелем в 20 млрд руб. стал частью актива.

Эти сделки укрепляют позиции компании в сегментах накопительного и инвестиционного страхования. Теперь главное, чтобы хватило ресурсов удержать такой портфель.

🤔 Для меня всё же Ренессанс — это не история про быстрые деньги. Это хорошая долгосрочная идея для тех, кто понимает, что рынок страхования в России только начинает развиваться, а $RENI станет как раз одним из главных бенефициаров будущего снижения ставки.

Как думаете, страховой рынок в России будет перспективным, или нет?______

Если понравилось ставь — ♥, и подпишись, чтобы не упустить от меня что-то интересное!

На канале мы полностью разобрали Новатэк, Северсталь, Тинькофф и дали точки входа и докупа!Если интересно заходи 👇

t.me/+7nEaRXY91DM1NmEy

Читайте на SMART-LAB:

Amazon: картину роста ухудшат рекордные инвестиции в ИИ-инфраструктуру

Теперь клиенты БКС могут инвестировать в акции США и получать «дивиденды» без риска блокировки с помощью CFD. О возможностях продукта можно узнать здесь . → Открыть счет CFD У нас...

13.02.2026

Ключевые тезисы по итогам раскрытия финансовых результатов за 2025 г. и ожидания на 2026

☝️На днях мы опубликовали финансовые результаты по итогам 2025 г., а также провели коммуникацию с участниками рынка, в рамках которой обсудили наши текущие результаты и ситуацию в российской...

13.02.2026

Сейчас переоцененная к рынку