🚖Европлан: уже привлекательно?

или нет? разбираем свежую отчетность

---

Европлан триумфально вышел на рынок в марте. Почему триумфально?

•IPO прошло с оценкой ₽105 млрд руб. (и это второй❗выход на биржу)

Европлан уже торговался, но потом слился с активами ВСК и других компаний группы Сафмар и стал Сафмар Инвестициями, а потом SFI

•Европлан – лидер розничного лизинга

•растущий, очень большой, маржинальный рынок лизинга

📘Лизинг в одном слайде👀

😳Но есть и математические трюки

Пример: при покупке авто за 1 млн, ЛК возмещает НДС 20%, т.е. фактические вложения в лизинг 833 тыс., в то время как клиент платит за сумму долга с НДС. Вторая особенность в том, что ЛК берет кредит без НДС, а в лизинговом платеже (это услуга) он есть. За счет этого, маржа лизинга в сравнении с кредитом на пару процентов выше

Размещение прошло на отметке 875 руб за акцию. На IPO аллокация была минимальная и в первый день котировки доходили до 1070. И хоть потом снизились, долгое время были выше цен IPO. Мы провели опрос в канале и решили подождать. И не зря!

Сегодня акции ниже 600 рублей (на 32% ниже IPO). И честно говоря, лизинговый портфель Европлана один из лучших в лизинге:

— акцент на ликвидный транспорт и технику

— отличные бизнес-процессы от выдачи до изъятия и продажи (спасибо BaringVostok🤝)

Отчетность МСФО будет лишь в конце ноября, и впервые за долгое время, присматриваясь к акциями, мы смотрим РСБУ

❓Почему мы так делаем, хотя обычно не делаем?

Смотреть РСБУ в холдингах (например, Системе) – не имеет смысла. Это оболочка, которая не отражает активы, обязательства, выручку и прибыль холдинга. Это не консолидированная отчетность. Но Европлан не холдинг. Отличия с МСФО есть, но динамику увидим, т.к. это операционная компания

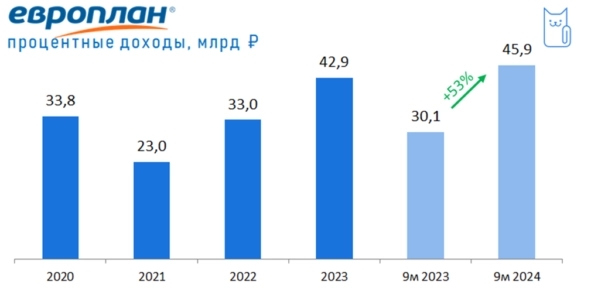

Рост по выручке (процентные доходы).

Но флэт по прибыли из-за устрашающего роста процентных расходов

При этом, прибыль есть, и она капитализируется, часть будет выплачена дивидендами.

Баланс чистый (нет непрофильных активов) и крепкий: лизинг зафондирован капиталом и долгом. Сроки поступлений лизинговых платежей и срока выплаты по долгам – синхронизированы. Это плюс

Мы впервые рассматриваем покупку акций с 2022 года

Нам нравится оценка 1 рубль цены за 1 рубль капитала. Сейчас капитализация 72 млрд, а капитал по МСФО 51 млрд. Мы ожидаем, что за второе полугодие компания заработает 10-12 млрд. чистой прибыли, и частью поделится с акционерами. Значит еще 10-15% и плановая оценка будет достигнута. Но 1 акцию мы купили уже сегодня. Чтобы болталась перед глазами.

🪧В тему IPO

В течение первого полугодия 2024 года на IPO вышло 10 компаний. Стало интересно, какой прогноз на 2025 и решили спросить у Поиска с Нейро. Получается, что даже высокие ставки и сложный рынок – не преграда для IPO. Ждем Балтийский лизинг

---

Спасибо, что читаете нас❤

Подписывайтесь, чтобы не пропустить новые выпуски!

igotosochi01 ноября 2024, 08:07почему только 1 акцию? остальные деньги куда?+1

igotosochi01 ноября 2024, 08:07почему только 1 акцию? остальные деньги куда?+1 AlexW301 ноября 2024, 08:42следующий год тяжелый для лизинга. резервы, ставки, все дела. повалятся дальше+1

AlexW301 ноября 2024, 08:42следующий год тяжелый для лизинга. резервы, ставки, все дела. повалятся дальше+1 Mars01 ноября 2024, 09:10Крупнейшие лизинговые компании России зафиксировали рост объемов изъятия спецтехники из лизинга на фоне сложностей с обслуживанием лизинговых договоров. РБК0

Mars01 ноября 2024, 09:10Крупнейшие лизинговые компании России зафиксировали рост объемов изъятия спецтехники из лизинга на фоне сложностей с обслуживанием лизинговых договоров. РБК0 dividends, yeah!01 ноября 2024, 10:57нефть привлекательна0

dividends, yeah!01 ноября 2024, 10:57нефть привлекательна0