Ставка 21%: дефолты, флоатеры и бездонный RGBI

Ключевая ставка достигла того уровня, при котором рынок долга может столкнуться с растущим числом дефолтов. Инвесторы уже приступили к активной переоценке кредитных рисков. Что делать в такой ситуации, на какие бумаги обратить внимание, а какие обойти стороной?

Рекордная ставка со времен 1990-х

21% по ключевой ставке — это исторический максимум. Выше была лишь ее предшественница в 1990-е — ставка рефинансирования. Такой уровень означает, что наиболее надежные корпоративные заемщики теперь будут брать деньги в долг под 24–25% годовых. Это много даже для крупного и устойчивого бизнеса.

Эмитенты с более низким кредитным качеством на такую щедрость вообще рассчитывать не могут, да и большого запаса прочности для обслуживания дорогостоящего долга у них тоже нет.

Все это отражается в текущей динамике долгового рынка. Доходности облигаций малого и среднего бизнеса (их еще называют ВДО — высокодоходными облигациями) уже перевалили за 30%.

Снижаются даже флоатеры

Длительное время облигации с плавающим купоном оставались тихой гаванью. Но коррекция затронула даже этот островок стабильности. Из-за возросших кредитных рисков инвесторы могут покидать корпоративные флоатеры и перекладываться в фонды денежного рынка.

Давление на флоатеры может усилиться, если Минфин начнет агрессивно размещать на аукционах ОФЗ-ПК с хорошей скидкой. Такой риск имеется. Тогда ОФЗ-ПК по надежности и доходности будут привлекательнее выпусков корпоратов.

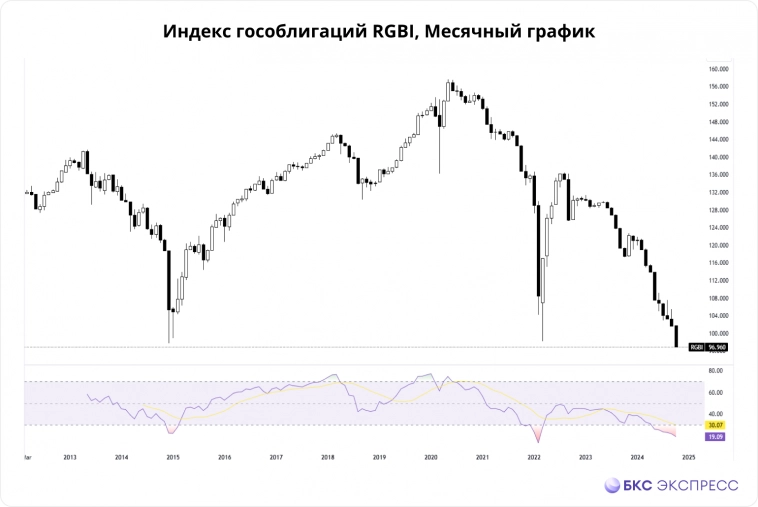

Бездонный RGBI

Индекс гособлигация RGBI обновил минимумы с 2009 г. Не исключено и дальнейшее повышение ключевой ставки — к 23%, и, соответственно, снижение индекса. По крайней мере, на такой сценарий указывает прогноз по средней ставке на этот год, а также жесткая риторика регулятора.

Тем не менее во второй половине следующего года ожидаем перехода ЦБ к снижению ставок, и его темпы могут быть достаточно значительными, что позволит заработать на росте длинных облигаций.

Волна дефолтов

В этом году дефолты по своим бондам допустили Завод КЭС, Ника, Фабрика Фаворит и Росгеология. Технические дефолты замечены у РКК, Кузины и Селлера.

С 2022 г. дефолты допустили: Калита, ИТК Оптима, ЭБИС, Главторг, Голдман Групп, ТД Мясничий, ОАЭ, ИС Петролеум.

Что их объединяет? Объем эмиссии ниже 2 млрд руб., отсутствие кредитного рейтинга или же рейтинг в диапазоне B—BB+.

Исключение — Росгеология. Объем эмиссии — 6 млрд, рейтинг — А-. Минифин обещал «оригинальное» решение вопроса с долгами эмитента, а опасения инвесторов уже влияют и на котировки других подобных госкомпаний.

Кто в зоне риска

Исторические данные рейтинговых агентств красноречиво указывают на повышенную вероятность дефолтов в конкретных рейтинговых группах.

Так, например, согласно исследованию Эксперт РА, явная зона риска сосредоточена в диапазоне от B- до BB+. Рейтинг ССС, как правило, выставляется постфактум, когда какое-то негативное событие уже с эмитентом произошло.

Проблема рейтингов как раз заключается в их запаздывании. Поэтому инвесторы в облигации с рейтингом категории B зачастую полагаются либо на собственную оперативную аналитику, либо на экспертизу управляющих при инвестировании через фонды.

Что делать для сокращения рисков

- При инвестировании во флоатеры выбирать эмитентов с максимальным кредитным качеством и коротким сроком до погашения.

- Если есть желание зафиксировать высокую доходность в облигациях второго эшелона и сектора МСП, то необходимо помнить о диверсификации.

- Усиление кредитных рисков заставляет нас быть более осмотрительными не только в вопросе подбора конкретных эмитентов, но и в мониторинге информации по ним. Если времени на мониторинг нет, то лучше перепоручить это занятие профессионалам и часть средств направить в фонды.

*Не является индивидуальной инвестиционной рекомендацией

myaucha30 октября 2024, 16:56То, что дефолты возможны — это понятно. Расскажите о корректном алгоритме действий, если такое событие произойдет. Что надо делать, чтобы взыскать долг с нерадивого эмитента?+1

myaucha30 октября 2024, 16:56То, что дефолты возможны — это понятно. Расскажите о корректном алгоритме действий, если такое событие произойдет. Что надо делать, чтобы взыскать долг с нерадивого эмитента?+1