24,25% на государственном лизинге. Свежие облигации: ГТЛК на размещении

Многие инвесторы воспринимают ГТЛК примерно как ОФЗ на максималках. Государственная Транспортная Лизинговая Компания полностью принадлежит государству и существует не ради фантастических бизнес-показателей, а для выполнения государственных льготных лизинговых программ. Посмотрим на её новый флоатер.

Что ещё по свежим флоатерам: Совкомбанк, Эталон, Делимобиль, Монополия, Рольф, Т-Финанс, Русал, Камаз, Whoosh. Дальше — больше, не пропустите.

Объём выпуска — несколько млрд рублей. 3 года. Ориентир купона: КС+3,25%. Без оферты, без амортизации. Купоны ежемесячные. Рейтинг AA- от АКРА (апрель 2024).

ГТЛК — целиком государственная специализированная лизинговая компания, ориентированная на предоставление услуг финансового и операционного лизинга преимущественно транспортных средств. Компания выступает как инструмент реализации государственной политики по развитию российской транспортной отрасли. Не как бизнес юнит. Не кэш-машина типа Сбера.

- Выпуск: ГТЛК 2Р06

- Объём: несколько млрд рублей (не определён)

- Начало размещения: ориентировочно 1–5 ноября (сбор заявок ориентировочно до 31 октября)

- Срок: 3 года

- Купонная доходность: до КС+3,25%

- Выплаты: 12 раз в год

- Оферта: нет

- Амортизация: нет

- Для квалов: нет

Почему ГТЛК? Государство всем заплатит?

Если коротко, то да, идея исключительно в этом. Как пишет даже агентство, рейтинг обусловлен (просто вчитайтесь в эту изящную формулировку) очень высокой вероятностью экстраординарной поддержки со стороны государства. Компания обладает высоким уровнем кредитоспособности в сравнении с другими эмитентами в РФ. В настоящее время занимает 2 место после Газпромбанк лизинга по объему лизингового портфеля. Является лидером в сегменте лизинга авиа, жд, водного и наземного транспорта, а также логистической инфраструктуры в части реализации государственных и национальных программ.

Итак, у нас тут очень высокая вероятность экстраординарной поддержки компании, а значит и держателей её долгов. Тем не менее, посмотрим на показатели. Но сначала вернёмся в 2022 год. ГТЛК по итогам 2022 года показала Чистый убыток 55,8 млрд рублей по МСФО — это максимальный убыток в её истории, который обусловлен введением блокирующих санкций со стороны США, ЕС и GB, в результате которых деятельность международной лизинговой платформы GTLK Global, на которую приходилось до трети от совокупной выручки и активы в размере порядка $4,6 млрд, была остановлена. Чистейшая боль на 11 баллов по десятибалльной шкале.

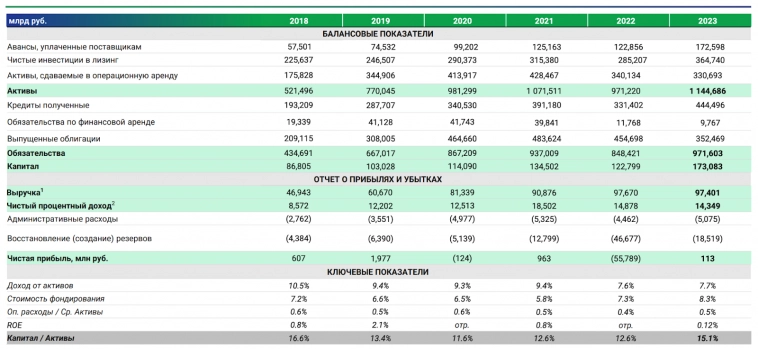

По итогам 2023 года ГТЛК является одним из лидеров по объёму лизингового портфеля в РФ и абсолютным лидером в ключевых для себя направлениях лизинга ж/д, авиа, водного и городского пассажирского транспорта. Даже есть небольшая Чистая прибыль в 0,1 млрд (убыток 55 млрд в 2022). ЧИЛ — 364 млрд (285 млрд в 2022). Активы — 1 144 млрд (971 млрд в 2022). Капитал — 173 млрд (122 млрд в 2022).

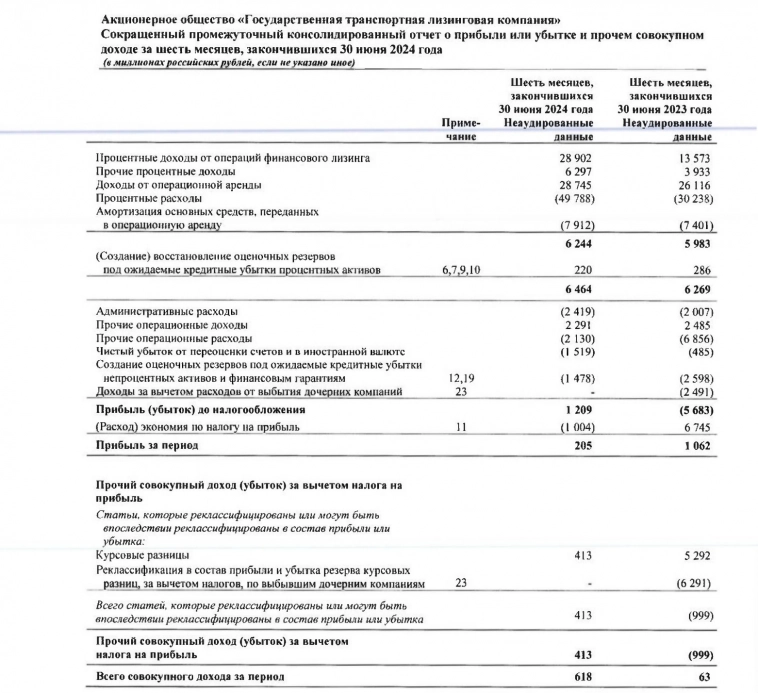

По МСФО за 1П2024 выручка составила 63,9 млрд рублей (+47% г/г), активы выросли до 1,2 трлн (+31% г/г), лизинговые активы увеличились до 960,1 млрд (+22% г/г), обязательства выросли с 971,603 млрд до 1 трлн. Чистая прибыль составила 205 млн (падение в 5,2 раза г/г). ЧИЛ 404 млрд рублей — снова рост.

Компания существует для выполнения льготных лизинговых программ государства, поэтому и сама живёт за счёт льгот. Постоянная докапитализация от нашего стола вашему столу, а в 2023 году ГТЛК даже получила льготный кредит от ФНБ. Исходя из объёма долгов и низкой эффективности бизнеса как бизнеса, докапитализация будет продолжаться и дальше. Если бы компания не была государственной, она бы и работала иначе, естественно. Лизинговый портфель ГТЛК растёт, пусть растут и наши инвестиционные портфели.

В настоящее время в обращении находятся 28 выпусков биржевых облигаций ГТЛК общим объёмом 202,9 млрд рублей, 47 классических выпусков на 158,8 млрд рублей, один биржевой выпуск на $150 млн, 5 классических выпусков на $1,3 млрд и биржевой выпуск на 200 млн юаней.

Если совсем уж утрировать, то все выпуски ГТЛК — это ОФЗ на максималках с рисками на ещё больших максималках. Я бы точно не сбрасывал со счетов существующие риски, но где их сейчас нет? Участвую немного. Кстати, для неквалов выпуск доступен (возможно, не у всех брокеров). Но непонятно пока с датами.

Подписывайтесь на мой телеграм-канал ↗ про инвестиции в облигации и дивидендные акции, финансы и недвижимость.

Большие ребята. Слишком большие чтобы упасть

Интересно под какой % ГТЛК даёт в лизинг самолёты, судна и машины, раз сама занимает под 24,25%?

Но облигации интересные, надо будет купить.