10 октября 2024, 14:44

Новые размещения облигаций.

💡Почему некоторые новые выпуски облигаций выглядят как что-то очень сомнительно?

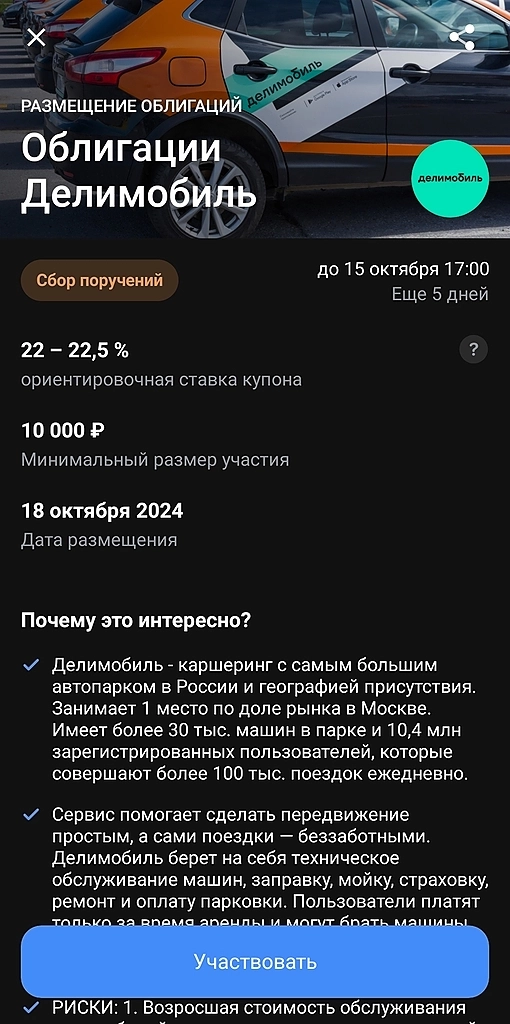

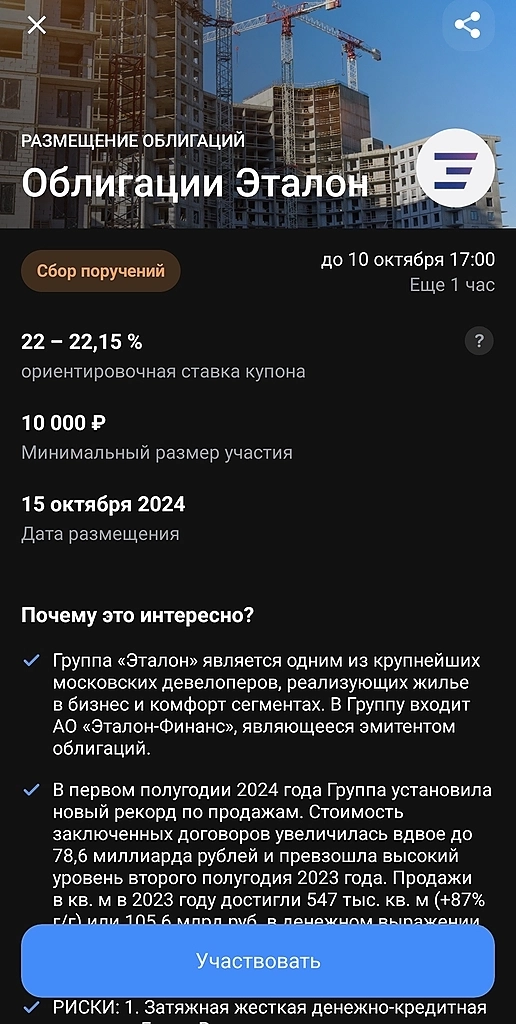

— Сейчас как раз есть 2 выпуска на размещении. Делимобиль и Эталон. Обе компании с приличными долгами.

Чистый долг/EBITDA у Делимобиля – 3,7.

А у Эталона так вообще это показатель около 6.

То есть этим компаниям нужно потратить минимум 3,7 – 6 лет только на то, чтобы закрыть свои текущие долги. Но и это не совсем так…

А так как, EBITDA — это аналитический показатель, равный объёму прибыли до вычета расходов по выплате процентов, налогов, износа и начисленной амортизации. То получается, что скорее всего срок выплаты всех долгов будет значительно больше.

Получается, что компании итак имеют большую долговую нагрузку и при этом продолжают увеличивать этот долг на рынке с высокой ключевой ставкой. Плюс ставку могут еще повысить.

При этом на рынке сейчас не самое лучшее время для застройщиков, льготные программы ипотеки сворачивают. Да и Делимобиль сейчас не в лучше форме, как мне кажется, компания очень сильно зависит от цен на автомобили и расходники, а цены пока только растут. Хотя Делимобиль выглядит немного лучше.

Участвовать в таких размещениях я пока не готов. Хотя менеджер из Т-инвестиций пишет, что всё норм и компании надёжнее надёжных).

А как вам новые размещения облигаций? Готовы участвовать?

#облигации #инвестиции

#эталон #делимобиль

— Сейчас как раз есть 2 выпуска на размещении. Делимобиль и Эталон. Обе компании с приличными долгами.

Чистый долг/EBITDA у Делимобиля – 3,7.

А у Эталона так вообще это показатель около 6.

То есть этим компаниям нужно потратить минимум 3,7 – 6 лет только на то, чтобы закрыть свои текущие долги. Но и это не совсем так…

А так как, EBITDA — это аналитический показатель, равный объёму прибыли до вычета расходов по выплате процентов, налогов, износа и начисленной амортизации. То получается, что скорее всего срок выплаты всех долгов будет значительно больше.

Получается, что компании итак имеют большую долговую нагрузку и при этом продолжают увеличивать этот долг на рынке с высокой ключевой ставкой. Плюс ставку могут еще повысить.

При этом на рынке сейчас не самое лучшее время для застройщиков, льготные программы ипотеки сворачивают. Да и Делимобиль сейчас не в лучше форме, как мне кажется, компания очень сильно зависит от цен на автомобили и расходники, а цены пока только растут. Хотя Делимобиль выглядит немного лучше.

Участвовать в таких размещениях я пока не готов. Хотя менеджер из Т-инвестиций пишет, что всё норм и компании надёжнее надёжных).

А как вам новые размещения облигаций? Готовы участвовать?

#облигации #инвестиции

#эталон #делимобиль

0 Комментариев

Читайте на SMART-LAB:

Как заработать на росте цен на удобрения

Дарья Фёдорова Конфликт на Ближнем Востоке и перекрытие Ормузского пролива вызвали ралли не только цен на нефть и газ, но также алюминий и азотные удобрения, которые производятся в регионе....

18:38

X5 проведёт вебкаст по результатам 2025 года

Друзья, всем привет! Рады пригласить вас на вебкаст, посвящённый финансовым результатам X5 за 2025 год. В ходе звонка мы подведём итоги 2025 года, расскажем о рыночных тенденциях и прогрессе Х5 в...

16:13