Про риски.

«Самый верный признак величия души – когда нет такой случайности, которая могла бы выбить человека из равновесия». Сенека. Философские трактаты (О гневе)

Когда речь идет о рисках, мы должны иметь в загашнике достаточно статистики по торговле, чтобы делать анализ и выбирать те модели и факторы, которые лучше подходят.

После анализа статистики, для каждых формализаций я буду знать данные по винрейту и Р/П

Напомню, что винрейт – это доля прибыльных сделок. Р/П – отношение риск/прибыль. Неважно какие были результаты торговли на начальном этапе, важно чтобы были данные для анализа.

Далее я получу различные показатели для моделей и факторы, которые обозначу 1,2,3,4 и т.д.

И, например, винрейт для 1 будет 50%, для 2 – 30%, для комбинации факторов 1,2,5 и 6 – 80%.Соответсвенно на основании этого я выберу наиболее оптимальный набор для торговой системы.

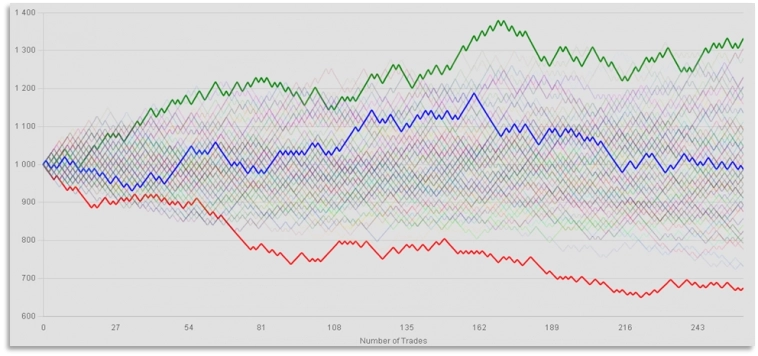

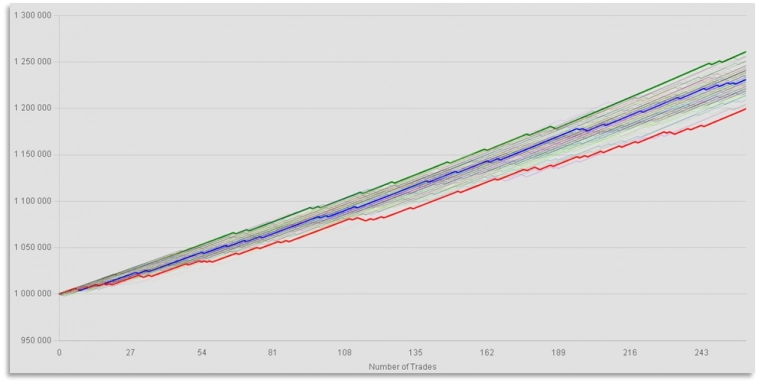

Ниже я приведу смоделированные данные эквити на основании различных показателей винрейта и Р/П за 260 сделок (число будних дней в году). Синим обозначено среднее значение моделирования.

Риск на сделку – 1%.

Винрейт 50%

Р/П=1/1:

Винрейт 50%

Р/П=1/1,5:

Винрейт 50%

Р/П = 1/2:

Винрейт 50%

Р/П = 1/3:

Р/П = 1/5:

Очевидно, что чем выше показатель риск/прибыль тем выше доходность торговли. Т.е нужно найти модели, которые дают такие показатели.

Такие модели с большим Р/П будут попадаться не очень часто, а с уменьшением винрейта их будет становиться больше - крупную рыбу поймать тяжелее.

Винрейт 25%

Р/П = 1/1:

Винрейт 25%

Р/П = 1/2:

Винрейт 25%

Р/П = 1/3:

Винрейт 25%

Р/П = 1/4:

Винрейт 25%

Р/П = 1/5:

Понятно, что при винрейте 25% прибыльных сделок мы будем в плюсе при отношении Р/П более 1/3.

В идеале, при торговле, в каждый момент времени, я должен, при взгляде на график, иметь понимание касательно потенциала каждого движения, вариантов исходов и их вероятности, на основании которых я приму решение о входе, об обьеме сделки и размерах тейка и стопа.

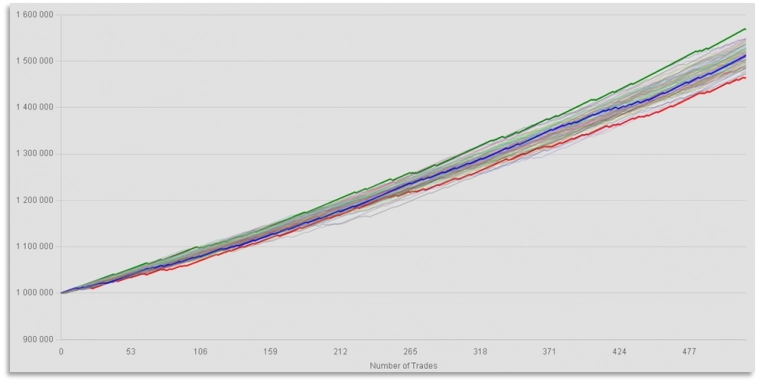

Далее, важный аспект, и как следствие, подчеркивание работы над психологическим качеством – это количество трейдов. Например имея вероятность 50 % и Р/П 1,5 после 260 сделок мы имеем следующий результат:

Видно средний рост (синяя линия), но также есть варианты, когда наш счет будет расти не так быстро.

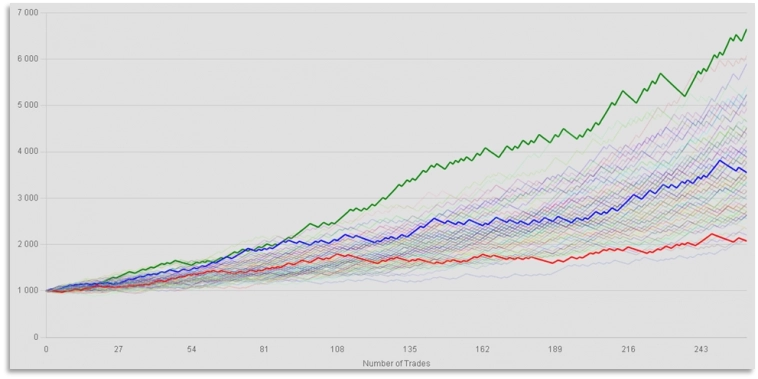

Увеличиваем период в 2 раза (520):

Результат более заметен, среднее значение находится на уровне 3000 (+200%).

Т.е. имея одни и те же параметры через 260 трейдов мы имеем +50%, а через 520 трейдов +200%.

Отсюда следующее необходимое качество – постоянство.

Можно спросить, зачем все эти графики – это добавление к вопросу дисциплины и самоконтроля.

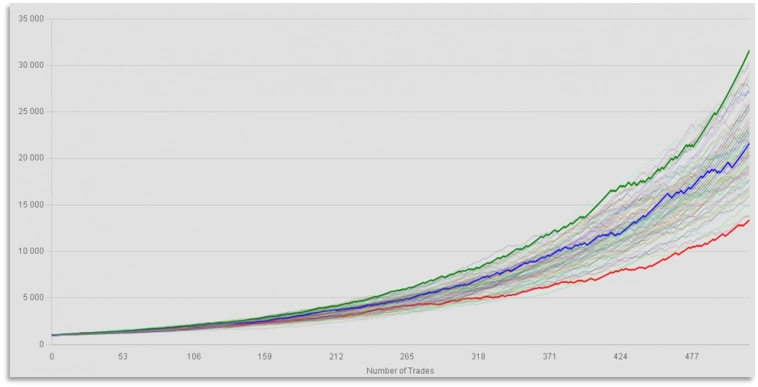

Далее, я должен понимать, что если отфильтровать торговлю до 1 сделки в день из всего набора сетапов и факторов, ее качество будет достигать винрейта более 80%.

260 сделок будет выглядеть таким образом, риск 1%. (400%):

520 сделок (20000%):

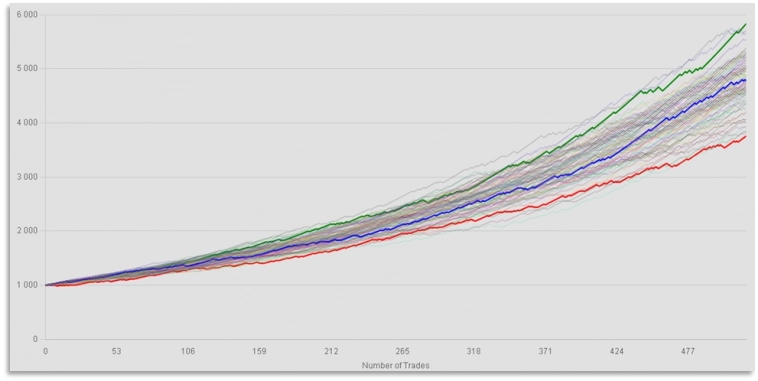

Уменьшаем риск до 0,5% (1/1) и 520 сделок. Результат как за 260 сделок и 1% на сделку:

Имея депо, скажем, 100к, риск 0,5%, винрейт 80% — результаты года (260 сделок) — +100к:

Далее, мы найдем больше возможностей взять маленький процент. Т.е. зависимость винрейта и процента в день будет обратно пропорциональна.

Скажем, имея цель в 0,1% в день при винрейте 80% и имея капитал 1млн результат будет следующим:

Почти аналогичен предыдущей картинке.

Но можно сказать, что винрейт таких сделок будет уже не менее 90%:

Получаем более стабильный и качественный результат.

2 года такой торговли. Очень стабильно.

Итак, стабильность – это тщательная избирательность с делках.

Соответсвенно, должен быть набор моделей и факторов из которых выбирать, и достаточно дисциплины и самоконтроля, чтобы соблюдать эту выборку.

« А если верно, тогда тот, кто желает быть счастливым, пусть приучает себя к воздержанности, пусть стремится к ней…» © Платон, Диалоги.

Соблюдать такое постоянство не просто. Но это скорее вопрос привычки, значит нужно работать над тем чтобы избавиться от вредных привычек и оставить только полезные.

Часто, анализируя историю, спрашиваю себя, зачем я сделал сегодня 20 сделок, если только 2 из них сделали весь результат и их я бы точно не пропустил, а остальные были сомнительные.

Графики виртуальной эквити это красиво и интересно, но нельзя забывать о рисках. Первое, о чем нужно подумать – это как не разориться.

И снова, имея весь набор статистики и параметров, я могу расчитать вероятность разорения при той или иной торговле.

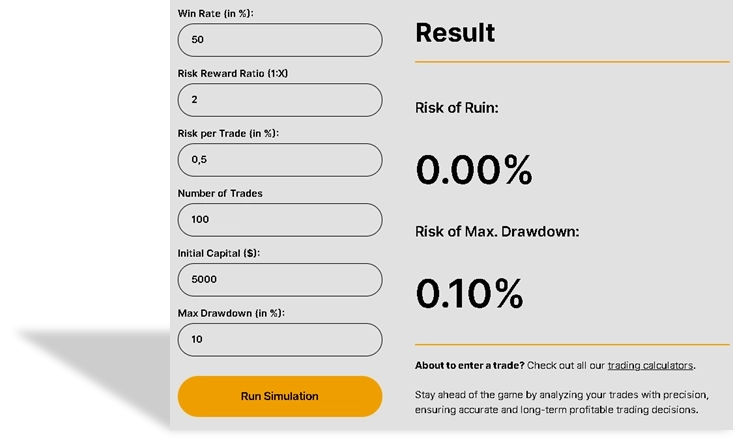

Например, если взять торговлю в проп фирме, с максимальной просадкой в 10% (после чего будет ликвидация счета) – я должен иметь ввиду, что:

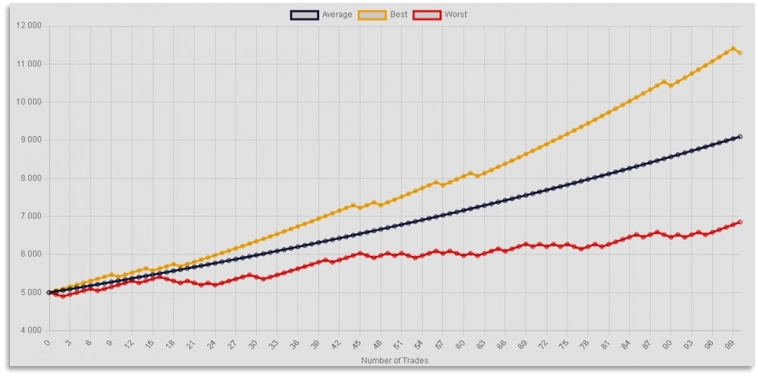

с параметрами — винрейт 50% и Р/П = ½ и риском 0,5% вероятность достичь максимальной просадки после 100 трейдов будет 0,1%. Это приемлемо (на графиках ниже представлены наилучший, наихудший, и средний исход при торговле с заданными параметрами, расчеты выполнены в калькуляторе https://market-bulls.com/forex-trading-calculators/):

Для счета в 5000 0,5% это 25$ — примерно 100 пунктов на EURUSD при обьеме 0,25 лота.

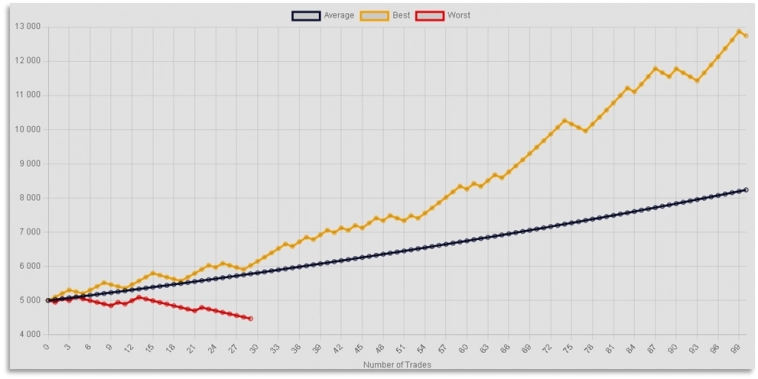

При риске в 1% вероятность максимальной просадки увеличится до 6.4%:

При увеличении риска в 2 раза (2%) показатель в 6% увеличивается до 65%!!!:

При должной избирательности и увеличения винрейта до 80%, Р/П = 1/1 и риске 1% вероятность достичь максимальной просадки стремится к 0:

При увеличении риска в 2 раза (2%) уже имеем 0,6%. Приемлемо.

При увеличении риска до 3% уже 15% .

При риске 4 % — 51% вероятности достичь максимальную просадку.

Вопрос соблюдения рисков очень важен, для торговли на пропе это будет всегда не более 1% на сделку. 2% для наиболее избирательных сетапов.

К вопросу про избирательность – это, естественно и набор технических сетапов, но также следует добавить время, психологическое состояние, настроение, концентрацию и т.д. У меня, например, есть закономерность – чем больше пауза между сделками, тем следующая сделка качественнее. Делай один хороший трейд, подожди, и снова сделай один хороший трейд…

И, как итог, основной вывод - постоянство – это ключ.

Данные по расчетам взяты с сайта

market-bulls.com/forex-trading-calculators/

будет желание, залетайте в телегу t.me/sktradingforex

Спасибо за внимание!

Диванный аналитик-практик04 октября 2024, 11:21Я пришел к выводу, что риск на сделку должен быть значительно выше. В этом вся суть прибыльной торговли. Минимизация риска-это топтание на месте.0

Диванный аналитик-практик04 октября 2024, 11:21Я пришел к выводу, что риск на сделку должен быть значительно выше. В этом вся суть прибыльной торговли. Минимизация риска-это топтание на месте.0