📣VK – будет ли свет в конце туннеля

В этой истории, как это часто бывает, появилось 2 лагеря:

⚪️ одни их считают VK недооцененным будущим бенефициаром ухода YouTube и Instagram;

⚫️ другие – не видят перспектив у компании от слова совсем.

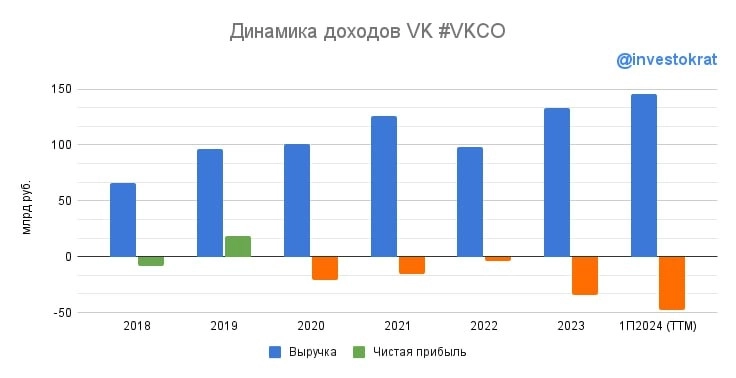

💸Мы все помним, что VK в прошлом году начала активно инвестировать в развитие узнаваемости своего бренда и новых сервисов, а также сделки M&A, в связи с чем рентабельность группы по EBITDA с положительных 7% в 1П23 превратилась в убыток 4,5% уже во 2П23.

☝️ К слову сказать, когда-то и у Яндекса #YDEX была похожая ситуация по ряду сервисов: Яндекс.Такси и Яндекс.Доставка. Это помогло ему занять свою долю на рынке и уже потом ее монетизировать, причем весьма успешно.

❓ Но сможет ли VK повторить подобный успех?

Для ответа на этот вопрос, нужно следить за действиями менеджмента и отчетами. О них сегодня и поговорим.

📝 VK опубликовала результаты за 1П24 по МСФО, с них и начнем.

📈 Выручка группы выросла г/г на 23%, до 70 млрд руб. Основной вклад в результат по-прежнему вносят социальные сети и контентные сервисы: 46 млрд руб. (66% от выручки). В этом сегменте рост г/г составил +23% и в основном за счет консолидации результатов проектов Дзен и Новости, купленных у Яндекса в сентябре 2023 года.

📈 Неплохие темпы роста показал сегмент Образование (+27% г/г, достигнув 9 млрд руб.). Но и тут без неорганического роста не обошлось. В частности, VK в 2023 году консолидировал платформу Учи.ру. Рост в категории сдерживается высокими ставками – платные курсы достаточно дорогие инередко приобретаются в кредит.

💡 Лучше всего себя проявил сегмент Технологии для бизнеса, дойдя до уровня 4,5 млрд руб. (+50% г/г). Основными драйверами роста направления стали облачные сервисы платформы VK Cloud и коммуникационные решения VK WorkSpace. Важно отметить, что второе полугодие для подобных услуг сезонно сильнее, как и для всех ИТ-направлений.

📉 Но картина меняется, если мы сравним 1 полугодие текущего года со 2 полугодием прошлого. Здесь мы уже видим снижение выручки VK на 7% п/п (с 75,5 млрд руб. во 2П23) по причине более умеренных инвестиций в бизнес. При этом важно, что динамика снижения выручки оказались существенно меньше, чем динамика расходов. Как результат – улучшение маржинальности по EBITDA п/п: (-1% в 1П24) против (-4,5% во 2П23).

Убыток по EBITDA в 1П24 составил (-0,7 млрд руб.) после (-3,4 млрд руб.) во 2П23. Из всех сегментов отрицательную маржу показали только Новые бизнес-направления (-12%), на которые в выручке приходится уже 16%. Важно отметить, что г/г по сегменту все же улучшение: в 1П23 маржа была -21%.

✔️ Как итог, заметно улучшение финансовых результатов. Уверен, что тренд продолжится и во 2П24. Это радует.

🏦 Но есть один фактор, который никак пока не дает поверить в инвест.идею покупки акций VK – это долг. На конец 1П24 чистый долг составил 152 млрд руб. С учетом убытка по EBITDA, долговая нагрузка компании оставляет далеко позади и Сегежу, и Русал и даже Мечел в его худшие годы. Более того, существенная доля портфеля компании – обслуживается по плавающим ставкам. А мы видим, куда эти ставки уже уплыли.

📌 Поэтому, какие бы не были мультипликаторы и перспективы VK в связи с замедлением YouTube, при текущих ставках я бы воздержался от инвестиций в акции компании до лучших времен.

#VKCO

❤️ Ваши лайки — лучшая мотивация для автора делать обзоры новых отчетов и эмитентов!

⚠️ Не является индивидуальной инвестиционной рекомендацией!

Следить за всеми моими обзорами и новостями в оперативном режиме: Telegram, Вконтакте, Дзен, Смартлаб