23 февраля 2013, 23:07

Будующая аллокация активов.

Текущий финансовый рынок, на мой взгляд, представляет собой не набор объектов рационального инвестирования, а скорее непрерывный набор возможностей " по впрыгиванию в уходящие поезда". Понятно, что если сесть не в ту «электричку», то: " а с платформы говорят, это город Ленинград"))).

Проблема в том, чтобы угадлать класс активов, который может расти и не пропустить безопасный ( наименее рисковый вход) вход. Опасность " предугаданного" входа заранее или на основе " многообещающей " инвест идеи, или того обстоятельства, что " дёшево, аж зубы ломит" состоит в том, что «пассажир» отправляется в самом лучшем случае в «тупик», а в худшем — " совсем не в ту сторону, на которую он расчитывал". Понятно дело, такая позиция объявляется позицией с «горизонтом», или просто стыдливо умалчивается. Это повседневная инвестиционная реальность. Удадать очень сложно. «Вскочить в поезд» ещё сложней, ибо высокая прогнозируемость сопровождается низкой текущей волатильностью ( тренд), «быстрым» " торговым" временем и минимальными объёмами. Поэтому, возможности вхождения в рынок при высокой прогнозируемости — минимальны. Наоборот, в случае больших объёмов, «медленного » «торгового » времени, постоянной текущей волатильности и, казалось бы, больших возможностей - локальная прогнозируемость стемительно уменьшается. В силу этих обстоятельств, как это не странно, в наше бурное время ценность среднесрочного анализа и прогноза стремительно повышается, вместе с ценностью так называемых «структурных» моделей, которые должны описывать «правильную» динамику. Вероятно, это тренд. Значимость разумных аналитических исследований и структурных представлений будет расти опережающими темпами ( по отношению к техническому анализу). Последний, как ему и положено, будет использоваться для непосредственного входа в рынок.

Недавно Дм. Шагардин опубликовал большой обзор по рынку золота.

Вне всякого сомнения( респект) это супер актуально, т.к. реально в золоте люди зависли в лонге очень крепко. Это как раз тот случай, когда вроде бы должно было «поехать», однако, не случилось. В обзоре разбирается почему. Мне представляется, что главная мысль, которой придерживается автор состоит в том, что золото — это такой " спасательный круг" для инвестиций в условиях падающих реальных процентных ставок. Мне представляется, что в ближайшем будующем, возможно, определяющим здесь будет является не разница в доходностях, например, 10 лет трежери ноут и CPI, а непосредственная динамика трежерей. Понятно, что описываемые примеры показывали рациональный выбор инвесторов в пользу золота в период когда доходность трежериз была относительна мала, а «ожидаемая» инфляция велика.

Мне представляется, что текущее негативное рыночное отношение к золоту связано не с реально отрицательными ( или почти отрицательными) ставками, а с ожиданием роста цен на трежериз. ( В совокупности с инфляцией, что приведёт к ещё более отрицательным ставкам — однако Крупняки не берут золото). Речь идёт именно об аллокации. Выборе наилучшей возможности!

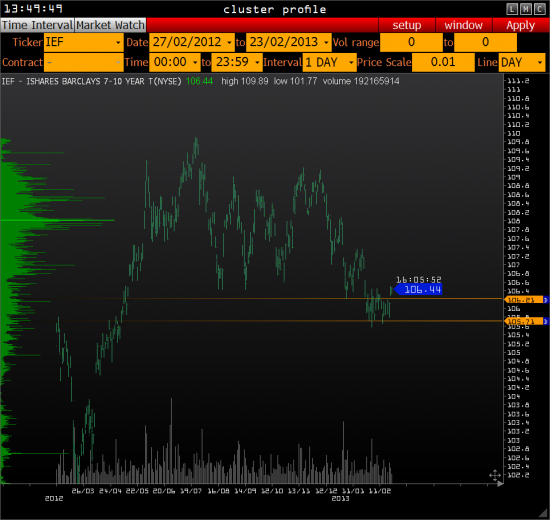

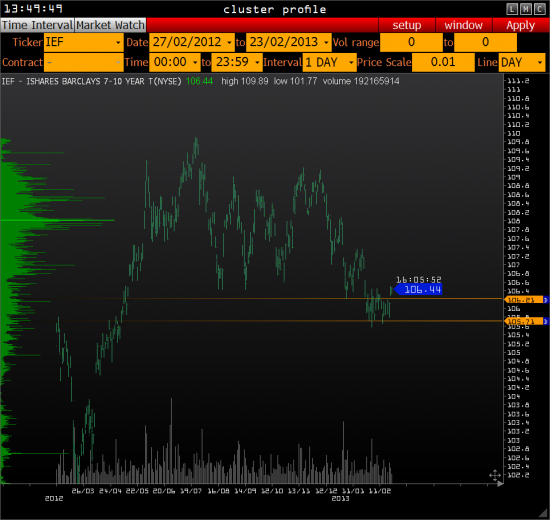

Ниже будут приведены аргументы в пользу предполагаемого сценария. Первый - это очередное накопление объёмов в трежериз и попытка выйти вверх на прошлой неделе:

Второе обстоятельство состоит в том, что игроки рыночной волатильностью накопили объёмы в VXX, что можно интерпретировать как глобальную покупку волатильности на S&P500. В настоящее время можно только говорить, что в конце недели появилась ясная покупка волы от низов, что сопровождалось резким заливом фьючерса на сипи к 1495. Число это понятно, не раз упоминалось во многих обзорах. Конечно, трендовое вниз продолжится оттуда. А в терминах волатильности VXX — выше отмеченного диапазона

Все эти обстоятельства вкупе с нерастущим золотом заставляют меня ожидать мощной аллокации активов в американские трежериз, что повлечёт за собой движение, сравнимое по масштабам с августом 11 и маем 12 года. Возможно, надо будет дождаться предстоящей экспирации в середине марта.

Проблема в том, чтобы угадлать класс активов, который может расти и не пропустить безопасный ( наименее рисковый вход) вход. Опасность " предугаданного" входа заранее или на основе " многообещающей " инвест идеи, или того обстоятельства, что " дёшево, аж зубы ломит" состоит в том, что «пассажир» отправляется в самом лучшем случае в «тупик», а в худшем — " совсем не в ту сторону, на которую он расчитывал". Понятно дело, такая позиция объявляется позицией с «горизонтом», или просто стыдливо умалчивается. Это повседневная инвестиционная реальность. Удадать очень сложно. «Вскочить в поезд» ещё сложней, ибо высокая прогнозируемость сопровождается низкой текущей волатильностью ( тренд), «быстрым» " торговым" временем и минимальными объёмами. Поэтому, возможности вхождения в рынок при высокой прогнозируемости — минимальны. Наоборот, в случае больших объёмов, «медленного » «торгового » времени, постоянной текущей волатильности и, казалось бы, больших возможностей - локальная прогнозируемость стемительно уменьшается. В силу этих обстоятельств, как это не странно, в наше бурное время ценность среднесрочного анализа и прогноза стремительно повышается, вместе с ценностью так называемых «структурных» моделей, которые должны описывать «правильную» динамику. Вероятно, это тренд. Значимость разумных аналитических исследований и структурных представлений будет расти опережающими темпами ( по отношению к техническому анализу). Последний, как ему и положено, будет использоваться для непосредственного входа в рынок.

Недавно Дм. Шагардин опубликовал большой обзор по рынку золота.

Вне всякого сомнения( респект) это супер актуально, т.к. реально в золоте люди зависли в лонге очень крепко. Это как раз тот случай, когда вроде бы должно было «поехать», однако, не случилось. В обзоре разбирается почему. Мне представляется, что главная мысль, которой придерживается автор состоит в том, что золото — это такой " спасательный круг" для инвестиций в условиях падающих реальных процентных ставок. Мне представляется, что в ближайшем будующем, возможно, определяющим здесь будет является не разница в доходностях, например, 10 лет трежери ноут и CPI, а непосредственная динамика трежерей. Понятно, что описываемые примеры показывали рациональный выбор инвесторов в пользу золота в период когда доходность трежериз была относительна мала, а «ожидаемая» инфляция велика.

Мне представляется, что текущее негативное рыночное отношение к золоту связано не с реально отрицательными ( или почти отрицательными) ставками, а с ожиданием роста цен на трежериз. ( В совокупности с инфляцией, что приведёт к ещё более отрицательным ставкам — однако Крупняки не берут золото). Речь идёт именно об аллокации. Выборе наилучшей возможности!

Ниже будут приведены аргументы в пользу предполагаемого сценария. Первый - это очередное накопление объёмов в трежериз и попытка выйти вверх на прошлой неделе:

Второе обстоятельство состоит в том, что игроки рыночной волатильностью накопили объёмы в VXX, что можно интерпретировать как глобальную покупку волатильности на S&P500. В настоящее время можно только говорить, что в конце недели появилась ясная покупка волы от низов, что сопровождалось резким заливом фьючерса на сипи к 1495. Число это понятно, не раз упоминалось во многих обзорах. Конечно, трендовое вниз продолжится оттуда. А в терминах волатильности VXX — выше отмеченного диапазона

Все эти обстоятельства вкупе с нерастущим золотом заставляют меня ожидать мощной аллокации активов в американские трежериз, что повлечёт за собой движение, сравнимое по масштабам с августом 11 и маем 12 года. Возможно, надо будет дождаться предстоящей экспирации в середине марта.

25 Комментариев

Андрей МУРМАНСК Чеберяченко23 февраля 2013, 23:12Сохранил в избранное, почитаю завтра)))0

Андрей МУРМАНСК Чеберяченко23 февраля 2013, 23:12Сохранил в избранное, почитаю завтра)))0 Johnny Tapia23 февраля 2013, 23:16мудис там чото намудил на выходных с великобританией0

Johnny Tapia23 февраля 2013, 23:16мудис там чото намудил на выходных с великобританией0 Johnny Tapia23 февраля 2013, 23:26куклы наверно знали, толпа знала ли вопрос.0

Johnny Tapia23 февраля 2013, 23:26куклы наверно знали, толпа знала ли вопрос.0 Андрей Приходько23 февраля 2013, 23:36Сип сверху протестировал уровень 1500 в качестве поддержки.РИ закрыл новогодний геп.Золото с серебром снижаются.Вождь предрекает падение в связи с уходом в облигации.Что еще нужно для роста фондового рынка?+1

Андрей Приходько23 февраля 2013, 23:36Сип сверху протестировал уровень 1500 в качестве поддержки.РИ закрыл новогодний геп.Золото с серебром снижаются.Вождь предрекает падение в связи с уходом в облигации.Что еще нужно для роста фондового рынка?+1

Читайте на SMART-LAB:

EUR/GBP: Бетонный пол и медвежий капкан — покупатели готовят прорыв крепости?

Кросс-курс EUR/GBP изменил тактику: вместо немедленной реализации «бычьего флага» цена перешла к классическому ретесту. Котировки откатились к пробитой локальной нисходящей линии и одновременно...

26.02.2026

2025: год адаптации и перестановки сил на рынке МФО

СРО «МиР» подвела результаты 2025 года на основе данных от крупнейших МФО, на которых приходится 80% рынка. Давайте посмотрим, что происходит. Тенденции IV квартала: Совокупный портфель...

26.02.2026