Мои инвестиционные стратегии: грааль найден

Сейчас мой основной портфель торгуется по 3-м инвестиционным стратегиям. Каждая из них в портфеле присутствует не просто так. У каждой из них совершенно разный подход и логика. И каждая из них построена после изучения стиля торговли/инвестирования разных людей и адаптирована под меня.

Три моих стратегии:

- Дивидендная — 45% от портфеля.

- Моментум — 45% от портфеля.

- Спекулятивная — 10% от портфеля.

Это наверное первая стратегия, которую я разработал. Есть такой трейдер Bull, который на ЛЧИ превратил 1 миллион в 50 миллионов. Я наверное целый год читал его посты, комментарии и пытался за счёт каких-то отрывков понять как он торгует. Сомневаюсь, что я начал торговать как он, но долгая работа с индикаторами помогла найти свою спекулятивную систему.

Эта стратегия торгуется на всю котлету, в ней нет диверсификации между акциями. Поэтому она рискованная и я выделяю на неё только 10% от портфеля. Она даёт мне внутреннее удовлетворение от того, что я быстро и много заработал. Но и не даёт бессмысленно рисковать. Значительную часть времени я просто сижу в облигациях.

Мне комфортно долгое время сидеть в облигациях, а потом за несколько месяцев резко увеличить счёт на каком-нибудь мощном тренде.

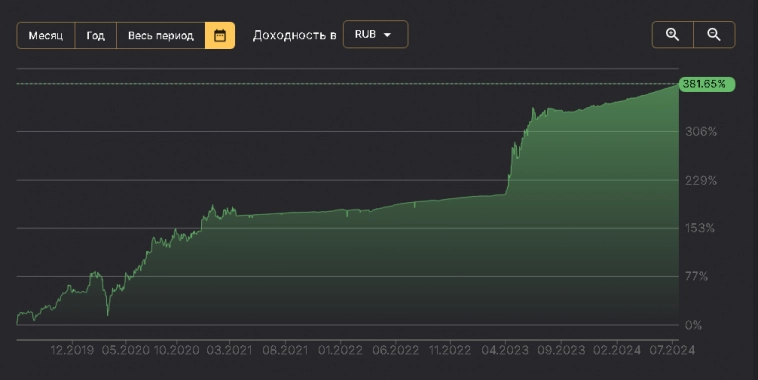

Доходность по годам:

- С конца июня 2019 до конца 2019 года — индекс +15,46%, стратегия +53,71%

- 2020 — индекс +15,13%, стратегия +84,16%

- 2021 — индекс +21,78%, стратегия +1,17%

- 2022 — индекс -37,26%, стратегия +7,41%

- 2023 — индекс +53,87%, стратегия +48,62%

- 2024 — индекс +4,49%, стратегия +6,8%

За 5 лет я заработал 382% — это 36,4% годовых. Ни одного убыточного года.

Автоследование:

МоментумЭто вторая стратегия, которую я разработал. Есть теория, что акции отобранные по моментуму растут выше рынка. Я взял один период, который был упомянут в каком-то посте, как рекомендуемый для российского рынка и протестировал эту стратегию за несколько лет. Тестировал вручную, поэтому это заняло тоже много времени. В результате увидел, что она работает и включил её в торговлю. Но проверяя другие трендовые стратегии, я заметил, что они имеют похожие результаты. Поэтому можно легко придумать и другую стратегию с аналогичной доходностью.

Торгуя этой стратегий я нахожусь всегда на 100% в акциях и в портфеле находятся самые сильнорастущие акции. Это мне помогает не переживать, что рынок будет расти без меня, а я буду в облигациях. Я тестировал варианты с переходом в облигации, но они работали хуже.

Доходность по годам:

- 2013 — индекс +6,32%, стратегия +10,59%

- 2014 — индекс -1,85%, стратегия +11,84%

- 2015 — индекс +32,27%, стратегия +28,1%

- 2016 — индекс +32,77%, стратегия +60,58%

- 2017 — индекс -0,19%, стратегия +16,05%

- 2018 — индекс +24,75%, стратегия +27,75%

- 2019 — индекс +39,1%, стратегия +23,75%

- 2020 — индекс +15,13%, стратегия +48,91%

- 2021 — индекс +21,78%, стратегия +58,85

- 2022 — индекс -37,26%, стратегия -39,39%

- 2023 — индекс +53,87%, стратегия +63,48%

- 2024 — индекс +4,49%, стратегия +5,85%

За 11 лет и 6 месяцев стратегия принесла 1058% прибыли. Это 23,6% годовых. Если взять последние 10 лет, то доходность будет 25,7% годовых.

Если сравнить лоб в лоб спекулятивную стратегию и моментум с июня 2019 года по текущий момент, то моментум дал 22,8% годовых, а спекулятивная стратегия 36,4% годовых при более гладком эквити.

Автоследование:

ДивиденднаяИдея этой стратегии пришла ко мне после прочтения блога roundabout.ru. Олег Клоченок писал, что закупается акциями по целевым ценам на коррекциях рынка. Я решил протестировать такой подход. А ещё сделал специальную таблицу, которая помогает мне выбрать лучшую акцию для покупки.

Эта стратегия психологически мне приятна тем, что я закупаюсь акциями по очень вкусным ценам, а потом могу получать высокие дивиденды по сравнению с ценой покупки акции и заработать хорошие проценты на росте цены. Купленные акции я держу 3 года. Закупаюсь только на падениях рынка. Точную доходность мне вручную подсчитать сложно, поэтому я даже специально из-за этого создал стратегию в Финам. Но думаю, что она будет примерно как и у двух других

В основном портфеле я закупаюсь по 1% от размера портфеля, а в автоследовании Комон и на дополнительных своих счетах я закупаюсь по 10% от портфеля.

Я использую именно эту стратегию на дополнительных счетах, так как она не очень критична к времени покупки. Если другие стратегии мне нужно ребалансировать в последний день месяца, то дивидендная стратегия может подождать и несколько дней и вполне возможно, что будет шанс закупиться даже по более лучшим ценам.

Автоследование:

ОблигационнаяЯ не выделяю под эту стратегию определённый процент портфеля. Я использую облигации, так как по моей спекулятивной и дивидендной стратегиям я не всегда нахожусь в акциях и появляется свободный кэш. По ней сложно подсчитать доходность, но по примерным подсчётам за последние 8 лет она принесла около 14,5% годовых. Индекс RGBITR за это время принёс 7,6% годовых.

ИтогиЕсли подытожить, то все эти стратегии подобраны не только по хорошей доходности. У них совершенно разный принцип, а кроме этого они перекрывают все мои психологические потребности на рынке: быть в акциях при тренде вверх, иметь свободный кэш для закупок на коррекциях, спекулятивно зайти на значительную часть капитала в мощный тренд, получать стабильный купонный доход.

Я веду блог «На пути к 30 миллионам!» с 2012 года, когда я ещё не заработал своего первого миллиона. В ежемесячных отчётах описаны все мои действия, которые я предпринимал, и мои мысли. При достижении каждого нового миллиона я пишу об этом пост. Также описываю все мои инвестиционные эксперименты и их результаты.