Завьялов Илья Николаевич про акции и облигаций.

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

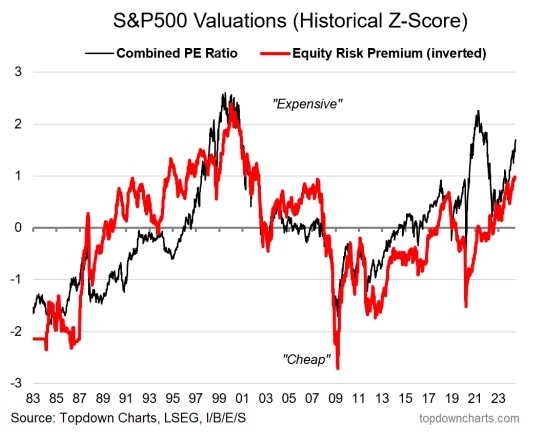

Оценки в США (технологический сектор) остаются дорогими, денежно-кредитная политика по-прежнему жесткая, хотя и с некоторым переходом к смягчению (или меньшему ужесточению), экономические данные смешанные (в целом, возможно, позитивные), настроения вернулись к избыточному оптимизму, технические показатели несколько перекуплены — хотя и на фоне нового и все более укореняющегося восходящего тренда. В целом можно сказать, что нужно быть готовым, иметь защитную позицию (+пересмотрите диверсификаторы!), но в то же время: уважайте бычье ценовое движение...

Оценки S&P 500

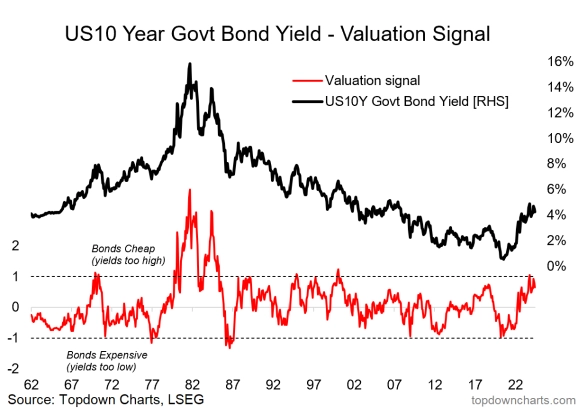

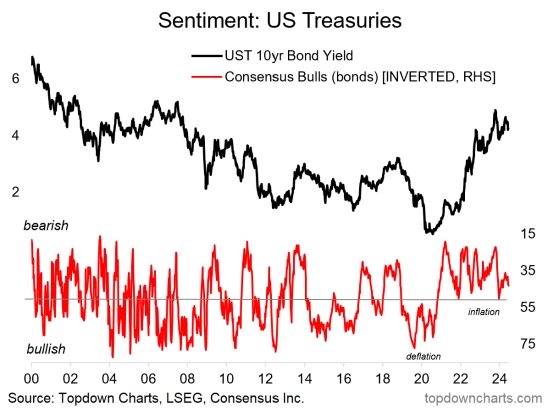

Что касается другой стороны таблицы «рост — защита», то государственные облигации, напротив, все еще остаются дешевыми (хотя макро/политика/технические факторы несколько неоднозначны). Настроения в основном медвежьи (середина недавнего диапазона), но, учитывая режимы настроений последних нескольких лет, для того чтобы доходность облигаций существенно снизилась, нам потребуется выйти из этого режима настроений, связанного с инфляционным риском.

Меня зовут Завьялов Илья Николаевич. Я предприниматель и увлекаюсь финансами. Добро пожаловать в мой блог.

Medium — medium.com/@IliaNicolaevichZavialov

Substack — ilianicolaevichzavialov.substack.com/

Сценарий совершенствования политики и «золотого» роста (приличный/оптимальный рост, но мягкая/ограниченная инфляция) может привести к снижению доходности, в противном случае «бычьи» облигации, вероятно, остаются лишь ставкой на дефляцию/рецессию (хеджирование).

Доходность 10-летних казнечейских облигаций и сигнал оценки

Настроения по облигациям

Между тем, риск «выше надолго» остается угрозой — особенно в сценарии риска ускорения… Но даже в сценарии совершенства политики: если номинальный рост останется высоким, а денежные ставки останутся на этих уровнях и существенно не снизятся, то доходность облигаций вполне может остаться высокой. Может возникнуть ситуация, когда облигации просто останутся в новом более высоком диапазоне; не будет ни быков, ни медведей.

Соотношение государственных облигаций к ВВП: G4

С точки зрения соотношения акций и облигаций, акции дорогие в целом, облигации дешевые в целом, а акции дорогие по сравнению с облигациями — это определяет перспективные ожидания риска/возможности. Вместе с тем, несмотря на то, что мы сталкиваемся с перспективой ускорения и оживления, есть также некоторые признаки того, что мы находимся на поздней стадии цикла, и опережающие индикаторы денежно-кредитной политики все еще указывают на замедление. Если вы получите традиционную рецессию, то это будет практически обязательным условием для того, чтобы облигации превзошли акции.

Относительные оценки акций против облигаций

Соотношение акций и облигаций и безработица

Виктория Иванова06 июля 2024, 13:13Хорошая информативная статья. Все подробно и понятно написано.0

Виктория Иванова06 июля 2024, 13:13Хорошая информативная статья. Все подробно и понятно написано.0