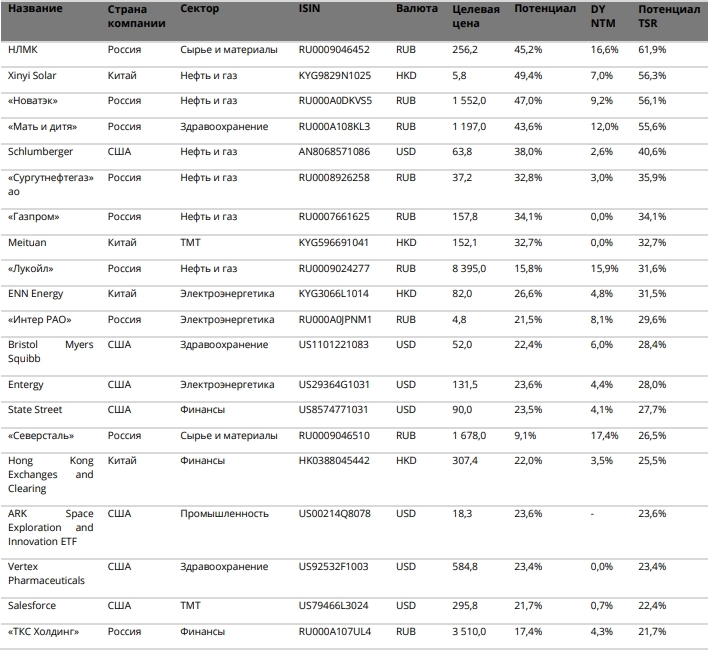

ТОП-20 акций от аналитиков "Финама" на третий квартал

Аналитики «Финама» подготовили стратегию на третий квартал, в которой представили лучшие инвестиционные идеи.

Сталевары «Северсталь» и НЛМК уже прошли свой раунд повышения фискальной нагрузки, и налоговая реформа затронет их меньше других предприятий сектора. Кроме того, они выиграют от роста цен на сталь в РФ. Они аккумулировали значительную подушку ликвидности, что позволит заработать от повышенных процентных ставок, и после двухлетней паузы снова платят дивиденды. По бумагам НЛМК, в частности, дивидендная доходность NTM, по нашим оценкам, может составить около 16%.

Xinyi Solar является ставкой на то, что в ближайшие годы темпы ввода солнечной генерации в Китае продолжат обновлять рекорды. При этом акции Xinyi Solar после недавней коррекции оцениваются всего в 5,2 EV/EBITDA 2024E — крайне скромное значение с учетом перспектив роста бизнеса и тренда на восстановление маржинальности.

На данный момент акции «Новатэка», по нашим оценкам, торгуются с мультипликатором P/E 2024E менее 6,0. Это значит, что из-за санкционного давления рынок почти не учитывает возможность реализации проектов «Арктик СПГ-2», «Обский СПГ» и «Мурманский СПГ», что, на наш взгляд, выглядит несправедливо на фоне наличия спроса на российский СПГ на рынках АТР и разработки собственных технологий по сжижению.

Источник: Reuters, ФГ «Финам»

Акции «Мать и дитя» после просадки на фоне дивидендной отсечки стали выглядеть существенно недооцененными с фундаментальной точки зрения. Долгосрочный восходящий тренд по бумаге все еще в силе. У компании вполне обнадеживающая динамика основных показателей, при этом неблагоприятная демографическая картина не оказывает заметного отрицательного воздействия на бизнес. Кроме того, у компании имеет место солидная чистая денежная позиция в размере 10,9 млрд руб. (18% капитализации), что является большим плюсом в условиях жесткой ДКП.

Schlumberger за счет высокой диверсификации бизнеса по регионам присутствия выигрывает от мирового тренда на недоинвестирование в нефтегазе и перехода к более труднодоступным запасам. На этом фоне компания наращивает финансовые результаты двузначными темпами, что позволяет Schlumberger постепенно сокращать долговую нагрузку и увеличивать выплаты акционерам.

Обыкновенные акции «Сургутнефтегаза» являются одними из бенефициаров более длительного периода высоких процентных ставок, так как около 30-40% кубышки размером 5,9 трлн руб. вложены в инструменты с рублевой доходностью. На этом фоне только по итогам I квартала «Сургутнефтегаз» получил почти 91 млрд руб. процентных доходов при общей прибыли в 269 млрд руб. Также выделяется почти рекордный дисконт обыкновенных акций к размеру кубышки.

«Газпром» на данный момент стоит заметно дешевле своих долей в «Газпром нефти», «Новатэке», «ГЭХе» и прочих неосновных активах. При этом главные риски в кейсе компании уже реализовались, и сейчас начинается постепенное восстановление. По нашим расчетам, на горизонте 7-9 лет «Газпром» сможет восстановить объемы бизнеса 2021 года за счет роста экспорта в Китай, Среднюю Азию, Иран и реализации СПГ-проектов.

Бизнес Meituan растет опережающими темпами в сравнении с другими бигтехами Китая. Несмотря на то, что конкурирующие сервисы доставки от Alibaba и JD.com активно развиваются, до уровня Meituan им пока не добраться, и в ближайшие несколько лет Meituan, вероятно, сохранит за собой статус лидера доставки по требованию. Помимо этого, компания развивает сервисы бронирования отелей, экскурсий и поездок, которые будут дополнительными драйверами роста на фоне восстановления спроса в китайской экономике. На фоне всего этого акция недооценена по сравнению с китайскими аналогами. Одним из драйверов роста может быть стимулирование фондового рынка властями Китая, которое активно ведется с января этого года.

На конец прошлого года «Лукойл» накопил на счетах более 1,2 трлн руб. (более 20% капитализации), что позволяет нефтянику выигрывать от повышенных процентных ставок. Если данные средства не будут использованы на выкуп нерезидентов с дисконтом, то дивиденд на горизонте 12 месяцев может составить около 1150 руб. на акцию (15,8% доходности). В то же время, если выкуп акций у нерезидентов с дисконтом все же состоится, то потенциальный дивиденд будет меньше, однако при погашении выкупленных акций и дисконте в 50% каждые выкупленные 2% будут увеличивать справедливую цену акций на 1%.

За I квартал 2024 года китайская коммунальная компания ENN Energy нарастила поставки электричества, тепла и пара на 29,4% и показала позитивную динамику в газовом бизнесе. При этом по форвардным мультипликаторам P/E и EV/EBITDA бумаги холдинга все еще стоят дешевле аналогов и сохраняют существенный потенциал роста.

В условиях жестокой денежно кредитной политики ЦБ РФ «Интер РАО» чувствует себя вполне комфортно: энергохолдинг сформировал внушительную чистую денежную позицию (508,4 млрд руб. или 123% от капитализации) и за I квартал 2024 года увеличил процентные доходы на 136% (г/г). Кроме того, платежи по ДМП-объектам на фоне высоких ставок ОФЗ достигли рекордных уровней, что также позитивно сказывается на показателях «Интер РАО».

Биофармацевтическая компания BristolMyers находится в центре внимания инвесторов в ожидании сентябрьского решения FDA по экспериментальному препарату для лечения шизофрении — эта перспективная разработка оказалась в арсенале компании благодаря приобретению фирмы Karuna.

Географическое положение предоставляет американской коммунальной компании Entergy существенные преимущества: за счет развития нефтехимической промышленности на побережье мексиканского залива продажи электроэнергии промышленным потребителям до 2028 года, вероятно, будут расти на 8-9% в год. Дешевая электроэнергия в южных штатах также привлекает бигтехов, и Entergy уже договорилась с Amazon AWS о будущих поставках электричества крупному ЦОД в Миссисипи.

На фоне продолжающегося роста мировой экономики и предстоящего начала смягчения монетарной политики в ведущих странах мы ожидаем сохранения достаточно благоприятной конъюнктуры на глобальных финансовых рынках, что продолжит поддерживать бизнес State Street (оказание депозитарных и инвестиционных услуг), учитывая сильный бренд и лидирующие позиции компании в мировой индустрии финансовых услуг.

В условиях высоких темпов роста китайской экономики, мягкой монетарной политики в Поднебесной и дешевизны китайских акций по мультипликаторам ждем постепенного возвращения интереса глобальных инвесторов к ним. И Hong Kong Exchanges and Clearing (HKEX), позволяющая иностранцам совершать операции с акциями компаний КНР, торгующимися как в Гонконге, так и на биржах материкового Китая, будет выигрывать от этого.

ARKSpaceExplorationandInnovationETFпозволяет сделать ставку на космическую отрасль, которая до 2032 года, по прогнозам, покажет рост до $1879 млрд с $486 млрд в 2022 году с CAGR 16,21%, что быстрее экономики.

VertexPharmaceuticals в июне впечатлила результатами клинических испытаний инновационного препарата от неизлечимого недуга, диабета 1-го типа, а также большие надежды подает экспериментальный препарат для лечения болевого синдрома, способный стать альтернативой опиоидным анальгетикам.

После последнего отчета за I квартал 2025 фингода котировки акций Salesforce упали на 20% за день из-за того, что компания не оправдала ожиданий аналитиков по выручке и заявила о прекращении переговоров по приобретению компании Informatica, которая помогла бы Salesforce улучшить качество ИИ-продуктов. Однако компания отразила рост рентабельности бизнеса и превышение прогнозных значений аналитиков по чистой прибыли. Хотя Salesforce медленно переходит из категорий акций роста в категорию акций стоимости, она все еще недооценена в сравнении с аналогами и своими историческими значениями. В связи с этим мы считаем, что падение в котировках было необоснованным.

Благодаря гибкой и эффективной бизнес-модели «ТКС Холдинг» весьма уверенно чувствует себя в нынешних сложных операционных условиях и продолжает показывать уверенный рост финансовых показателей. При этом мы позитивно оцениваем предстоящую сделку по присоединению Росбанка, которая позволит группе получить экспертизу в корпоративном кредитовании, а также сделает ее бизнес более масштабным и диверсифицированным.

Читать полную версию на Finam.ru

<----------------------->

📣 Успейте приобрести паи ИПИФа «Финам — Алгоритм роста» с доходностью до 24% годовых до 15 июля. Фонд использует HFT-трейдинг и стратегии, которые одинаково эффективны как при росте, так и при падении рынка. Узнать больше

<----------------------->

И чтобы все с гарантией роста.