Итоги инвестирования за июнь 2024

Каждый месяц подвожу итоги инвестирования в акции и облигации, а также пишу что было интересного за месяц. Цель — получение максимального дохода с дивидендов и купонов на горизонте 10 лет. Прошло уже 1,5 года.

Цифры было/стало

У меня несколько брокерских счетов в ВТБ и Альфе, в том числе ИИС. Для простоты объединил их в один. Биржевой счет: было 621746 ₽, стало 653840 ₽ (+0,32% без учёта пополнений, пополнение 30000 ₽).

Выплаты дивидендов и купонов

- Получено дивидендов: 3860 ₽.

- Получено купонов: 2312 ₽.

Покупки, участия в размещениях облигаций

Покупал акции Транснефти, Северстали, Газпром нефти, Норникеля, Татнефти, Новабев, Роснефти, Новатэка, облигации А101 1Р1, СТМ 1Р4, облигации с плавающим купоном АФК система 1Р30 и Джи-групп 2Р4. Участвовал в размещении облигаций АФ банк 1Р12.

На сколько изменились индексы и активы?

Индекс Мосбиржи скорректировался в июне с 3217 до 3154 пунктов(-2%). Основными причинами снижения являются: вероятное повышение ключевой ставки в июле (и как следствие увеличение доходности активов с фиксированной доходностью) и налоговая реформа. Ещё и добавились санкции на Мосбиржу.

Индекс гособлигаций RGBITR практически не изменился 570 -> 571 пунктов. Длинные ОФЗ сейчас дают доходность более 15%. Короткие около 16%. Ключевую ставку пока сохранили, но похоже все идёт к тому что повышение ключевой ставки не за горами.

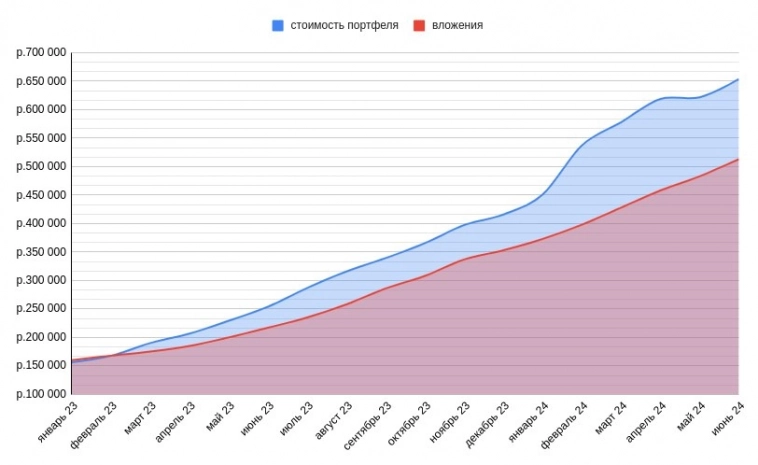

Несмотря на снижение индекса Мосбиржи в июне активы подросли на 0,32% без учёта пополнения. Причин роста несколько: покупки на коррекции, выплаты дивидендов и купонов. Динамика по стоимости портфеля с начала 2023 года представлена на графике ниже.

Акций сейчас 52,8%, облигаций 44,8%, ₽ 0,9%, заблокированное 1,5% (заявку на продажу подал). Целевое соотношение акций и облигаций 60/40 (±5%). Состав акционной части, облигации тут.

Доходность XIRR составляет 27,4%. XIRR (Extended Internal Rate of Return) — это метод оценки доходности, который учитывает вложения и вытекающие из них доходы в течение определенного периода времени. Считаю в экселе используя функцию ЧИСТВНДОХ и статистику пополнений с начала 2023 г. (с учётом налогового вычета на пополнение ИИС, который идёт как доход).

Что ещё интересного?

1. Посмотрел тарифы брокеров. Часть 1. Часть 2.

2. Собрал в один пост полезные ресурсы для инвестора.

3. Посмотрел на что обращать внимание при выборе облигаций.

4. Сделал новые подборки:

— краткосрочные облигации;

— среднесрочные облигации с погашением от 2 до 5 лет;

— облигации застройщиков, часть 1 и часть 2;

— облигации с ежемесячным начислением купонов;

— вклады.

На июль план не меняется: покупка акций, участие в новых размещениях облигаций (скорее всего флоатеры). Буду рассматривать акции к покупке в том числе после дивидендного гэпа (Сбербанк, Татнефть, Роснефть).

Подписывайтесь на мой телеграм-канал, в нем:

— делаю обзоры на ценные бумаги,

— показываю свой путь к доходу с дивидендов и купонов.

dividends, yeah!01 июля 2024, 10:04портфель растет, супер!+1

dividends, yeah!01 июля 2024, 10:04портфель растет, супер!+1 igotosochi01 июля 2024, 10:10кул!+1

igotosochi01 июля 2024, 10:10кул!+1