IVA Technologies размещается с неплохим дисконтом

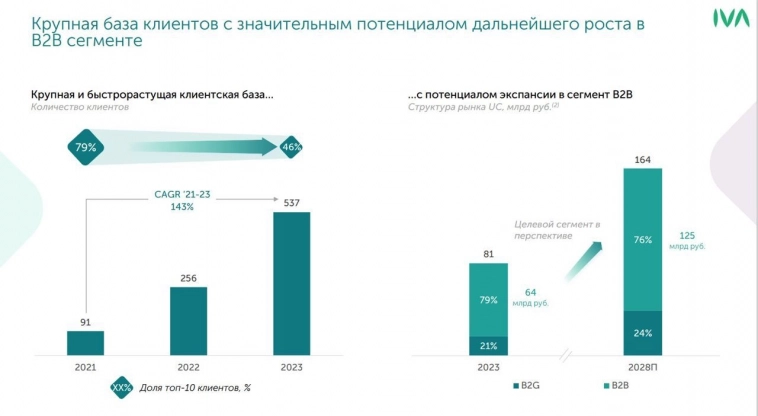

Один из ведущих игроков на российском рынке видеоконференцсвязи вчера сообщил о начале сбора заявок на участие в IPO. Ценовой диапазон от 280 рублей до 300 рублей за одну акцию, и уже за первые два часа была переподписана по верхней границе.

💬Такому ажиотажу вокруг размещения IVA Technologies я не удивлен, поскольку инвесторы любят истории роста, особенно в IT-секторе. Думаю, что в несколько раз мы книгу переподпишем точно.

Заявки на участие в IPO принимаются до 3 июня включительно, а сам старт торгов ожидается во вторник 4 июня. Бумаги будут включены во второй уровень листинга Мосбиржи под тикером IVAT. Размещение позволит компании повысить узнаваемость бренда, что окажет позитивное влияние как на привлечение новых клиентов, так и квалифицированных специалистов.

Индикативный ценовой диапазон IPO соответствует рыночной капитализации компании в 28–30 млрд рублей. Ранее в СМИ сообщалось о справедливой стоимости IVA Technologies в диапазоне 35-40 млрд.

Рад видеть, что компания размещается с дисконтом к рыночной оценке и к мультипликаторам той же Астры. Так, форвардный мультипликатор 2024 EV/EBITDA у Астры 19х, против 10х у IVA. Как мы видим, основатели компании не жадничают и предлагают инвесторам неплохой апсайд, даже несмотря на повышенный интерес инвестсообщества к IT-сектору.

❓Часто слышу вопрос, — «А если книга покрыта, то какой смысл участвовать физику?»

— Смысл точно есть и вот почему. С институциональными инвесторами компании начинают общаться сильно раньше официального объявления IPO, к которому, как правило, у компании уже есть примерное понимание интереса инвесторов. Институционалы — это база, на которую потом аккуратно приземляется розница, наполняющая стакан жизнью. Компания официально раскрыла свой подход к аллокации, значит спрос со стороны физиков ей однозначно важен. Ждем итогов размещения.

Не является инвестиционной рекомендацией

Вася Пражкин30 мая 2024, 16:24Насчет переподписки — это обычная замануха. Абсолютно про все роснаИПО писали про переподписку в разы. Что не мешало некоторым в первый же день падать ниже уровня размещения.+1

Вася Пражкин30 мая 2024, 16:24Насчет переподписки — это обычная замануха. Абсолютно про все роснаИПО писали про переподписку в разы. Что не мешало некоторым в первый же день падать ниже уровня размещения.+1