Если бы я только начинал инвестировать, из каких дивидендных акций я бы собрал портфель прямо сейчас!

Сейчас российский рынок акций снижается. Сложно назвать это полноценным падением, скорее идёт коррекция.

Индекс Мосбиржи с 20 мая опустился почти на6%. Но это далеко до обвала, вот ТОП-10 падений нашего рынка акций за последние 27 лет:

Как видите, именно 2022 год (начало СВО) спровоцировал наибольший спад рынка почти на 46%.

Коррекция-это возможности!

Я считаю, что текущая коррекция является неплохой возможностью войти в рынок и купить подешевевшие акции. Главный вопрос-ЧТО ПОКУПАТЬ?

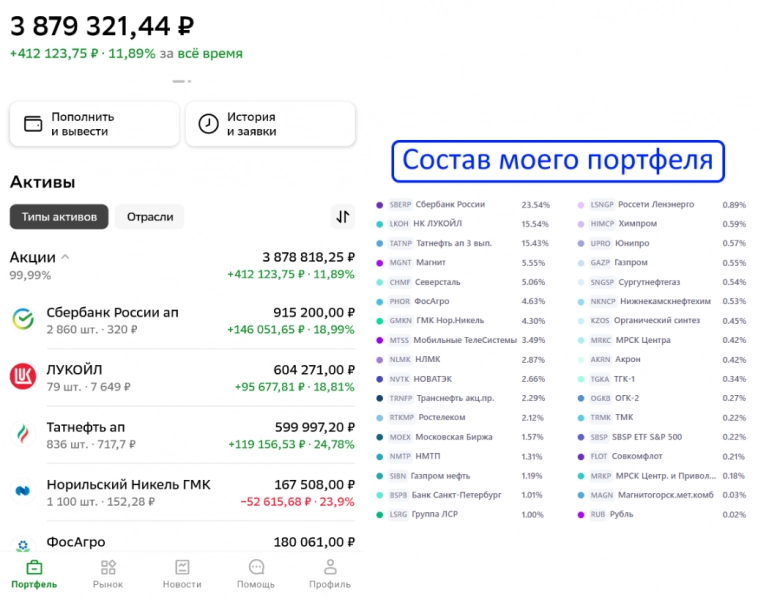

Свою первую акцию я купил в феврале 2020г., сейчас, спустя 4 года, в моём портфеле 32 дивидендных эмитента.

После 2022г наш рынок изменился, как и наша экономика в целом. Санкции внесли свои коррективы в бизнесы многих компаний и ряд эмитентов, которые были привлекательны и перспективны до событий 2022г, сейчас таковыми не являются и последнее время я все чаще задумываюсь о масштабной ребалансировки своего портфеля.

Поэтому, уважаемые подписчики и читатели моих блогов, если вы слепо копируете мой портфель, то я хочу предостеречь вас от этого! Это не совсем правильный подход к инвестированию-не все акции, которые я сейчас держу, являются привлекательными!

Я знаю, что меня читают новички-инвесторы, поэтому я решил проанализировать рынок и выбрать самые лучшие дивидендные акции, из которых я бы составил портфель с учетом моего 4х летнего опыта инвестирования, если бы начинал заново инвестировать прямо сейчас! Это будет хорошая подборка фундаментально сильных компаний, с чьих акций можно начать путь инвестора.

Дивиденды нашего рынка

Стоит сказать, что наш фондовый рынок уже долгое время держит первенство среди всех мировых рынков акций по дивидендной доходности.

В начале года прогнозировалось, что индекс Мосбиржи покажет около 10% дивидендной доходности, но с отменой дивидендов несколькими крупными игроками (Газпром, Норникель), общая дивдоходность рынка упала до 8,5% (но все равно остаётся самой высокой в мире!).

Прибыльность моего дивидендного портфеля

Я придерживаюсь дивидендной стратегии и делаю акцент на создании пассивного дохода за счет выплат с портфеля. При этом, это не означает, что мой портфель акций, собранный только из дивидендных бумаг, не показывает роста, наоборот, я обгоняю индекс Мосбиржи:

На скрине сравнение динамики прибыли моего портфеля с индексом Мосбиржи и индексом Мосбиржи полной доходности (с учетом дивидендов).

Из каких акция я бы составил портфель прямо сейчас?

Я выбрал только те компании, которые исторически имеют долгосрочный восходящий тренд в котировках, дальнейший потенциал роста и высокую дивидендную доходность:

- НЛМК

- Сургутнефтегаз (преф.)

- Северсталь

- Лукойл

- СБЕР

- Газпром нефть

- Татнефть

- МТС

- Транснефть

- Роснефть

- Совкомфлот

- Магнит

- Московская биржа

- Ростелеком

Именно такие бумаги я бы добавил в свой портфель, если бы стал инвестировать с «нуля».

Это крупные компании нашей страны, самые ликвидные акции, «голубые фишки» и лидеры отраслей. При этом, большинство из них имеют как хорошую динамику по росту котировок, так и выплачивают высокие, стабильные дивиденды.

Заключение

Данная подборка составлена на основе моего реального опыта и видения рынка. Портфель, созданный на основе акций данных эмитентов может показать неплохой рост и обеспечить пассивным доходом в виде дивидендов.

Для любого начинающего долгосрочного дивидендного инвестора эта подборка может являться хорошим ориентиром при создании портфеля и выборе акций для покупок прямо сейчас!

- МОЙ ТЕЛЕГРАМ КАНАЛ

Друзья, спасибо за внимание к моим статьям!

Жду ваших комментариев.

Транснефть дохлый номер, прибыль им наращивать как? Была недооценка, она ушла, всё

Магнит на супер-хаях и явный оверпрайс. Сейчас брать его это бред ибо нет явных драйверов роста

Совкомфлот — ар ю сюре?

Ростелеком — госкомпания с единственным драйвером — ипо своего ЦОД, в остальном дай бог рост по рынку

6 представителей нефтяного сектора, почти половина — это адекватно?

Где полюс, черкизово, где вообще акции с потенциалом? Почему это, а не что-то другое?

В общем ясно, 4 года высокой экспертизы на рынке.

Главное не забыть ссылку на телеграм, чтобы у людей была возможность читать «это»

Но я бы при формированиии портфеля сделал бы «шорт лист» на 10% прртфеля включив туда:

Газпром

Нижнекамскнефтехим (преф)

Афк Система

КАМАЗ

НМТП

ВТБ

Черкизово

Россети ЦП

Мать и дитя

Самолет.

Евроэлтех

Укаждой компании есть аргумент за для дивидендного инвестирования но есть и жирный минус поэтому шорт-лист.

2. многие из приведённого восходящего тренда — несдувшиеся пока пузыри либо имеют перспективы отказа от дивидендов из-за проблем. Например, 21 танкер совкомфлота сейчас простаивает и не может выйти в море в связи с санкциями и риском ареста в недружественных водах. И никакие переименования не помогают. И так далее, у всех свои минусы.