Макро-сентимент в графиках | ChartPack #127 (17.05.2024)

Разное

Покупка акций «Великолепной семёрки» является самой «переполненной» сделкой уже 14-й месяц подряд (по мнению 51% управляющих активами), за ней следуют «покупка доллара США» — 12% и «продажа акций Китая» — 11%:

Мем-ралли 2.0 и близко не стоит по масштабам с оригинальным мем-ралли начала 2021 года:

Макро

Розничные продажи в апреле не изменились в сравнении с предыдущим месяцем и составили +0,0% (консенсус +0,4%, 0,6% ранее):

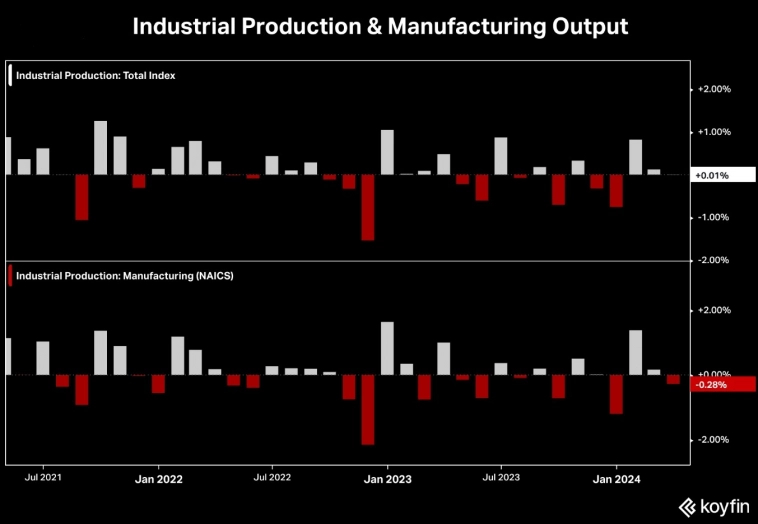

Промышленное производство в апреле не изменилось по сравнению с предыдущим месяцем, но выпуск продукции обрабатывающей промышленности неожиданно упал на -0,3% (консенсус +0,1%):

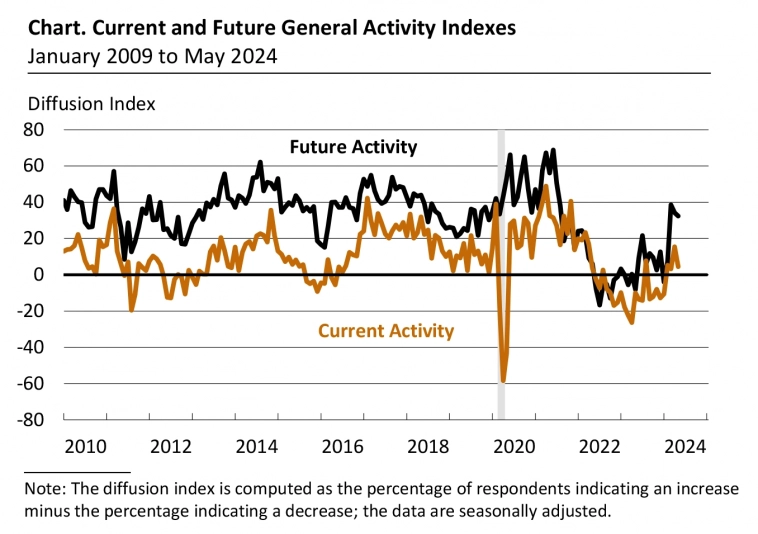

Индекс деловой активности в производственном секторе от ФРС Филадельфии в мае упал сильнее, чем ожидалось, но остался на территории роста со значением +4,5 (консенсус +8, +15,5 ранее):

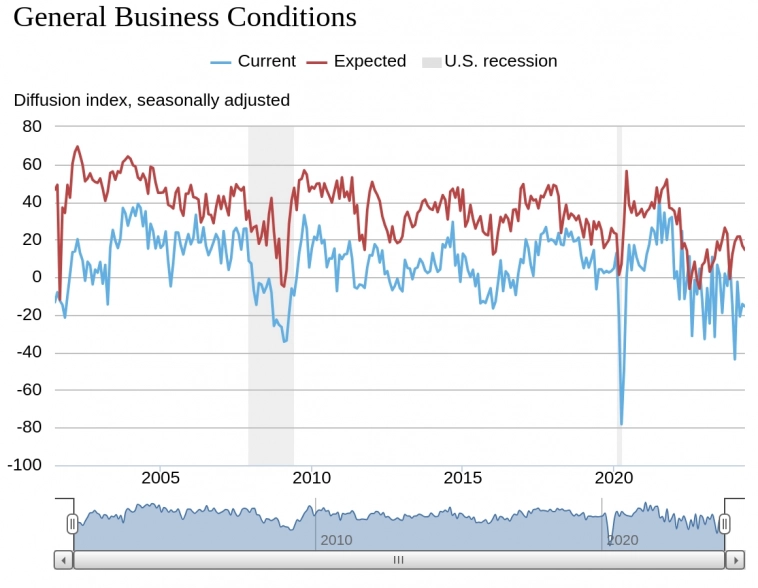

Деловая активность в производственном секторе Нью-Йорка продолжила снижение до уровня -15,6 (консенсус -10, -14,3 ранее). Хотя фирмы ожидают улучшения условий в течение следующих шести месяцев, оптимизм был сдержанным:

Рынок жилья

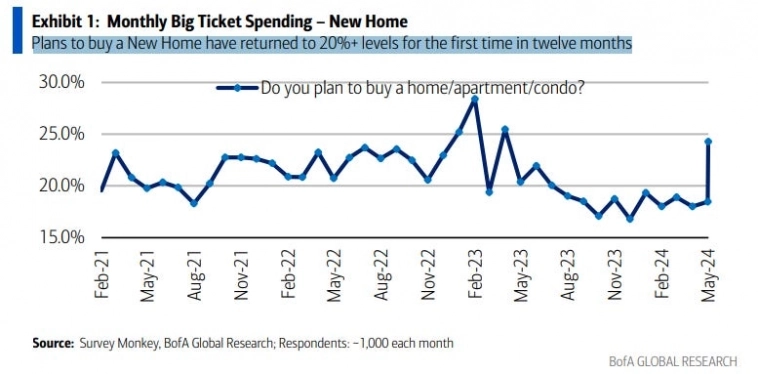

Планы потребителей по покупке нового жилья впервые за 12 месяцев вернулись к уровню 20%:

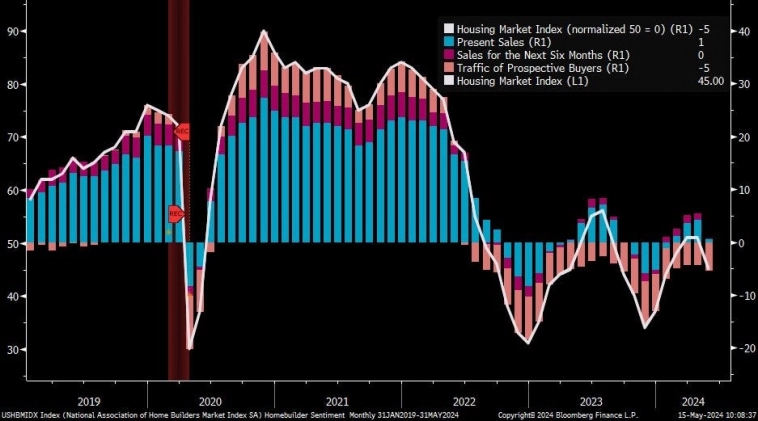

Индекс рынка жилья NAHB неожиданно снизился в мае до уровня 45 (консенсус 51, 51 ранее). Ухудшение потребительских настроений и сохраняющиеся высокие ставки по ипотеке, вероятно, способствуют этому:

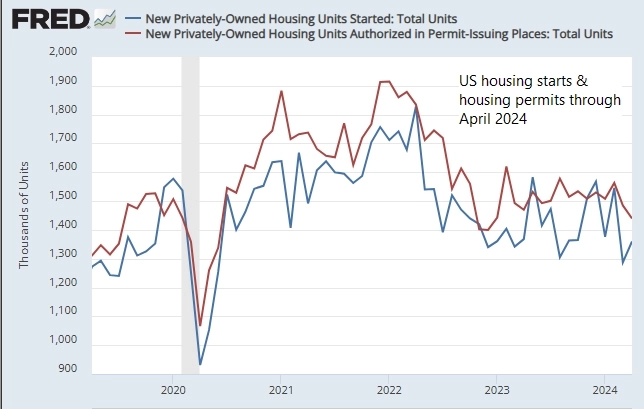

В апреле в США возобновилось строительство жилья после падения до 4-летнего минимума в предыдущем месяце. Однако продолжающееся падение количества разрешений на строительство, опережающего индикатора начала строительства, говорит о том, что в ближайшей перспективе строительство нового жилья будет оставаться на более низких уровнях, чем в последние два года:

Рынок труда

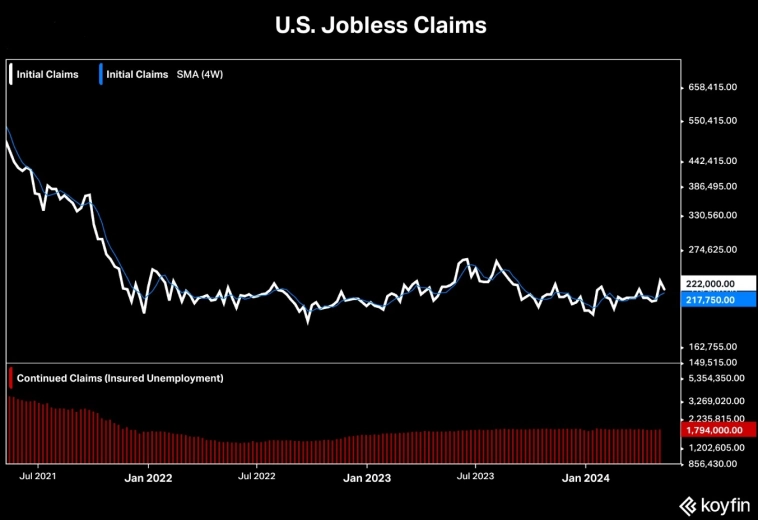

Первоначальные заявки на пособие по безработице снизились до 222 тыс. (консенсус 220 тыс., 232 тыс. ранее). Продолжающиеся заявки на пособие по безработице выросли больше, чем ожидалось, до 1-месячного максимума со значением 1794 тыс. (консенсус 1780 тыс., 1781 тыс. ранее):

Что делают другие?

Институциональные инвесторы

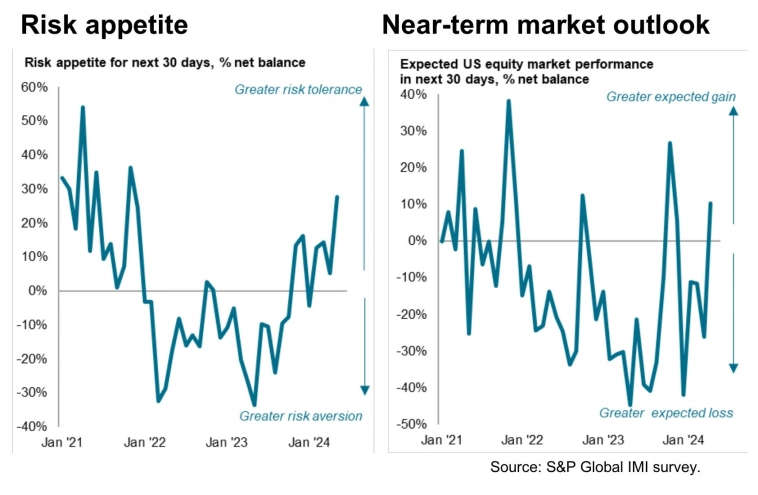

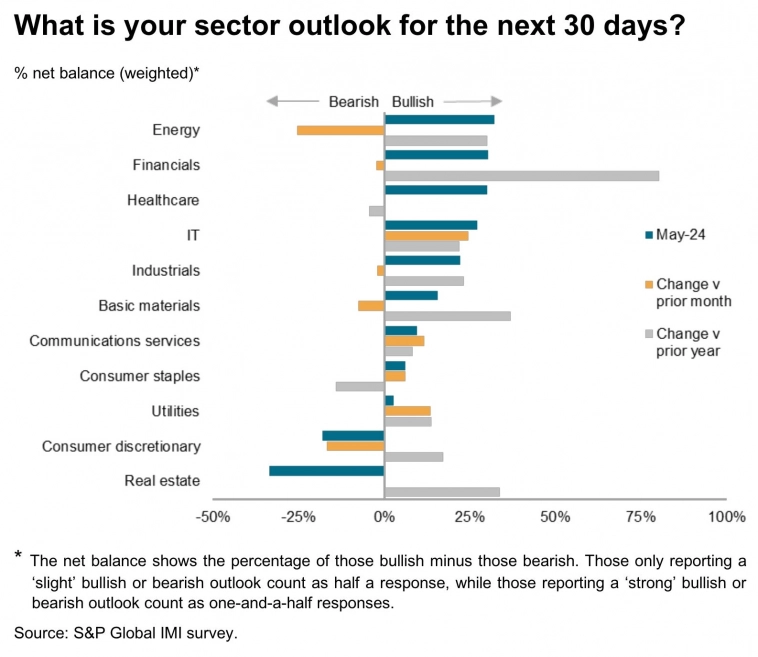

Аппетит инвестиционных менеджеров к риску возрождается до самого высокого уровня с конца 2021 года, а ближайшие рыночные ожидания также становятся позитивными впервые в этом году.

Причём краткосрочный рыночный прогноз также стал более широким: сейчас позитивные настроения наблюдаются в 9 из 11 секторов, по сравнению с 6 в апреле, и это самый высокий показатель с конца 2021 года:

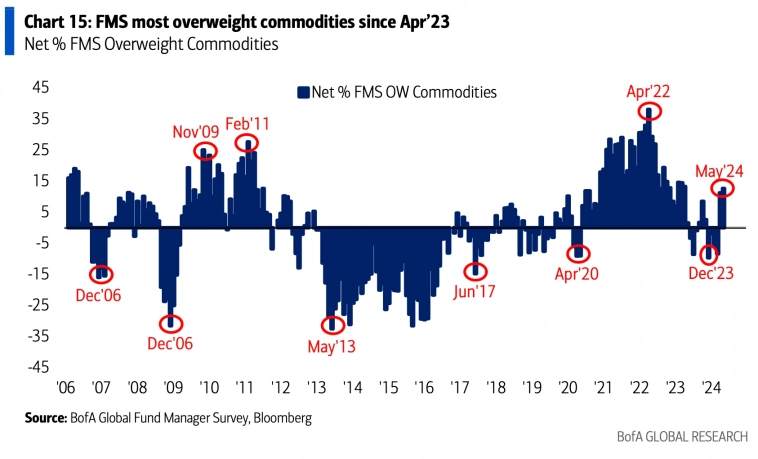

Управляющие активами инвесторы увеличили позиционирование в сырьевых товарах, теперь 13% управляющих имеют перевес сырьевых товаров в портфелях, это наибольшая доля с апреля 2023.

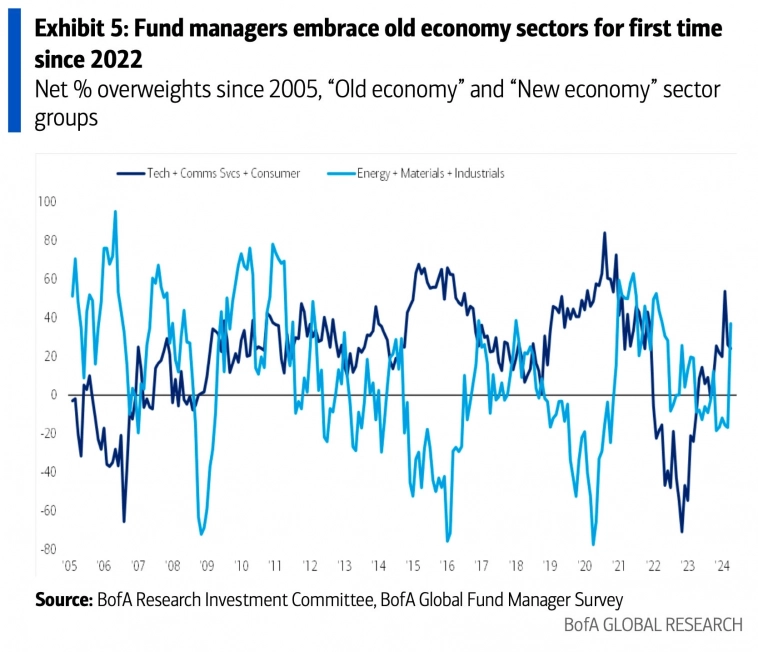

Управляющие активами впервые за более чем год стали покупать секторы «старой экономики» (энергетика, материалы, промышленность):

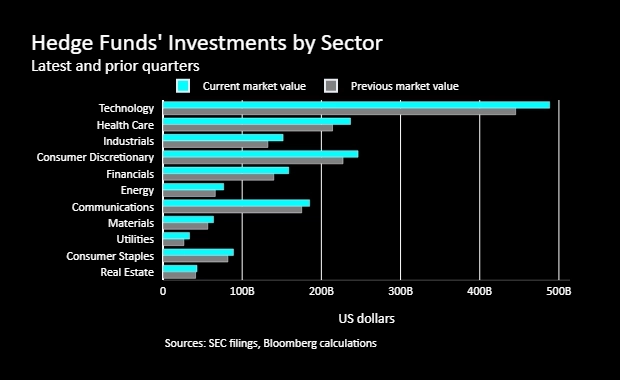

Хедж-фонды сохраняют длинные позиции в технологическом секторе, но почти не имеют акций секторов энергетики, материалов и коммунальных услуг с точки:

Ритейл

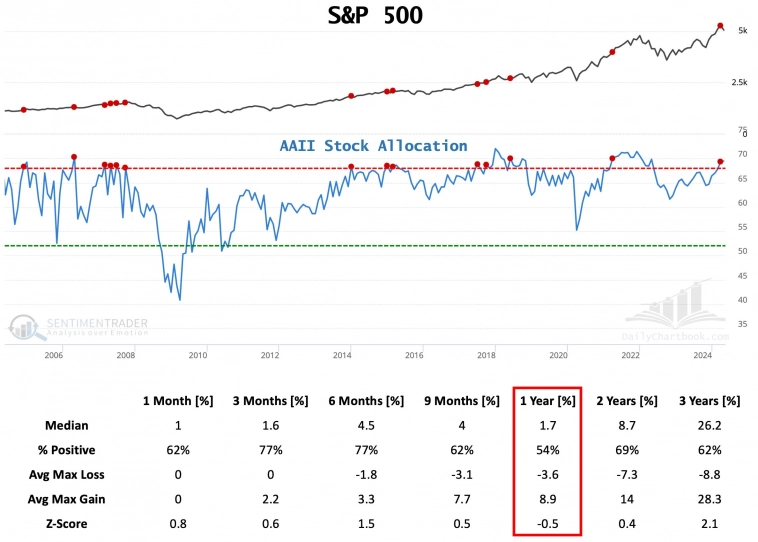

Индекс позиционирования ритейл инвесторов в акции США превысил отметку 68 в 14-й раз за последние 20 лет. 12-месячная доходность индекса S&P 500 с этого момента была исторически слабой:

Индексы

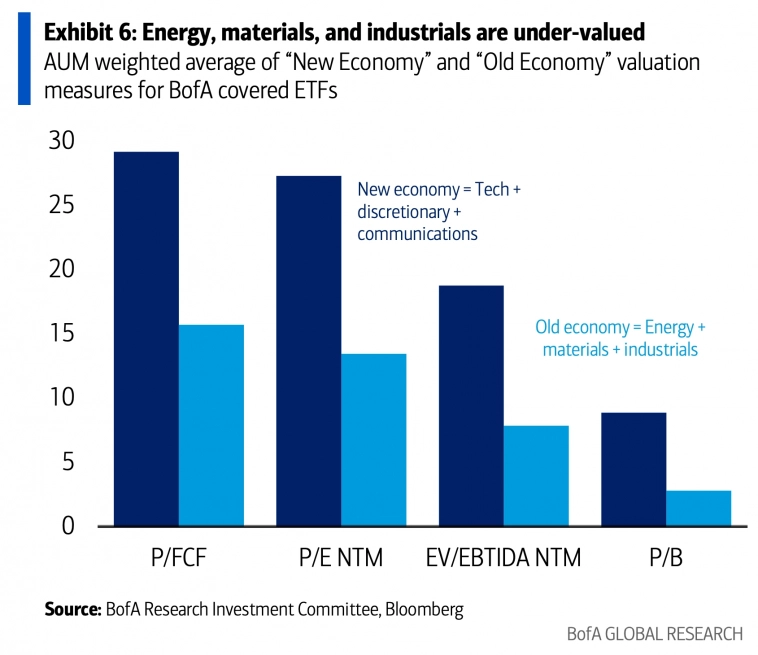

Секторы акций энергетики, материалов и промышленности торгуются значительно ниже секторов «новой экономики» по большинству популярных оценочных показателей:

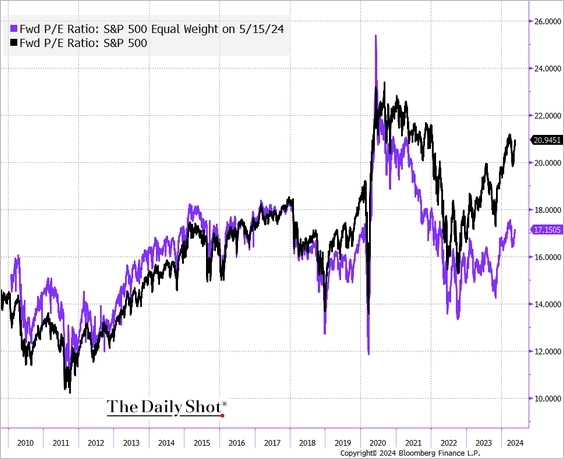

Дисконт средних акций S&P 500 к общему индексу продолжает увеличиваться:

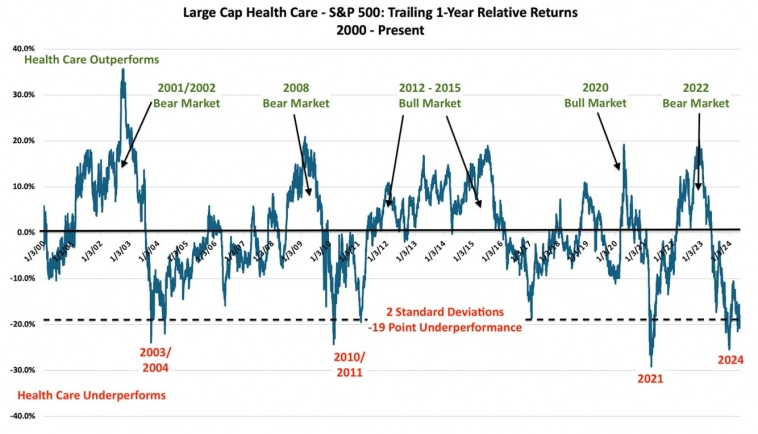

Покупка акций сектора здравоохранения — это сделка против консенсуса, но, как показывает история, она может сработать. Если текущий «бычий» рынок продолжится, то опыт 2012-2015 годов показывает, что это может быть продуктивной инвестицией в середине цикла:

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: https://t.me/traderanswers