ЮГК (UGLD). Отчет за 2023г. Дивиденды. Перспективы.

Приветствую на канале, посвященном инвестициям! 24.04.24 вышел отчёт за 2023 г. компании Южуралзолото (UGLD). Этот обзор посвящён разбору компании и этого отчёта.

Больше информации и свои сделки публикую в Телеграм.

О компании.

Акционерное общество «Южуралзолото Группа Компаний» («ЮГК») — одна из крупнейших золотодобывающих компаний в России. Была основана в 1997 году. ЮГК занимается добычей, первичной переработкой и реализацией золота.

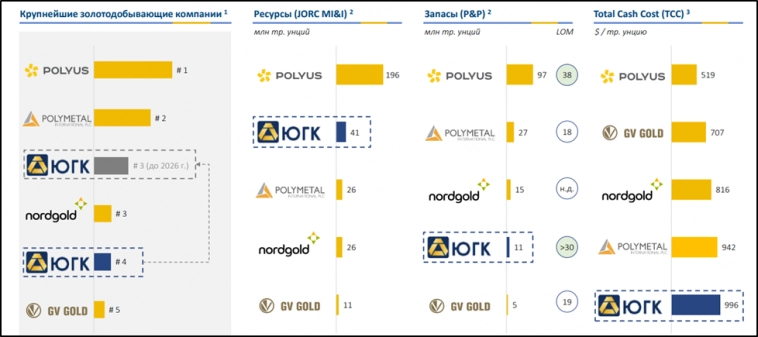

- №4 по производству золота в РФ (примерно 450 тыс. тр. унций в год).

- №2 по объему запасов золота в России (40,7 млн тр. унций золотого эквивалента). Ресурсов хватит на 30 лет.

- Себестоимость производства на уровне «Polymetal», TCC = 996 $/тр. унций. Это примерно в 2 раза выше, чем у «Полюса».

Производственная деятельность ведется в двух хабах — Уральском (Челябинская область) и Сибирском (Красноярский край и Хакасия), на каждый из которых приходится примерно половина от общего объема производства. У компании 17 основных активов, (куда входят рудные месторождения и драги), а также восемь перерабатывающих предприятий.

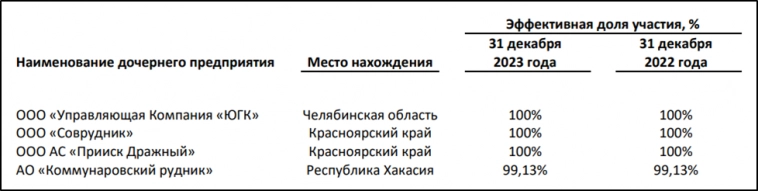

У ЮГК есть 4 основных дочерних компании (ДО). ООО УК ЮГК оказывает услуги по управлению связанными сторонам. Остальные ДО занимаются добычей и реализацией золота.

Основным бенефициаром компании является Струков К.И. (входит в ТОП 100 российских миллиардеров) и члены его семьи. Free float 6%.

23.02.24 Минфин США включил ЮГК и Суркова К.И. в свой санкционный список. При этом компания не ожидает юридических проблем из-за этого.

Текущая цена акций.

22.11.2023 прошло IPO ЮГК. С тех пор котировки выросли на 57%. При этом акции Полюса прибавили только 22%, золото 17%, индекс Мосбиржи 7%.

Операционные результаты.

Производство золота в 2023 году составило 412,5 тыс. тройских унций (-7% г/г). Падение из-за снижения содержания золота на Кочкарском месторождении по причине использования более бедной руды со складов.

При этом производство в 4Q 2023 106,9 тыс. тр. унц. (+12% г/г). Увеличение за счет ввода новых мощностей. Компания ожидает, что в 2024 рост производства составит 20%-30%.

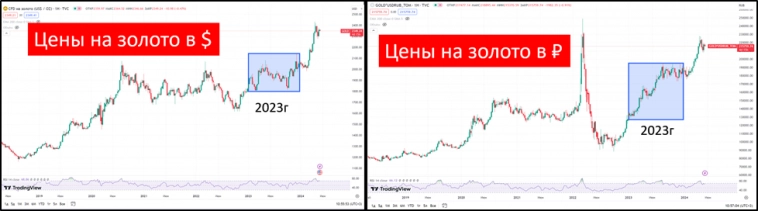

Цены на золото.

В 2023 году цены на золото в долларах и в рублях были на высоких отметках. А с начала 2024 года рост цен в долларах составил 17%. Золото обновило исторические максимумы.

Основная причина роста цен на золото – это увеличение объемов закупок в резервы центральными банками Китая, Турции, Индии и других развивающихся стран.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

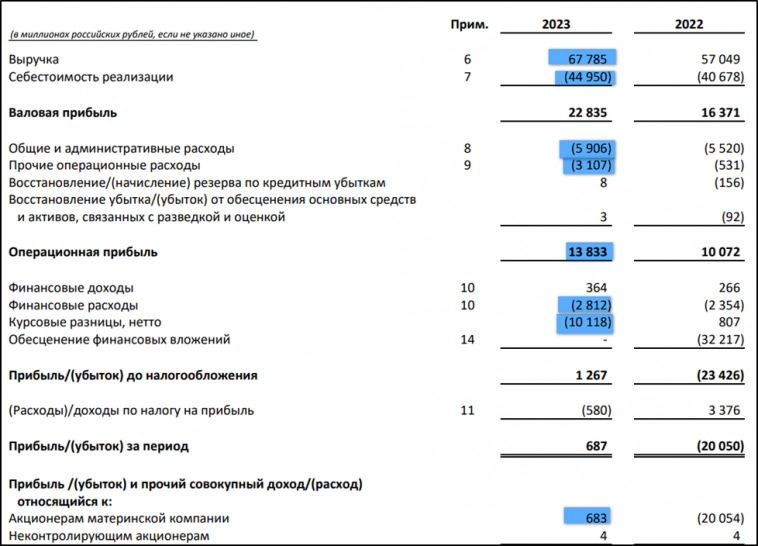

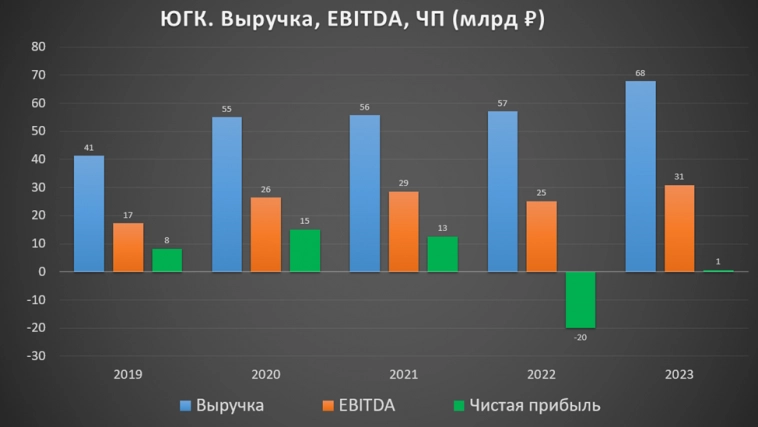

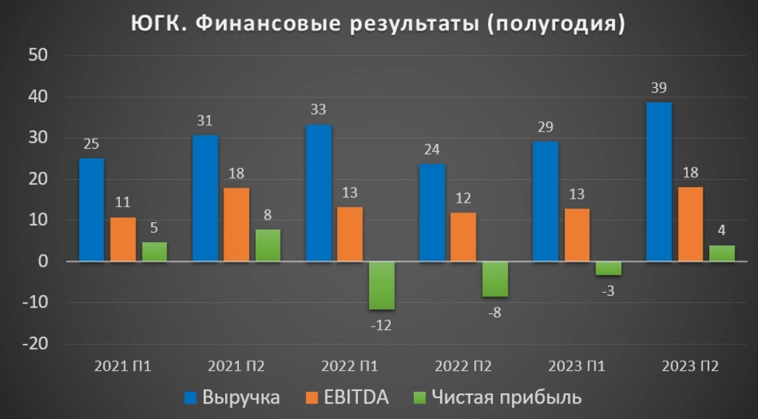

Результаты за 2023 год:

- Выручка 67,7 млрд (+19% г/г);

- Себестоимость 45 млрд (+23% г/г). Из них: зарплаты 7,1 млрд (+16% г/г), НДПИ 4,2 млрд (+20% г/г).

- Общие административные и прочие операционные расходы 9 млрд (+50% г/г);

- Операционная прибыль 13,8 млрд (+37% г/г);

- Финансовые доходы-расходы = -2,4 млрд (+17% г/г);

- Курсовые разницы -10 млрд (по сравнению с +0,8 млрд г/г). Убытки из-за девальвации рубля, т.к. большая часть долга номинирована в валюте.

- Чистая прибыль (ЧП) 0,6 млрд (по сравнению с -20 млрд г/г);

- ЧП скорр = 10,8 млрд (корректировка на курсовые разницы).

За 3 последних года: выручка выросла на 24%, EBITDA на 20%.

В 2022 году основной убыток пришёлся на обесценение финансовых вложений на 32,2 млрд. Это результат обесценения инвестиций в Petropavlovsk PLC, которое обанкротилось из-за санкций.

А 2П 2023 у ЮГК оказался лучше, как г/г, так и к 1П 23. Причём в первые за 2 года удалось показать прибыль. Это результат того, что золото было на высоких отметках, а рубль не сильно упал во втором полугодии. Но акции слабо защищают от девальвации, т.к. у компании большой долг, номинированный в валюте.

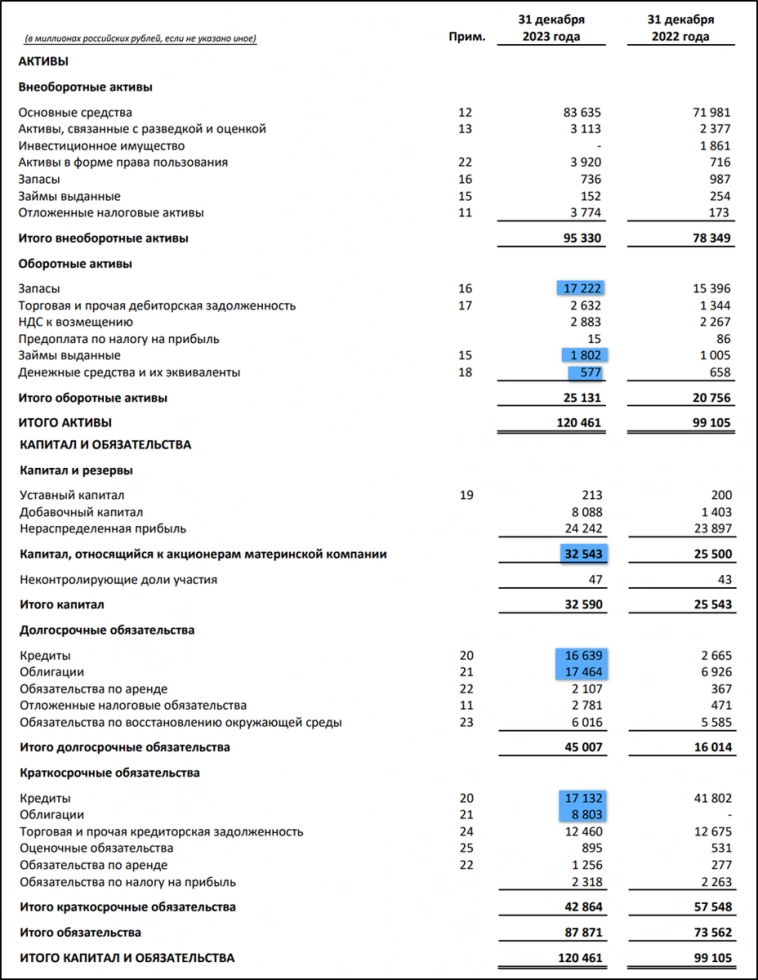

Баланс.

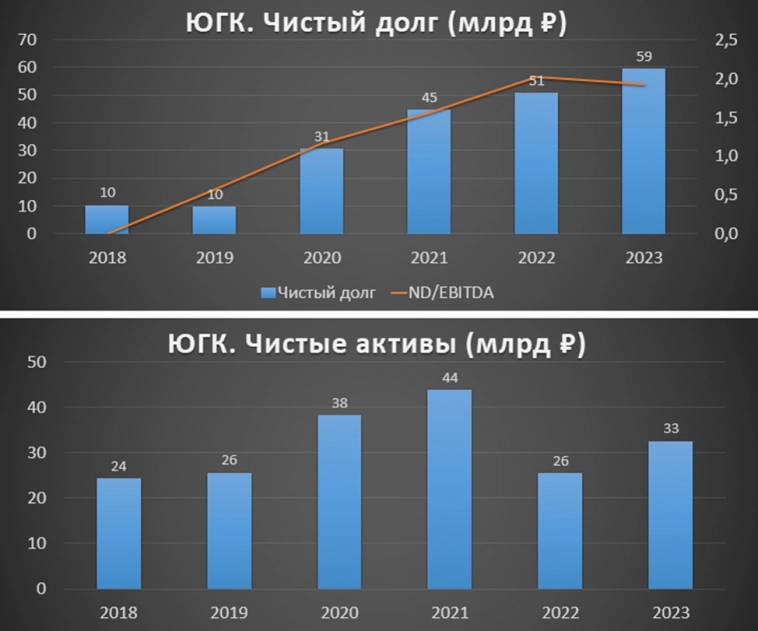

- Чистые активы 32,5 млрд (+28% г/г). Т.е. на такую сумму активы превышают обязательства.

- Запасы 17,2 (+12% г/г).

- Краткосрочные выданные займы 1,8 млрд (+80% г/г). ЮГК выдало займы связанным сторонам по ставкам 4,5%-17%.

- Денежные средства 0,5 млрд (-12% г/г);

- Суммарные кредиты и займы 60 млрд (+17% г/г).

Таким образом, чистый долг без учета арендных обязательств 59,5 млрд (+17% г/г). ND/EBITDA = 1,9. Долговая нагрузка средняя. Также отмечу, что за год снизилась валютная составляющая долга с 92% до 55%. А рост долга обусловлен рублевой переоценкой валютной составляющей.

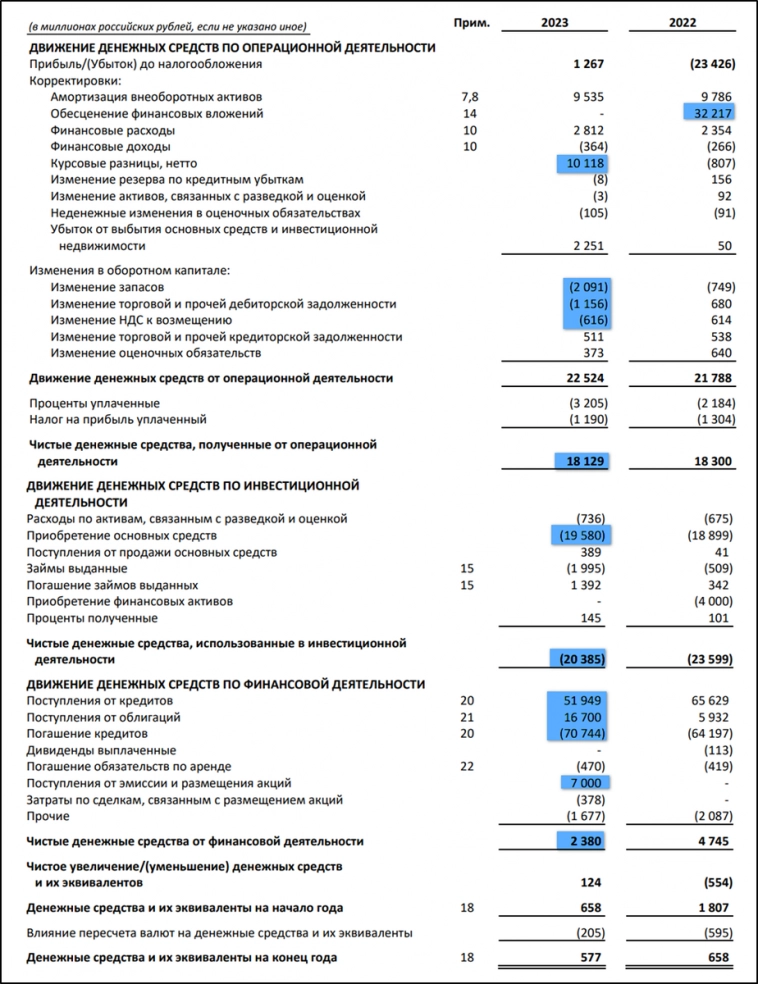

Денежные потоки.

- операционная деятельность 18 млрд (-1% г/г). Именно столько денег поступило в компанию за год. На 3 млрд вырос оборотный капитал (из-за роста запасов и дебиторской задолженности).

- инвестиционная деятельность -20,4 млрд (-14% г/г). На капитальные затраты пришлось 19,5 млрд (+4% г/г).

- финансовая деятельность 2,4 млрд (-50% г/г). На 2 млрд уменьшились кредиты и займы. И 7 млрд компания получила от IPO, что также пошло на уменьшение долга.

Операционный поток стабильный несколько лет. Инвестиционный поток постепенно снижается.

В итоге, последние 3 года свободный денежный поток отрицательный. Но компания заявляет, что основные инвестиционные траты уже понесены, и с 2024 года начнётся «затухающая» стадия капитальных вложений.

Дивиденды.

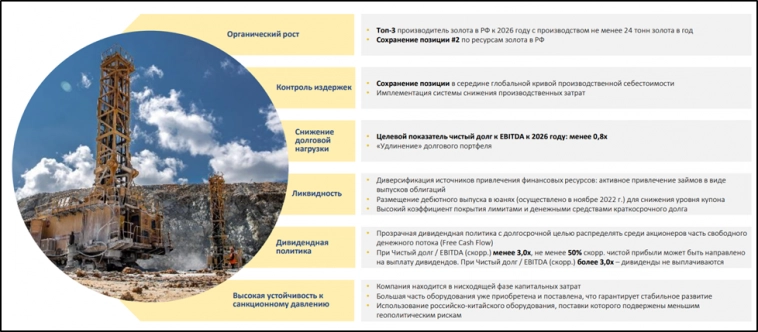

Дивидендная политика привязана к чистому долгу. При ND/EBITDA < 3 планируется выплачивать не менее 50% от ЧП.

В мае совет директоров выдаст рекомендацию по дивидендам. Если ориентироваться на 50% от ЧП скорр, то дивиденды могут составить 0,0253₽ на акцию, это около 2,5% доходности.

Риски.

- Возможное падение цен на золото. В этом случае, результаты компании снизятся естественным образом.

- Валютные риски. ЮГК позиционирует себя как бенефициара девальвации рубля, т.к. золото торгуется в долларах, и компания имеет валютную выручку, а доля валютных затрат в себестоимости и капитальных расходах невелика (до 15%). Но всё же, как мы видели, из-за большого валютного долга это преимущество во многом нивелируется.

- Налоговые риски. 25.04.24 правительство вывело золото из-под действия курсовой экспортной пошлины. Но ввело дополнительный коэффициент к НДПИ на золото в размере 78 тыс. руб. за 1 кг с 01.06.24 до 31.12.24. Эффект роста НДПИ для ЮГК примерно 0,5 млрд в 2024 году.

- Допэмиссии. 25.04.24 Совет директоров одобрил допэмиссию 30 млрд акций (14% от капитала). Правда, компания заявляет, что это технический момент и на данный момент SPO не планируется.

Перспективы.

Основные перспективы:

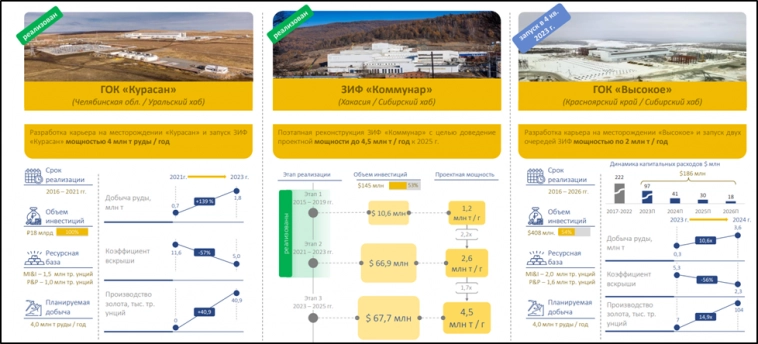

- ГОК «Курасан». Компания не так давно реализовала проект. Плановая мощность: 4 млн тонн руды/год.

- ЗИФ «Коммунар». Полная реконструкция выведет на мощность 4,5 млн тонн руды/год к 2025 году (рост на 73% к 2023г.). Половина инвестиций уже произведена.

- ГОК «Высокое». Здесь планируется запуск двух очередей с мощностью по 2 млн тонн руды/год. Срок реализации и постепенного запуска 2024-2026 год.

- На эти проекты требуется еще около 23 млрд ₽.

Таким образом, согласно стратегии развития до 2026 года:

- рост производства на 60%. Компания должна войти в ТОП 3 производителей РФ с производством золота более 24 тонн / год. А в 2028г. добыча должна составить 944 тыс. тр. унций (+2,3х к 2023г).

- Ожидаемый в среднесрочной перспективе рост производства компании будет самым высоким среди всех крупнейших золотодобытчиков России. Так, уже в 2024 году рост производства превысит 20%.

- Целевой показатель долговой нагрузки: ND/EBITDA < 0,8.

Таким образом, ЮГК до 2026 года планирует расти быстрее всех в своем секторе с темпами 18% в год. Это позволит к 2026 году войти ЮГК в ТОП 3 добытчиков в РФ. А учитывая то, что POLYMETAL продал российские активы, вероятно, ЮГК будет №2 в отрасли.

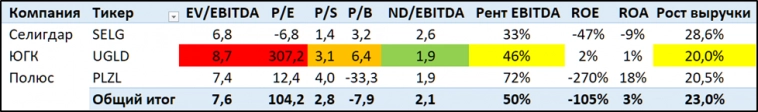

Мультипликаторы.

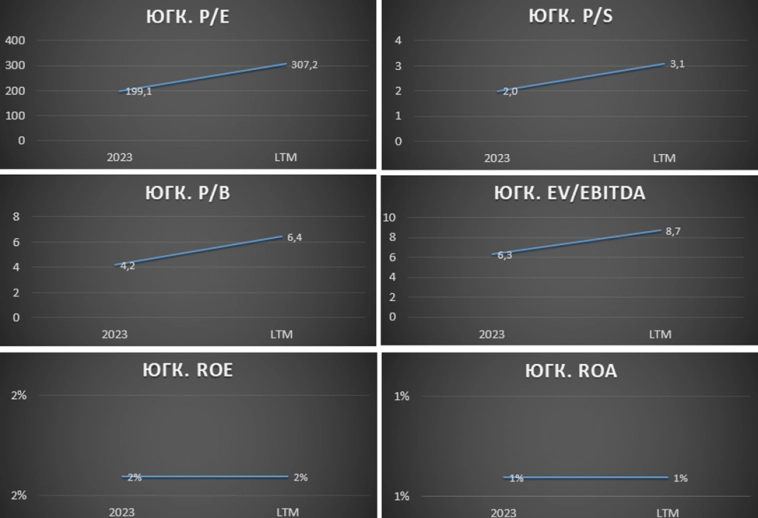

По мультипликаторам компания оценена дорого:

- Текущая цена акции = 0,986₽; капитализация = 210 млрд;

- EV/EBITDA = 8,7;

- P/E = 307; P/E скорр = 19,5

- P/S =3,1; P/B = 6,4;

- Рентабельность по EBITDA = 46%; ROE = 2%; 1 = 20%

ЮГК стоит дороже конкурентов.

Выводы.

ЮГК №4 по производству золота и №2 по объему запасов золота в РФ. Себестоимость производства почти в 2 раза выше, чем у Полюса.

Производство золота в 4Q 2023 показало рост на 12% г/г благодаря вводу новых мощностей.

Текущие цены на золото находятся на очень высоких значениях.

Выручка и EBITDA выросли примерно на 20% г/г. ЧП только 0,7 млрд из-за бумажных переоценок валютного долга. Т.е. на данный момент акции ЮГК слабо защищают от девальвации рубля. Вообще долговая нагрузка средняя.

Свободный денежный поток последние 3 года отрицательный. Но ЮГК прошло пик капитальных затрат, постепенно FCF должен нормализоваться.

Дивиденды ЮГК за 2023 могут составить 2,5%.

Главные риски связаны с падением цен на золото. По сути, акции ЮГК – это ставка на рост золота.

Компания ожидает рост производства золота в среднем по 18% в год до 2028 года.

По мультипликаторам компания оценивается дорого. Учитывая прогнозный рост производственных показателей справедливая цена 0,75₽.

Мои сделки.

Я спекулятивно поучаствовал в IPO ЮГК и заработал 6% за пару дней. На данный момент считаю, что акции ЮГК стоят необоснованно дорого, поэтому пока покупать не планирую. Напомню, что о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы: