Куда на фондовом рынке временно парковать деньги. Риск в длинных ОФЗ

Куда временно парковать деньги

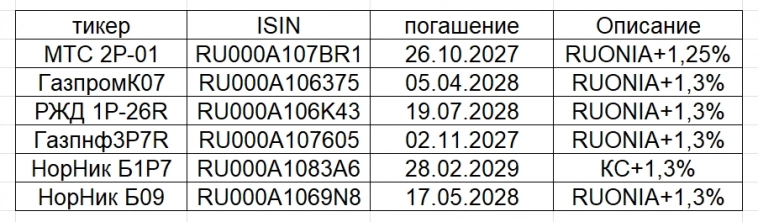

Корпоративные флоатеры

(доходность от 17% годовых).

Список — во вложении.

ЦБ России прогнозирует ставку 15,5 — 16,0% в 2024г.

(т.е., возможно, ставку и не будут снижать,

даже есть небольшая вероятность повышения ставки).

Возможно, часть подписчиков предпочитает облигации.

Тогда Вам будет интересен список во вложении.

Высокая ликвидность из списка (150 — 400 млн руб. в день) —

только у НорНикБ1Р7 (КС+1,3%, 150 — 400 млн руб в день).

Доходность у ОФЗ-флоатеров,

привязанных к RUONIA (29 серия, около 15,5%, как у фондов денежного рынка LQDT, SBMM).

Но ликвидность в разы ниже, чем LQDT, SBMM.

Фонды денежного рынка

LQDT, SBMM — самый простой способ.

Доходность около 15,5% (учитывая стоимость управления около 0,4%).

Для большинства, самый надёжный и простой способ.

На коррекциях, стабильны

(обычно покупают фонды денежного рынка с мыслями о коррекции).

ДЛИННЫЕ ОФЗ.

Учитывая риск повышения КС, высокий риск, не планирую покупать.

Много размышлял, но в этом году не покупал.

В моих портфелях на фондовой секции — акции, не облигации.

Думаю, пост будет полезен тем, кто

планирует покупать облигации и для временной «парковки» денег.

С уважением,

Олег

привязанных к RUONIA (29 серия, около 15,5%, как у фондов денежного рынка LQDT, SBMM).

Подождите, у нас нынче руониа грубо 15,5 плюс 1.3% сверху, итого 16,8 примерно. Lqdt считать лениво но она грубо где-то в районе ключевой ставки плавает, а это в районе 15.5 за вычетом комиссии. Что-то не сходится на один процент, а то и больше